近年来,加密货币在新兴市场的快速扩散成为全球金融版图中不可忽视的力量。穆迪在最新报告中警告,这种普及在带来金融包容性与跨境支付效率提升的同时,也对货币主权、汇率稳定与金融韧性构成实质性风险。理解这些风险的成因、影响范围与可行的政策工具,对于监管者、央行与市场参与者而言都至关重要。 穆迪指出,加密货币用户在新兴经济体的增长尤为显著,尤其是稳定币(多数与美元挂钩)的渗透率上升,使得本币在交易定价和结算中的地位被弱化。当经济活动越来越多地以美元计价或通过美元挂钩的稳定币完成时,本国货币政策的传导路径将被削弱,央行利率调整对消费、投资和汇率的影响力可能下降。穆迪把这种现象称为"类美元化"的压力,与传统的非正式美元化类似,但由于链上交易的匿名性和跨境性,这种压力往往更加隐蔽且监管可见性更低。

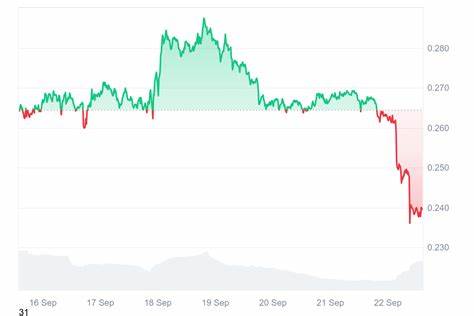

在许多受影响国家,加密货币的广泛使用并非单纯的投机行为,而更多出于对通胀规避、资本保值与跨境汇款成本降低的需求。高通胀和本币贬值会促使家庭和企业将储蓄部分迁移至加密资产或美元挂钩稳定币,从而导致国内货币需求下降、外汇储备压力加剧以及国际收支的波动性提升。此外,数字钱包与去中心化交易所为资本跨境转移提供了新的渠道,既可能规避传统资本管制,也可能加速资本外逃,进而冲击外汇市场稳定性。 穆迪还强调,在金融体系薄弱且监管空白的地区,加密资产的系统性风险更大。若大量储户和中小金融机构将资产配置在稳定币或加密衍生品上,遇到市场动荡时可能发生所谓的"资产错配"与流动性挤兑。与传统银行体系不同的是,链上资金的跨境流动速度极快,短时间内可能引发外汇紧张与本币大幅贬值,进而拖累经济增长和债务可持续性。

尽管风险显著,加密技术也为新兴市场提供了重要机遇。去中心化金融与数字资产可以降低跨境汇款成本、改善未充分服务群体的金融接入,并在某些情形下成为对冲本币贬值的工具。衡量得失的关键在于如何建立有效监管框架与宏观审慎政策,将创新收益转化为可控的长期发展动能。 应对加密普及带来的挑战需要多层次的政策组合。首先,明确稳定币的监管地位与发行规范至关重要。监管机构应要求稳定币发行方具备透明的储备管理、合规的审计机制与充分的法律责任,避免储备资产投机或缺乏偿付保障。

对美元挂钩稳定币的高度外部依赖,应促使监管者评估其对本国货币政策的影响,并在必要时制定交易或持有相关资产的限制性措施以保护金融稳定。 其次,加强反洗钱與客户身份识别(AML/KYC)和跨境信息分享机制,可以抑制利用加密通道进行资本外逃和非法转移的行为。监管合作与信息交换对于追踪跨境链上资金流动尤为重要,需要国际组织、清算机构与主要经济体的配合。此外,提升监管科技(RegTech)与链上监测能力,能够提高监管透明度并在市场失衡时提前预警。 央行数字货币(CBDC)被视为对抗"加密化"压力的政策工具之一。通过推出可信赖的本国数字货币,央行可以为公众提供一种低成本、受监管且与本币挂钩的电子支付选择,从而维护货币主权并改善支付效率。

成功的CBDC设计需要兼顾隐私保护、可扩展性与金融包容性,同时避免引发银行体系的过度存款外流。 宏观审慎措施与外汇储备管理也需与加密监管相协调。央行应密切监测金融体系资产配置中加密资产的比重,制定逆周期资本缓冲与流动性要求,确保在市场冲击时金融机构具备足够的缓冲能力。外汇储备多元化与临时流动性工具的准备,能够在短期资本流动剧烈波动时为货币提供应急支持。 此外,公共部门应加大金融素养教育,帮助民众理解加密资产的风险与收益边界。对小额储户而言,去中心化资产可能看似便利但隐含较高波动和平台风险。

提高公众对合规渠道、合法交易平台和消费者保护机制的认识,能够减少因信息不对称导致的系统性脆弱性。 国际合作层面的政策协调不容忽视。由于链上交易天然跨境,单一国家的监管难以完全封堵风险外溢。国际货币基金组织、世界银行与国际清算银行等多边机构可以推进稳定币与跨境加密支付框架的标准化,促成监管沙盒之间的信息互认与技术合作,以降低监管套利空间。 对投资者与企业而言,理解监管演进与政策不确定性是管理加密风险的关键。一方面,合法合规的加密创新仍有助于提升支付效率与金融包容性;另一方面,过度依赖境外稳定币或匿名链上通道可能在政策收紧或市场冲击时导致巨大损失。

企业应建立稳健的资产和付款策略,监管环境剧变时及时调整运营模式。 综合来看,穆迪的报告提醒我们,加密货币在新兴市场的扩散不仅是科技或金融创新问题,更是宏观经济与货币政策议题。政策制定者需在鼓励创新与维护金融稳定之间找到平衡点,构建透明、可监管且具有保护性的体系来引导加密资产的健康发展。通过明确监管、提高监管技术能力、推动央行数字货币和加强国际合作,新兴市场有望在保有金融主权的前提下,安全地享受数字资产带来的效率红利。未来几年内,监管框架的建设与跨国协调将决定哪些国家能在新一轮数字金融浪潮中获得长期收益,哪些国家则面临更高的金融脆弱性风险。 。