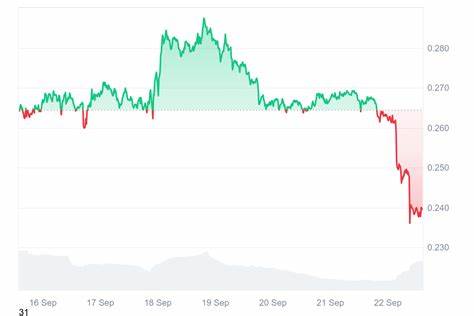

9月以来,World Liberty Financial(代币代码WLFI)经历了剧烈的价格波动。自9月1日的高点0.46美元跌至9月下旬的0.19美元,短短数周内下跌幅度接近58%。面对抛售压力,WLFI社区与项目方迅速启动应对方案:通过治理提案,将协议控制的流动性池所产生的所有费用用于代币回购并发送至销毁地址,以期通过减少流通供给来缓解卖压并支撑代币价格。 回购与销毁机制的核心在于把协议营收直接转化为市场需求。WLFI提案明确指出,来自以太坊、BNB链与Solana上协议自有流动性(Protocol-Owned Liquidity,POL)池的手续费将被用于在二级市场买回WLFI代币,随后把买回的代币发送至不可再用的销毁地址,从而永久降低供应量。项目方同时承诺对每一次回购与销毁行为进行链上公开核查,并在社区渠道实时公布细节,意在提升透明度以重建市场信任。

这种做法并非孤例。近年来多家去中心化协议与传统上市公司纷纷采用类似的回购策略。Hyperliquid将绝大部分平台费用用于自动回购,长期持续的回购行动确立了其在衍生品市场的地位。Jupiter把一定比例费用定向用于回购并设置锁定机制,Raydium也长期将部分手续费用于代币回购,Sky更是投入数千万美元进行永久燃烧。上述项目的成功在一定程度上展示了"营收驱动回购"如何通过减少供给、提升代币稀缺性来加强价值支撑。 然而,回购并非万灵药。

首先,回购效果高度依赖于平台营业收入的持续性与增长性。WLFI将回购资金来源限定在POL产生的费用,这种机制在交易量与用户活跃度上行时能形成正反馈,但在交易冷清、市场整体下行时,费用收入将萎缩,回购力度随之减弱。其次,回购能在短期内缓解卖压并在消息面上刺激买盘,但长期价格能否回升取决于项目基本面,包括产品落地、生态合作、用户留存与盈利能力。 从治理与激励角度看,把协议收入用于回购具有一定的代币经济学合理性。通过减少流通供给,长期持币者的相对权益提高,有利于降低短期投机者的影响,理论上能促进价格稳定并鼓励长期投资。然而,如果回购成为常态化的平价托市手段,可能掩盖项目营运上的深层问题,形成道德风险。

投资者应警惕项目把回购作为替代产品发展或市场拓展的权宜之计。 透明度是任何回购计划能否被市场接受的关键。WLFI方面承诺所有回购与销毁操作将以链上交易的形式公开,社区可以直接在Etherscan、BscScan、Solscan等区块链浏览器上核验销毁地址的交易记录与代币流向。链上可验证性降低了信息不对称,也为项目提供了防止内部操控或虚假操作的约束。但需要注意的是,公开的链上交易只能证明代币被发送到某个地址并标记为不可用,不能完全证明该操作不存在与其他市场行为(例如同步的 OTC 交易或自扫单)配合以制造价格假象。因此,社区核验应结合交易深度、时间窗口与交易所挂单情况进行综合判断。

WLFI在此之前已经尝试过其他干预措施。项目在启动后的数日便燃烧了4700万枚代币以应对早期31%的抛售浪潮。这类一次性的大规模销毁在短期内通常能带来价格反弹,但不能替代持续性的供需改善。要形成稳固的价值支撑,项目需要通过产品创新、合作拓展与用户留存来逐步提高协议收入,从而为回购机制提供可持续资金来源。 市场情绪与外部关联也在影响WLFI走向。WLFI被媒体报道为与特朗普家族有关联的项目,且在治理与媒体传播中提及特朗普家族成员,引发部分投资者的兴趣与争议。

与此同时,关于Eric Trump因纳斯达克规则被移除世界自由金融董事会的报道进一步加剧了不确定性。政治色彩与名人效应可能在短期内放大代币波动,但长期价值还是取决于项目能否提供真正有竞争力的金融服务与稳健的生态体系。 监管风险不容忽视。全球多地对加密资产与代币发行的监管逐步收紧。将协议费用用于回购并销毁虽然在链上可验证,但在不同司法辖区可能被视为对投资者利益的影响行为,尤其当回购目的是为了支撑代币价格而非完善生态经济模型时,可能引发监管关注。对于公众公司或与上市公司有合作的加密项目,回购行为还需考虑传统证券监管规则与披露义务。

作为投资者或关注者,如何科学评估WLFI回购计划的有效性值得探讨。首先,观察回购资金的来源与规模是否与交易量成比例,检查POL池的手续费收入是否具有季节性或增长趋势。其次,跟踪每次回购的链上记录,核实买回价格、数量与时间节点,关注是否存在与回购同步的市场抬价或大额挂单。第三,评估项目核心产品的进展与用户增长,包括链上活跃地址、交易次数、协议锁仓量(TVL)以及与重点交易所或钱包的合作情况。第四,警惕回购频率过高却无法带来生态增长的信号,这可能意味着项目在用短期手段掩盖长期问题。 从宏观市场角度看,代币回购与销毁是当前加密市场中越来越常见的工具。

部分成功案例显示,依靠稳定的营收进行回购可以在供给端创造稀缺性,从而增强代币经济的韧性。然而,每个项目的基础不同,回购效果因项目生命周期、市场竞争与代币分配结构而异。投资者应当把回购作为评估项目的一个维度,而非全部依据。 对于WLFI未来的可能情景,可以简要描绘三种典型路径。第一种是理想路径:回购与销毁配合实际业务增长,POL手续费稳定增长,回购形成持续性需求,流通供给逐步减少,代币价格稳步回升,社区信任恢复。第二种是短期效果路径:回购带来短暂价格修复,但平台活动未显著改善,费用收入难以长期支撑回购节奏,价格存在二次下跌风险。

第三种是失败路径:回购被频繁作为补救措施但不伴随生态发展,交易量萎缩,监管或社群信任进一步受损,最终导致项目估值长期低迷甚至流动性枯竭。 对普通投资者而言,务必保持风险意识。可采取多项措施降低风险暴露,包括分散持仓、设定合理的止损、关注链上数据而非单一媒体报道、参与社区治理以获取第一手信息,以及关注主要交易所与托管方的流动性变化。另外,对于希望验证回购真实性的投资者,应学会使用区块链浏览器查看销毁地址交易,跟踪回购交易产生的市场深度与挂单情况,以识别可能的市场操纵或同步交易行为。 结论层面,WLFI的回购与销毁提案反映了DeFi项目在应对价格波动时常用的工具之一。该举措在透明且与实际收入挂钩的情况下,确实有助于在短期内缓解卖压并向市场传达积极信号。

但其能否长期有效则依赖于协议自身能否提升交易量和用户黏性,使回购资金来源稳定增长。投资者在评估WLFI或类似项目时,应综合链上可验证数据、协议营收能力、产品进展与外部监管环境来做出判断,避免把回购视为单一的安全垫而忽略项目的基本面变化。未来数月WLFI的链上回购记录与协议收入变化将是观察其能否成功转危为机的关键指标。 。