2025年九月,比特币录得少见的正向月线收官,市场因此重新点燃对年内剩余时间出现强劲涨幅的期待。从历史表现到链上指标再到交易所溢价与资金流向,多个信号同时发出,支持四季度仍可能成为比特币价格爆发的窗口。本文深入解析这些信号的内涵、可持续性以及投资者在不确定环境下应有的风险意识。 回顾历史,九月收绿常被视作行情转折的前兆,而在少数出现"绿九月"的年份中,接下来的第四季度往往迎来显著上涨。统计显示,在2015年、2016年、2023年和2024年,比特币在进入十月后平均产生超过53%的季度回报,十月平均涨幅约21.8%,十一月约10.8%,十二月则在个别年份出现回撤。从季节性规律角度看,十月常被视为多头的"发射台",资金与情绪在这段时间里往往集中涌入市场。

尽管历史并不必然复制未来,但当历史季节性与当前链上数据、现货需求同时走强时,概率性判断便变得值得关注。当前市场的几个关键指标体现出积极信号。其一是Spot Taker CVD(累计成交量差值)在90天尺度上出现由负转正的拐点,表明买方吃单占优的阶段正在形成。该指标反映市场中"吃单端"行为的变化,持续为正则意味着买盘力量在累积,有利于价格在后续时间窗口放量上行。 其二是Coinbase溢价指数显著回升,尤其是来自美国投资者的集中买入。作为全球重要的合规现货流通中心之一,Coinbase上的溢价往往被解读为机构或合规投资者对现货的真实需求增强。

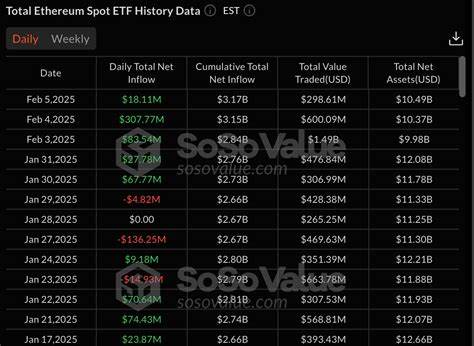

这种集中买盘在过去若干轮上涨中常常出现于牛市早期与扩张阶段,指向流动性向上聚拢的过程。 另一个不可忽视的维度是宏观与制度面的叠加影响。近年来合规ETF、机构托管与永续合约市场的深度共同改变了比特币的买卖结构,使得大额现货配置变得更为便捷与制度化。若监管环境维持相对友好、宏观流动性仍然充裕,则大机构在年末调仓或配置风险资产的需求可能成为推升价格的重要推动力。 在此背景下,分析人士和网络经济学家给出的概率性预测也为市场提供了参考。部分分析师基于季节性与资金流假设,提出比特币在四季度出现50%左右上涨至170,000美元的情形并非天方夜谭。

更激进的观点认为若累积的买盘延续并加速,有可能推动价格冲击更高的心理价位。不过需要强调的是,这些预测更多建立在历史相关性与链上流量信号上,不能作为确定性结论。 对于交易者而言,理解推动价格的核心动力比简单引用目标价更为重要。第一,现货需求的可持续性需要通过交易所流入/流出、托管机构申购量与场内外溢价的持续性来验证。偶发的短时溢价可能只是抢跑行为,而非长期配置的表现。第二,成交量的扩展需伴随价量齐升,若价格上行但成交量萎缩,则有被快速回调的风险。

第三,宏观流动性与利率环境的突变会立即改变风险资产的吸引力,任何有关紧缩或地缘政治冲突的消息都可能放大波动。 技术面上,十月常被视为行情加速的时间窗,若价格站稳关键均线与成交量放大,则更多中短期追随资金会加入。与此同时,期权市场的隐含波动率与持仓结构也能提供方向性线索。若认购期权(看涨)需求上升且隐含波动率曲线受抑,说明市场在为更高价位买单。反之,若保护性认沽需求迅速增长,则表明参与者对下行风险开始计价。 需要特别注意的是,历史上很多强劲反弹都伴随剧烈回撤。

十二月的负回报提示我们,年末情绪有时会出现获利了结或重新定价的情况。市场论断中常见的陷阱包括对"历史必然性"的过度信任与忽略变量变化。监管风险、宏观突发事件、重要市场参与者的仓位调整以及技术性流动性的枯竭,都可能在短时间内改变价格轨迹。 从实务角度出发,投资者应当构建多维度的决策框架。确认链上与交易所数据的持续性比单次信号更为关键。观察资金流向的切换点、溢价与折价的持续时间、以及期货基差与资金费率的变化,可以帮助判断是否进入一个可靠的流动性上行阶段。

仓位管理与风险对冲同样不可忽视,利用分批建仓、设置明确的止损与止盈,以及在期权市场中适度使用保护性头寸,都是在高波动性环境中保护本金的工具。 从市场结构看,比特币市场正在逐渐从纯散户驱动向机构与结构化产品并存的生态转变。更深的托管能力、更广泛的合规接入以及更成熟的场外交易网络,都在改变价格发现的过程。若机构对比特币的资产配置在四季度出现实质性增长,溢价与现货流入将推动市场进入放量上涨阶段;反之,若机构情绪保持谨慎,短期内的价格弹性可能受限。 展望未来数月,存在几条需要密切关注的路径。其一是现货买盘的路径是否由散发性转为持续性。

若Coinbase等关键交易所的溢价持续并伴随托管量增长,说明配置逻辑在加强。其二是外部市场的系统性风险是否触发避险流动。若宏观出现突变,风险资产资金可能被迫出逃,给比特币带来短期冲击。其三是技术面能否保持价量配合,若缺乏成交量支撑的价格突破往往难以为继。 关于目标价位的讨论,170,000美元的设想基于当前价格至年末的回报率计算,以及历史同期回归的参考。若市场在十月开出较大涨幅,且后续保持资金流入,则达到或接近该价位的概率随之增加。

然而,任何目标价都应被视为情景化推演而非保证。投资决策建议建立在多因素验证与严格的风险管理之上。 总结来看,九月的罕见走强确实为四季度的牛市延续提供了有利的季节性与链上铺垫。Spot Taker CVD的转正、Coinbase溢价的回升与机构化市场结构的完善,共同构成一套支持更高价位的逻辑链。但市场充满不确定性,历史相关性并不等同于必然结果。理性的判断应结合链上持续性信号、成交量与期权持仓变化、宏观流动性以及监管动向。

对于寻求把握机会的参与者而言,分散化、分批建仓与利用衍生品对冲是降低回撤风险的有效方法。 最后强调,所有市场预测都带有不确定性与风险。无论是看好还是谨慎参与,确保理解自身的风险承受能力并在必要时寻求专业意见,才是保全资本与参与机会的可持续路径。希望对市场走势的理解与判断能够帮助读者在复杂多变的市场中做出更稳健的选择。 。