近期加密货币市场呈现出既平静又潜藏不确定性的态势。比特币在经历盘中下探后出现晚盘反弹,维持相对稳定;但包括以太坊、Solana、Avalanche 等多数主流替代币出现不同程度回调。与此形成对照的是,交易所研究机构 Bitfinex 发出警告,指出若美国政府在午夜后正式进入关门状态,短期内可能对市场信心和价格波动产生下行压力。本文将从市场表现、监管与宏观层面的潜在影响、Bitfinex 的风险判断逻辑以及投资者应采取的务实策略等角度,全面剖析当前情势及其可能带来的后果。 市场表现与短期脉络 最近一个交易日内,比特币在盘中一度承压回撤,但在收盘前出现回升,整体保持相对平稳,表明市场在不明朗政治和宏观环境下存在一定防守性买盘。与此同时,多数替代币在同一时段录得下跌,显示投资者在不确定性加剧时偏好将资金集中于市场流动性最高、相对被视为避险或价值储存的资产上。

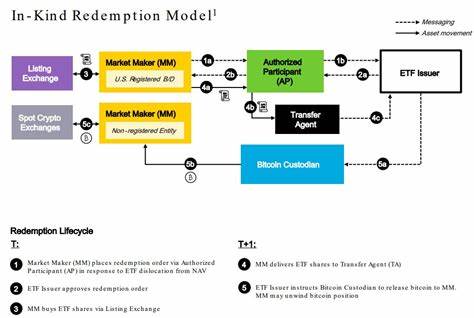

在传统资产方面,黄金继续走强,反映出避险需求的提升;而美股在盘尾也曾出现回升,显示短期内市场仍受消息面和流动性影响频繁波动。总体上,市场参与者普遍采取观望态度,等待更明确的政治与经济信号。 美国政府关门的直接影响 若美国出现政府关门,直接后果包括联邦机构非必要职能暂停运作,这将对监管机构SEC、CFTC以及联邦银行监管部门推进中的加密相关规则制定与项目审批造成实质性延误。对加密行业而言,可能出现的直接影响包括拟议中的加密ETF审批进度放缓、监管反馈和公开征询意见处理延后,以及与加密公司日常合规沟通的中断。 更广泛地,政府关门通常会导致关键经济数据发布被推迟或取消,包括就业、消费者价格指数等关键指标。数据的缺失或延迟会形成所谓的"数据盲点",令市场在评估经济健康与货币政策路径时面临信息不足,从而可能增加波动性并使风险资产更易受到情绪驱动。

Bitfinex 的风险评估与逻辑 Bitfinex 在其分析报告中指出,政府关门带来的首要风险并非系统性金融危机,而是市场信心的侵蚀与数据盲点问题。报告特别强调,经济数据滞后会使得美联储等机构在货币政策判断上面临更多不确定性,进而在利率预期和期限结构上制造波动,影响包括加密在内的风险资产定价。 此外,Bitfinex 指出,全球投资者已在逐步降低对美国资产的暴露,若政府关门延长或引发更多政治风险,资本外流或进一步加速,这对流动性敏感的加密市场尤其不利。报告还借助链上数据指出,本轮行情与以往不同地呈现出"三次多月级别的上涨周期",每一次冲高都伴随大量获利了结,链上实现利润的峰值显示出市场在高点存在广泛的分配行为。正如报告所言,"在每一个周期高点,超过90%的流通链上交易以盈利状态完成,明显表明广泛的分配"。这一链上行为模式使得当前周期在冲高后更可能进入整固或下探,而非持续单边上行。

宏观环境与货币政策的相关性 美国政治僵局和财政不确定性会通过多个渠道传导至金融市场。首先,财政政策的不确定性可能放大短期内赤字和债务管理的担忧;其次,数据发布的中断会削弱市场对美联储政策路径的可见性,使利率、美元和风险溢价出现更大幅度的调整。对加密资产而言,利率和美元走势是重要的背景变量:利率上升或美元走强通常对风险资产形成压力,而利率走弱或美元走软则可能成为风险资产的支撑。 在最近一次美联储降息之前,市场对降息预期曾推动资产价格上涨,但如 Bitfinex 所述,本轮降息更像"买预期、卖事实"的事件,许多参与者在利好兑现时选择获利出场,导致短期回调。若未来宏观信号再度变得模糊,资金面和情绪的双重作用可能使市场进入一段更长的整理期。 对加密产业链与项目的实务影响 政府关门还会对产业链上公司的日常运营与长期项目推进产生负面影响。

包括与监管沟通的中断可能延迟合规审批、交易所及托管服务提供商在申请或发布新产品(例如部分基于特定合约或代币的ETF)上面临不确定时间表。对于正在寻求牌照、合规路径或希望借助公开征询推动规则明朗化的加密企业,监管节奏的放缓意味着战略调整和成本增加。 此外,立法进程也会被迫搁置。国会未能按计划推进或完成加密市场结构相关草案、委员会审议被推迟,都会使得行业在监管框架上的期待值下降,从而影响资本投入和产品创新节奏。 投资者与交易者的应对策略 面对可能的政治与宏观不确定性,市场参与者应以风险管理为先,而非追求短期博弈。短期交易者应关注流动性窗口与主要价位的承压与支撑,避免在数据盲点与消息驱动行情中无充分止损的重仓操作。

中长期投资者则需评估持仓的时间框架与项目基本面,区分因短期政治事件引发的波动与长期价值属性的变化。 具体操作上,可以考虑在主要支撑位部署分批买入或减仓策略,以降低在高波动时点位误判的风险。同时,保持资产配置的多元化,适度持有部分避险资产(如黄金或现金等),以对冲极端情绪性下跌的风险。对于希望长期持有比特币等加密资产的投资者,建议关注链上指标与长期需求变量(如供应节奏、链上活动、长期持有地址数量等),以判断是否具备在下行阶段加仓的条件。 监管进程延宕的潜在机会 尽管短期内监管延迟可能带来不确定性,但中长期看,明确且可预期的监管框架反而有利于行业发展。政府关门可能在短期内延缓规则落地,但一旦政治僵局缓解并重新恢复立法与监管节奏,市场或将迎来规则明朗化带来的正面效应。

对成熟项目和具备合规能力的机构而言,监管的不确定性反而可能在某段时间内筛选出真正具备韧性的参与者,形成更健康的生态环境。 情景展望:三种可能路径 短期情景一是短暂关门且迅速恢复。若政府关门持续时间很短,监管与数据发布仅出现短期延迟,市场可能在震荡后快速回归基本面驱动,风险资产的调整将主要由短期情绪引导。 短期情景二是中期拖延导致信心显著受损。如果关门持续且伴随更多政治博弈,市场信心可能遭到侵蚀,外资撤离节奏加快,风险资产包括加密货币可能经历更深幅度的调整,并进入更长时间的横盘或下行整理期。 长期情景三是政治与监管重回正轨,规则逐步明朗化。

尽管这一过程可能比预期更长,但一旦政策与监管框架确立,机构级资金和合规产品(如ETF)的推进将为市场带来更稳定的资金流入和估值基础,推动加密市场向更加成熟的阶段过渡。 媒体与普通投资者应避免恐慌性传播 在高度政治化的市场环境中,媒体报道和社交平台信息传播速度极快。投资者应警惕基于情绪的短期传言与未经证实的消息。与其追逐短线新闻,不如关注权威机构发布的公告及链上数据的实证变化。媒体在报道此类事件时也应秉持专业与负责的态度,避免过度渲染导致投资者非理性行为。 结语:以冷静与策略应对不确定性 当前形势下,比特币展现了相对的韧性,但并不意味着市场免疫于政治与宏观风险。

Bitfinex 的警示提醒我们,政府关门可能通过削弱市场信心和制造数据盲点而放大波动。对投资者而言,关键在于区分短期噪音与长期价值,坚持风险管理,合理配置资产,并关注监管与宏观数据恢复时带来的机会。无论最终情景如何,清晰的交易计划、稳健的仓位管理以及对链上与宏观信号的持续关注,才是穿越不确定时期的最佳策略。 。