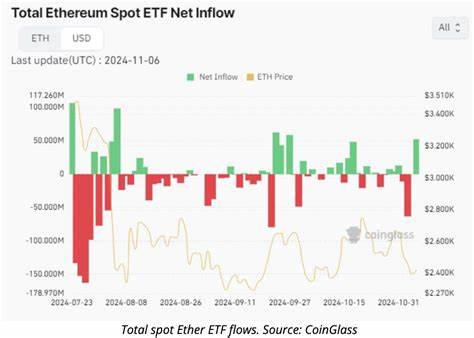

近期以太坊价格出现回调,未能有效站稳4300美元上方,引发市场关注。然而在同一时间窗口内,现货以太坊ETF出现了约5.47亿美元的净流入,表面上看似矛盾的走势却折射出传统金融机构(TradFi)对ETH长期定价方向的明显布局。理解这一现象,需要将宏观风险情绪、链上活动、机构配置策略以及衍生品市场的潜在挤压共同纳入分析框架。 首先,价格回调与资金流入并非必然冲突。短期价格由情绪、技术面和资金面瞬时博弈决定,而ETF资金流更反映机构的资产配置与长期判断。5.47亿美元的日度净流入意味着数量级可观的现货买盘进入市场,这类买盘通常来自资管、养老基金和大型家族办公室的被动或半被动配置决策。

相比零散散户,机构资金更注重持有成本、合规托管与资产替代属性,因此他们的买入行为更能对价格中枢产生实质性支撑,尤其是在市场波动中表现出防御性买入。 链上活动下滑是当前市场的隐忧。过去30天以太坊手续费下降约12%,交易次数下滑约16%。这些指标显示网络使用强度在减少,部分用户和应用正在向二层解决方案(Layer 2)或其他链迁移。业务迁移会削弱基于主链的即时需求,从而在基本面上对ETH需求形成拖累。与此同时,BNB Chain与HyperEVM等网络在同一周期显示出手续费和交易量的上升,暗示生态竞争确实在改变流量格局。

长期看,以太坊若能通过扩展性改善和更强的Layer 2生态协同,仍可稳固其在智能合约平台的领先地位;否则,活跃度外溢可能持续对价格形成压力。 机构大手笔增持是推升市场期待的重要因素。BitMine Immersion宣布增持234,800枚以太坊,令其账面持仓价值达到约106亿美元,并设定目标占总供应的5%。这种以战略库存为目的的累积行为,不只是简单的价格投机,更类似于企业资产配置策略的一部分。大型机构通过长期持有可以减少市场自由流通量,对供给侧产生实质影响,从而在流动性紧张时放大价格上行动力。若类似机构继续入场,市场的供需缺口有可能逐步显现,进而推动波动性的结构性变化。

现货ETF的强劲流入还体现了传统金融对以太坊未来用途的信心。ETF为机构投资者提供了合规、便捷的敞口,克服了直接持币的托管与合规障碍。随着更多资金通过ETF进入现货市场,ETF的托管机构需要在现货市场匹配相应的币源,长期累积会将现货卖压消化掉。若需求持续且供应没有同步放大,价格将倾向上升。同时,ETF与场外交易之间的套利机制会在短期内通过买卖差价缓解价格偏离,但长周期内的资金流向仍将决定价格趋势。 衍生品市场与潜在的短线挤压不得不被重视。

数据显示,以太坊期货的未平仓合约量仍高达555.6亿美元,且若价格触及4350美元,则近10亿美元的空头仓位面临强制平仓风险。这样的杠杆结构意味着市场在上攻过程中可能出现快速的"短挤" - - 空头被迫买回导致短期放量上冲。交易者应警惕这种由杠杆引发的非线性波动,它往往使价格在短时间内偏离基本面判断。 宏观与政策环境也在影响市场情绪。近期关于美国联邦政府可能短暂停摆的担忧逐步缓解,加之人工智能领域(尤其是NVIDIA与Oracle的合作)提振了科技板块风险偏好,市场整体风险资产受益于情绪回暖。在这种背景下,数字资产作为风险资产的一部分,自然获得一定的资金流向。

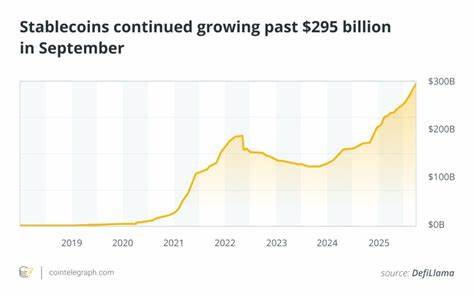

值得注意的是,宏观事件对数字资产的影响往往是跨资产的联动效应 - - 当股票市场风险偏好回升,机构更容易调整资产配置以增加对加密资产的敞口。 FTX恢复信托即将展开约16亿美元的第三次分配,这也为市场提供了潜在的再投资动力。尽管赎回方将资金转回银行账户可能需要数个工作日,但历史表明至少部分受益人会选择重新配置到数字资产市场。若再投资发生,短期内将为以太坊和比特币等主要资产提供额外的买盘支持。然而,分配规模与受益人行为的不确定性仍然存在,部分受益人可能倾向于兑现收益而非再投,从而削弱对市场的正面影响。 技术层面,观察关键价格位对交易决策至关重要。

当前以太坊若能稳住4200美元并突破4350美元,将触发一波可能的空头强制平仓,带来快速上冲。若未能守住4200美元,技术面恐将进一步转弱,市场可能回撤至更低支撑位。策略上,短线交易者可在波动中利用杠杆谨慎参与,而中长期投资者应关注成本平均配置与风险敞口管理,避免在高波动期一次性建仓过重。 长期逻辑依旧围绕网络价值与用途展开。以太坊作为智能合约与代币化资产的基础层,其价值既来源于链上交易、DeFi与NFT等应用的持续活跃,也来自于机构对其作为"数位资产储备"或"企业资产替代品"的认可。Consensys与SWIFT的合作表明金融机构在探索用以太坊等链路改善跨境支付与代币化结算的可行性。

尽管SWIFT本身不直接移动资金,但其基础通讯网络能为银行级的数字资产结算提供互操作性方案,从而在长期内提升企业级采用率与对ETH的间接需求。 与其他公链的竞争与合作也将塑造以太坊的未来格局。费用与交易量流向BNB Chain或HyperEVM说明用户与开发者会基于成本效率和生态需求进行选择。以太坊生态需要通过Layer 2规模化、EIP改进和更友好的开发者工具维持竞争优势。若生态能成功吸收用户和开发资源回流,则链上活动下降的颓势有望缓和,进而支撑资产估值。 监管环境依然是影子变量。

机构资金的大量涌入通常伴随更严格的合规审查与托管要求。ETF的持续流入可能促使监管机构更密切关注市场结构、市场操纵和系统性风险。透明、合规的市场结构对长期健康发展有利,但短期内监管政策的任何突变都可能带来显著波动。 对于普通投资者与机构而言,当前环境提出了明确的操作建议。首先,理解资金流和链上活动的差异性是关键:ETF资金流反映配置意愿,而链上活动代表网络实际使用度。两者并不总是同步,但长期来看,网络使用度的回升会进一步支持估值。

其次,风险管理需覆盖杠杆风险与集中仓位风险:在高未平仓合约量与潜在空头挤压的市场中,杠杆交易容易被动送出高额损失。再次,分批建仓与定期再评估策略有助于在不确定性中降低成本并捕捉长期机会。 面向未来,以太坊能否重回4800美元上方,将取决于几条主线是否同时向好:机构资金的持续流入、链上活动或Layer 2生态的回暖、宏观风险偏好的稳定以及没有突发的监管冲击。如果这些条件部分实现,则价格有望迎来结构性上涨;反之,若链上活跃度继续下滑而机构资金止步或转向其他资产,以太坊可能陷入区间震荡甚至更深的回调。 总之,5.47亿美元的现货ETF单日净流入并非一种短暂的市场噱头,而是传统金融机构对以太坊未来价值与风险回报配置的明确表达。短期内价格可能受链上活动走弱与宏观因素影响出现波动,但中长期视角下,机构化资金、企业储备策略与金融基础设施的逐步接纳,依然为以太坊作为重要数字资产的地位提供了支撑。

投资者应在认知多重影响因素的基础上制定清晰的策略:既要关注链上数据与ETF资金流这样相互印证的指标,也要严控杠杆与仓位,利用技术位作为风险管理和入场、离场的参考。只有在策略性与耐心并重的前提下,才能在波动的市场环境中更稳健地把握以太坊带来的机会与风险。 。