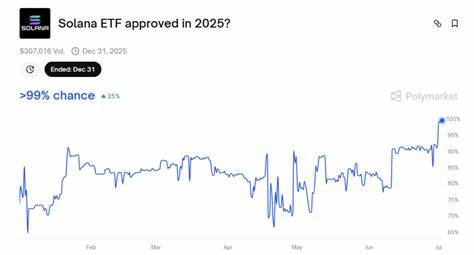

在加密市场整体走强的背景下,Solana(代币代码:SOL)出现了显著的价格反弹,但能否重返历史高点并走向新的高度,仍取决于多项内外部因素的共同作用。理解这些因素的相互关系,有助于投资者、节点运营者与项目方更清晰地判断未来走势,并为策略调整提供参考。 宏观与市场情绪是短期价格波动的重要推手。近期美国政治与财政层面的不确定性,例如预算谈判僵局与潜在的政府关门风险,推动避险情绪上升,传统避险资产如黄金创下新高,部分资金因此流向加密类稀缺资产。与此同时,市场对于美国证券交易委员会是否会批准标准化现货ETF的预期极大提升,市场参与者普遍认为ETF获批概率很高,并将其视为可能带来大规模机构资金流入的催化剂。对SOL而言,现货ETF获批不仅会直接增加交易渠道、提升可见度,还可能吸引对新兴Layer-1感兴趣的资金,从而放大利好影响。

然而,仅凭宏观与ETF预期不足以决定长期趋势。链上活动与生态经济的健康度是衡量区块链可持续竞争力的核心维度。根据链上数据分析机构的监测,Solana在短期内出现交易次数下滑与费用收入减少的情况,七日交易量出现下降,而手续费收入同比大幅缩减。这反映出在去中心化交易、游戏与社交等应用层面,Solana的用户粘性或使用频率在近期被竞争链吸走。竞争链包括BNB Chain、Arbitrum以及新兴的HyperEVM等,它们在手续费收入和永久合约交易量上均显示出活跃增长,部分平台甚至在合约创新上抢占先机。 衍生产品与交易基础设施的演进对链上经济也产生深远影响。

Hyperliquid、Aster与edgeX等项目在永续合约市场的扩张,以及部分平台选择自建链以进一步降低费用并规避验证者提取最大值(MEV),正在改变去中心化交易的生态格局。对于Solana生态内的DEX与流动性提供者而言,这意味着原有的交易量优势可能被蚕食,若无法在产品创新或生态激励上迅速回应,预计会进一步影响链上手续费与活跃度。 验证者经济与质押通胀是影响SOL长期需求的核心变量之一。Solana网络的质押收益在很大程度上来自新发行代币的分配,而非来自优先费或MEV收益。公开分析显示,验证者收入中很大一部分来自新增代币的发行。高比例的通胀性奖励在项目初期能够支持网络安全与激励节点参与,但长期来看,如果代币供应增长速度持续高于实际需求扩张,可能对代币价格形成下行压力。

对于潜在的ETF参与者与机构持仓方而言,质押收益的可持续性与验证者的运行成本也会影响其持有意愿与配置规模。 在这种多变的生态中,能够推动SOL重回更高价位的关键并非单一因素,而是多条线索同时向好。其一是现货ETF的批准与后续的资金流入。ETF若获批,短期内会带来显著交易量与被动资金配置,这对价格形成直接支撑。其次是链上活动的回暖与生态创新。开发者工具、跨链流动性解决方案、以用户体验为核心的DeFi与GameFi产品,能够重新吸引用户回流,提升手续费收入与网络黏性。

第三是验证者经济模式的调整与更合理的质押激励设计。若生态通过治理或协议升级优化通胀路径,提高非通胀性收入占比,如通过更合理的手续费分配、支持更多的优先费或MEV机制,能够增强质押收益的可持续性,从而提升长期持币需求。 需要关注的链上指标包括活跃钱包数、每日交易次数与交易费用、去中心化交易所的交易量与TVL(锁仓价值)、新项目部署数量以及节点集中度等。活跃钱包与交易次数的回升意味着用户端需求恢复,而手续费收入的持续增长则表明生态经济在变得更"自给自足"。DEX交易量与TVL的增加则反映出DeFi生态吸金能力的改善。此外,节点的地理与主体分布、单一验证者的质押份额占比,也是衡量网络抗审查性与去中心化程度的重要指标。

若验证者过于集中,治理风险与单点故障风险都会抬升,进而影响机构投资者的信心。 竞争格局方面,BNB Chain在费用与生态吸引力上持续发力,Arbitrum与其他以太坊Layer-2在安全模型与开发者支持上占据优势。新兴项目如Aster与Hyperliquid通过为衍生品提供更低成本的交易环境、或集成跨链功能来吸引交易者与流动性,短期内对Solana形成替代效应。Solana要保持其市场份额,需要在底层性能之外,增强生态治理支持、提升开发工具与跨链互操作性,以及在产品层面推动具备独特黏性的应用场景。只有当有明确的差异化价值带来持续用户留存时,网络活动才能稳步恢复。 从价格路径角度看,若ETF获批且初期获得可观的资金流入,SOL可能在短期内迎来强劲的上涨动力。

然而,若链上指标并未同步回暖,价格上涨的可持续性将大打折扣。另一种可能是市场对ETF预期已经部分定价,实际获批后出现"买预期、卖事实"的短期获利回吐,随后价格才会依据链上基本面与资金面重新分化。 长期来看,生态的真实价值取决于能否长期吸引开发者与用户,激发可持续的经济活动。Solana在交易速度与吞吐量上具备硬性优势,但网络的稳定性、节点经济性、以及生态多样性同样重要。若Solana生态能在保持高性能的同时,解决验证者收益可持续性问题、提升协议治理效率、并在跨链与合规路径上提供更成熟的解决方案,将大幅增强其在机构投资者眼中的吸引力。 投资者在评估SOL时,应同时关注宏观资金面与链上基本面。

宏观方面包括全球风险偏好、美元与利率环境、以及ETF政策进展。链上基本面则包括交易费用收入、活跃度、应用层增长、验证者收益构成以及项目方的代币经济调整计划。值得注意的是,单一指标的波动不应被过度解读;长期趋势往往由多项指标的协同变化所驱动。 在风险管理方面,投资者应警惕三个主要风险。其一是监管不确定性,尤其是以ETF审批为中心的合规环境变数,任何监管侧的负面消息都可能迅速触发价格波动。其二是技术与网络风险,尽管Solana在性能上有优势,但历史上曾出现过宕机或延迟事件,这类事件会削弱市场信心并影响生态活跃度。

其三是经济模型风险,即代币通胀与验证者收益结构无法及时优化,导致长期抛售压力增加。 对于生态参与者与项目方而言,推动网络长期价值的路径包括提升产品差异化、优化代币经济以减少对通胀性奖励的依赖、强化与主流金融机构的沟通以降低合规摩擦,并在社区治理中提高透明度与参与度。对开发者而言,围绕用户体验的创新、可组合性的提升以及与其他链的桥接能力将是争取用户的重要方向。 综上所述,SOL的价格回升体现出市场在宏观与ETF预期驱动下的积极反应,但未来是否能再创新高并非单一利好能够推动。需要现货ETF获批并带来持续的机构资金流入,同时链上生态要实现回暖与验证者经济的可持续性改善。竞争链的攻势、衍生品与自建链的兴起、监管与技术风险等,都可能影响Solana的市场位置与价格表现。

投资者应以多维度的数据为依据,关注短中长期的协同变化,并在风险可控的前提下制定相应策略。 免责声明:文中观点仅为市场与技术层面的分析,不构成投资建议。市场有风险,投资需谨慎。 。