9月25日,道琼斯工业平均指数一度回吐早前涨幅并最终下跌约300点,三大股指均出现不同幅度回落。市场"买入下跌"(buy the dip)的动能明显衰减,投资者情绪从短期乐观逐步转向警惕。分析本轮回调的背景,有助于理解价格波动的内在逻辑,并为未来仓位调整提供参考。 首先,短期技术面显示标普500在此前一阶段已进入"超买"区间,这为回调提供了直接触发条件。指标层面常见的相对强弱指数(RSI)和布林带扩张均提示市场短期回撤的可能性。技术性获利了结在指数接近短期阻力位时变得更为普遍,加之部分主动型资金在高位重新评估风险敞口,促成了抛压的放大。

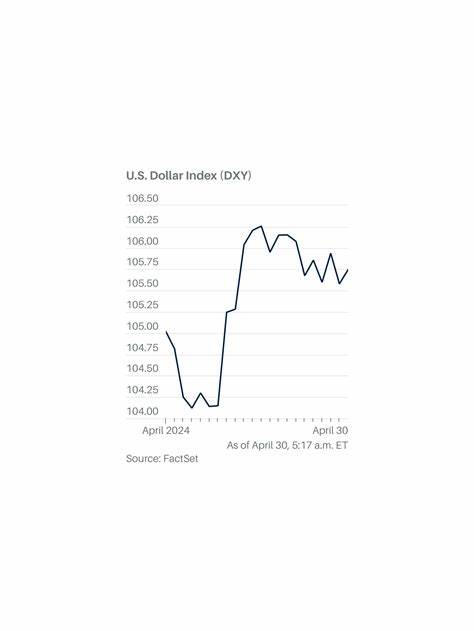

历史数据显示,过去五年中标普500出现连续三日下跌的情况并不少见,平均回撤幅度不可忽视,这进一步说明短线波动属于市场自我修正的一部分。 其次,宏观与政治因素在本次波动中扮演了催化角色。国会为避免政府关门而进行的谈判成为市场关注焦点,政策不确定性使得资金对风险资产配置更加谨慎。与此同时,债券收益率、通胀数据与美联储货币政策前景仍然是影响股市的关键变量。若市场预计政策利率将在较长时间内维持相对偏高水平,成长股和高估值板块承压的概率将上升。利率敏感型资产在利率波动或预期调整时往往更易出现快速回撤。

板块表现上,能源板块成为当天少数的亮点,受益于油价回升或供应面紧张预期而逆势上扬。相对而言,以小盘股、动量因子、价值股、分红股与成长股为代表的各类ETF均出现不同程度的回调,显示本轮下行并非局限于单一风格。科技巨头中,少数个股如英伟达与苹果表现较为抗跌,但整体大型科技板块仍承压。这种结构性分化提示投资者在择时与选股时应更为注重基本面与估值之间的平衡。 另外,交易者情绪指标如波动率指数(VIX)在回调期间通常会上升,反映市场对未来短期不确定性的担忧。资金流向数据显示,风险偏好产品出现资金外流,而避险或收益性资产获得相对吸金。

ETF作为被动投资与主动策略的桥梁,其资金流动放大了市场节奏的短期波动性,使得指数在没有明显基本面恶化的情况下也可能出现剧烈震荡。 对于普通投资者而言,面对"抄底热情退潮"的市场环境,应保持冷静与系统性思考。首先,回顾自己的资产配置是否仍然符合长期目标与风险承受能力。若投资组合中过度集中于高波动性或高估值板块,可考虑逐步再平衡,降低单一风险敞口。再平衡并不意味着在短期低点追高或贱卖,而是在事先设定好的框架内按比例调整,保持长期纪律性。 其次,风险管理要具体且可执行。

设置明确的止损或目标价位可以避免情绪化操作,但也要避免频繁止损导致过度交易。运用期权等衍生工具为核心持仓对冲下行风险是机构投资者常用的策略,对于具备相关知识并能承担成本的个人投资者亦可考虑。对冲比例应与持仓规模、持股流动性与波动性相匹配,避免因对冲成本侵蚀长期回报。 在选股方面,优质公司的防守能力在下跌周期中尤为重要。具备稳定现金流、健康资产负债表与明确竞争优势的企业通常能在市场恐慌时表现更稳健。对于追求收益的投资者,高分红蓝筹或具备定价权的行业龙头可能成为避风港。

同时,要警惕估值陷阱:高分红并不必然等同于低风险,关键在于盈利持续性与业务模式的可持续性。 对于更积极的投资者或短线交易者,识别股价下方的支撑位与成交量变化是必要技能。回调往往会在重要均线或历史成交密集区找到支撑,成交量的放大或缩小能提供趋势延续或反转的线索。结合宏观新闻与财报窗口,短线机会可能出现在情绪修复且基本面未变坏的个股上。但任何短线操作均需控制仓位,留出充足现金应对突发风险。 从更长周期看,市场波动是常态而非异常。

长期投资者应将市场回撤视为资产重估与机会再配置的机会,而非纯粹的风险信号。保持定期检视资产配置、坚持定投或分批买入策略,可以在波动中平均成本、捕捉长期复利收益。同时,税务筹划、退休目标与流动性需求也是资产配置的重要考量,短期波动不应打乱长期理财框架。 对机构或更大资金量的投资者而言,情景分析与压力测试是风险控制的核心。通过构建不同宏观与市场情形下的回报与损失模拟,可以提前制定止损、对冲与资产再配置的触发条件。与此同时,交易成本、市场冲击成本与流动性风险在剧烈波动期间可能显著放大,应在下单执行层面进行优化。

展望未来,市场是否会延续短期回调或在企稳后重新上行,将取决于宏观数据、企业盈利季报以及政策面是否出现重大变化。若经济数据继续表现韧性且企业盈利高于预期,市场回调可能只是短暂波动,长期上升趋势不被破坏。反之,如果宏观指标显著恶化或政策预期发生逆转,回撤可能加深,投资者需提高警惕。 总结来看,道琼斯下跌300点以及"买入下跌"动能衰退反映出市场在高位阶段的自然修正,技术面、政治与宏观因素共同促成了当日行情。面对不确定性,保持纪律化的资产配置、注重风险管理、识别高质量标的并灵活调整操作策略,是在波动市场中实现稳健回报的关键。无论是长期投资者还是短线交易者,理解回撤的原因与可能演变路径,将有助于在未来市场波动中做出更理性的决策并把握潜在机会。

。