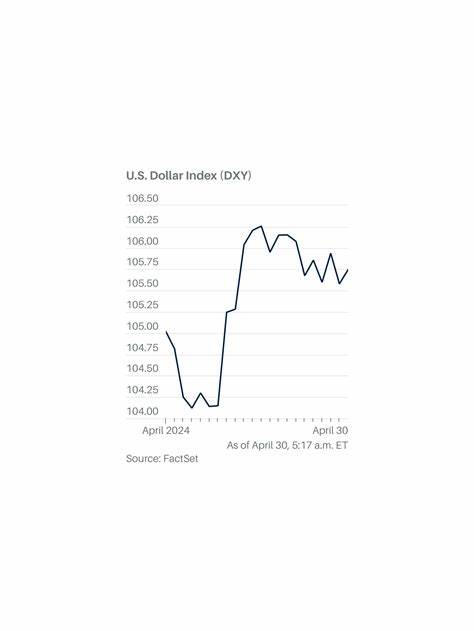

近期美元表现顽强,美元指数在多重因素交织下维持高位震荡。市场参与者的视线集中在美国公布的一系列强劲经济数据与国债收益率的持续上行,这两大要素正共同推高美元并重塑全球资金流向。了解推动美元走强的结构性与周期性因素,以及其对股票、债券、商品和新兴市场的连锁反应,对投资者、企业财务部门与政策制定者均具有重要意义。 美元走强的直接推手是近期多项经济数据超出预期。就业市场显示出韧性,失业率维持低位,新增就业岗位数稳定增长,薪资水平延续温和上行。消费数据继续支持经济扩张,零售销售和个人消费支出呈现稳健态势。

制造业与服务业PMI在多数月份表现良好,证明经济活动并未因高利率环境而显著放缓。通胀数据方面,尽管核心通胀呈现缓和迹象,但在某些类别仍高于长期目标,这让市场对货币政策的重新评估更为谨慎。 与基本面相呼应的是国债市场的信号。美国国债收益率的上升,尤其是中长期券收益率抬升,增强了美元的吸引力。收益率曲线的上行使美国资产对全球资本的吸引力增强,相比低收益率或负利率的国际环境,美元资产提供了更高的无风险回报率,从而吸引了避险及收益追逐类资金回流美国。收益率上升不仅反映对未来通胀和增长的判断,也体现了市场对美联储货币政策路径的重新定位。

美联储的言论和政策预期在美元走势中扮演关键角色。即便短期内利率不再大幅上调,但关于政策维持紧缩立场的前瞻指引,以及对通胀可能回升的担忧,均提升了利差优势。市场通过期货和利率互换等工具定价未来利率路径,若美联储被视为更倾向于延长高利率周期或在必要时重新加息,美元通常会进一步走强。 地缘政治与全球风险偏好亦是不可忽视的因素。在风险事件或地缘政治紧张局势升级时,美元往往作为全球主要储备货币和避险资产受到青睐,资金流向美元资产,推高其汇率。相反,当全球风险偏好回升且资本向风险资产配置时,美元可能承压。

当前环境下,尽管风险事件频发,但美国经济相对坚挺的表现使得避险买盘对美元形成长期支撑。 美元走强对不同市场的影响差异显著。对于股票市场而言,强美元可能压制跨国公司的海外利润,因汇率换算导致美元计价利润受挤压,尤其是收益重大比例来自海外的新兴市场企业和大型跨国集团。此外,强势美元通常伴随更高的债务偿还成本,影响以美元计价负债较高的企业与国家,特别是在新兴市场中更为敏感。 商品市场对美元升值反应明显。以美元计价的能源和金属价格通常在美元走强时承压,原因在于全球买家以本币购买成本上升,从而抑制需求。

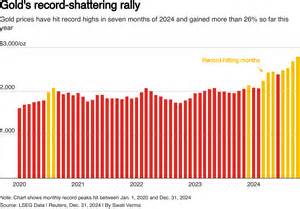

黄金作为传统的通胀和避险资产,往往与美元呈负相关;当美元上行且实际利率抬升时,持有无收益资产的机会成本提高,令黄金承压。然而,若通胀预期快速抬升或金融动荡加剧,黄金可能在避险需求下获得支撑。 新兴市场通常面临更大压力。强美元会增加以美元计价借贷的偿债负担,导致货币贬值、资本外流和本币利率上升,从而加剧通胀与经济疲软风险。部分新兴市场央行可能被迫提高利率以稳定本币并阻止资本外流,这对当地经济增长构成挑战。国际资本对高收益差和政治稳定性的重新评估,也会影响新兴市场的融资成本与外资流入。

对于企业和投资者而言,必须在这样的大环境中调整策略以管理汇率和利率风险。跨国公司应强化汇率对冲与利润预期管理,优化外汇敞口并利用远期合约、期权等工具锁定现金流。企业财务部门需重新评估以美元计价的债务结构,考虑再融资时机与期限匹配以降低滚动风险。资产配置上,投资者可能倾向于在美元资产中寻找避风港,同时审慎配置对美元敏感的资产以分散风险。 固定收益市场的参与者需注意利率上行对债券价格的影响。短期利率敏感的债券将面临更高波动性,而通胀挂钩债券在通胀预期上升时可能提供较好保护。

利率互换和期货市场可作为对冲工具,机构投资者需评估久期暴露并灵活调整资产组合。 货币政策分歧将继续是影响外汇市场的核心变量。若美国与其他主要央行之间的利差持续扩大,美元通常会维持强势。相反,若其他主要经济体显示出更强的复苏迹象并提前收紧货币政策,美元可能面临来自欧元、英镑或日元等货币的反向压力。政策沟通的透明度和决策者对未来经济路径的预期修正,都会迅速反映在外汇与债券市场上。 从短中长期视角看,美元强弱受多重因素共同影响。

短期内,经济数据公布、央行会议纪要与就业数据将成为市场波动的触发点。中期来看,持续的财政政策支撑、全球供应链调整与地缘政治走向将影响实际利差与风险偏好。长期则取决于美国生产率、人口结构、财政可持续性以及全球货币体系的演变。任何导致美元长期价值重估的宏观结构性变化,都需要时间与多重信号来确认。 对个人投资者而言,理解美元与资产类别的关联性非常重要。美元走强时,海外股票和大宗商品可能承压,而以美元计价的短期国债或高评级企业债券会变得更具吸引力。

多元化配置、多币种资产和定期评估外汇敞口将有助于降低单一货币走向带来的风险。对于希望在波动中寻找机会的交易者,利用技术分析配合基本面判断可以捕捉短期套利机会,但务必注意杠杆风险和流动性状况。 监管与政策制定者也需密切关注汇率波动带来的溢出效应。快速的资本流入或流出可能对金融稳定构成威胁,监管机构应准备好应对跨境资金波动的工具,包括外汇储备管理、宏观审慎政策和必要时的资本流动管理措施。国际合作在应对大规模汇率波动与系统性风险方面仍然至关重要,尤其在全球金融联系愈加紧密的背景下。 展望未来,美元能否持续强势将取决于美国经济持续展现的韧性、通胀走势的方向以及美联储政策的实际动作。

若经济继续超预期且通胀回升,美元将获得额外支撑。相反,如果经济数据转弱或其他主要经济体加速复苏并收紧货币政策,美元有可能回调。市场参与者需保持灵活,密切跟踪数据与政策信号,并据此调整投资和风险管理策略。 结语部分重申,美元走强并非孤立现象,而是宏观经济基本面、利率差异、风险偏好和政策预期共同作用的结果。理解这些机制与相互关系有助于在复杂多变的市场环境中作出更明智的决策。无论是机遇还是挑战,做好风险识别与对冲、关注关键数据点与政策动态,将是应对美元波动的核心要务。

。