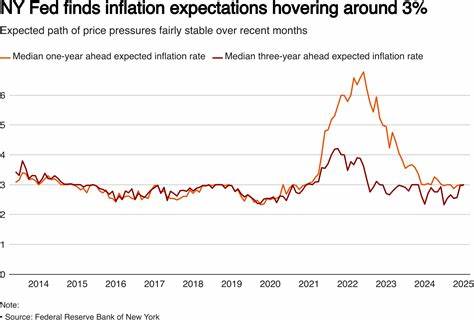

近年来,稳定币作为一种价值得到锚定的加密货币,逐渐从加密交易的边缘工具发展为金融科技和银行支付结算领域的关注焦点。稳定币的快速增长引发了业界乃至监管层的高度关注,部分市场预测机构甚至一度预计其市场规模有望在未来几年内突破万亿美元大关。然而,全球领先金融机构摩根大通近日发布的报告对稳定币的增长做出了更加谨慎的修正,预计到2028年,稳定币市场规模将达到约5000亿美元,这一数字仅为此前部分机构预测的市场规模的一半甚至更低。摩根大通的分析指出,尽管稳定币吸引了大量目光,但其主流应用并未显著扩展,市场需求仍主要集中在加密交易、去中心化金融(DeFi)和作为抵押品用途方面,实际支付结算的使用比例微乎其微,仅占需求的6%左右,约合150亿美元。摩根大通的保守估计透露出当前稳定币面临多重挑战,核心问题之一是主流采用的进程尚未铺开。稳定币虽旨在作为传统货币的数字替代,但现实中它们并没有成为人们日常支付的主要载体。

消费者和企业对稳定币的接受度有限,部分原因在于其使用场景依然相对狭窄。此外,当前全球对稳定币的监管框架尚不明确,且存在极大的地域差异,这加剧了稳定币国际化应用的复杂性。美国近期通过的GENIUS法案为稳定币监管释放了些许积极信号,或将为该领域带来更清晰的法规指引,但国际监管环境依然分裂,多数国家更倾向于发展自己的中央银行数字货币(CBDC)或增强现有支付体系,而非广泛推广稳定币。例如中国央行大力推进数字人民币(e-CNY)的国际使用,积极布局数字货币政策,成为探索数字时代货币未来形态的领先典范。阿里巴巴旗下关联企业蚂蚁集团也对发行稳定币表达了浓厚兴趣,计划通过香港的海外机构蚂蚁国际申请相关牌照,以促进旗下支付宝的数字支付生态系统发展。然而,摩根大通强调,中国数字人民币的扩张以及中国移动支付巨头支付宝和微信支付的成功模式并不能成为全球稳定币推广的典型范式。

稳定币的发展仍需突破功能单一、市场碎片化严重和监管不统一的瓶颈,要想实现广泛的主流采用,将面临诸多政策、技术和市场考验。回顾稳定币的市场角色,其最初的设计目的是为了解决加密市场中价格波动剧烈的问题,提供一种价格稳定的交易媒介和价值储存手段。随着金融机构和科技企业对跨境支付和结算效率的需求增加,稳定币逐渐被视为提升传统支付系统效率的潜在工具,尤其在加快跨境汇款速度、降低成本方面展现一定优势。但实际应用中,支付场景的有限扩展以及用户对数字资产安全性和监管保障的顾虑,导致稳定币未能大规模替代传统货币。此外,区块链技术自身的 scalability 和隐私保护问题,亦对其普及形成制约。国际层面,虽然部分新兴市场正在探索稳定币以提高金融普惠性,但主流金融体系尚未完全接纳这种新兴资产,主权货币和CBDC的竞争使稳定币的空间受到压缩。

欧美等发达经济体在监管上持谨慎态度,防止潜在的金融风险和洗钱等非法活动借助稳定币蔓延。摩根大通此次对稳定币市场前景的保守判断,显示出主流金融机构对加密资产规模化风险的警惕,也反映了对稳定币能否成为真正替代传统货币的质疑。纵观行业未来,稳定币依然具备改变金融基础设施的潜力,尤其在提升结算速度、降低交易成本和推动金融数字化进程中扮演重要角色。但其能否突破现有瓶颈达到主流化仍需时间验证,市场参与者和监管机构需要共同努力缔造更为健康、安全、合规的发展环境。整体来看,稳定币作为新兴数字资产的一种重要形态,正处在成长的关键期,摩根大通的审慎预期警示市场不可盲目乐观,呼吁各方正视其发展中存在的结构性问题和监管挑战。在全球数字货币生态逐渐成型的背景下,稳定币的未来走向将受到技术创新、监管政策、市场需求和主权数字货币政策多重因素的综合影响。

未来几年,观察稳定币如何在传统金融体系和数字资产生态中寻找自身定位,将是理解数字经济变革的重要切入点。