引言:以太坊在机构视野中的地位变化 近来关于以太坊(Ether,简称ETH)的新闻频繁出现在主流财经媒体与加密社群中。BitMine Immersion Technologies宣布其以太坊金库扩展至约265万枚ETH,估值超过110亿美元,继续稳居企业持仓榜首;同时,以数字资产为核心业务的Bit Digital表态拟通过可转换高级票据募资1亿美元(另有1500万美元的超额配售选择),将募集资金主要用于增持以太坊。BitMine董事长Tom Lee将以太坊称为「未来的折扣」,并指出AI与华尔街上链的双重超级周期将把以太坊推向更高位置。本文从市场、技术、制度与风险四个维度,系统分析这一波机构化买入对以太坊价格与生态的潜在影响。 机构大规模买入的事实与背景 数据提供者StrategicEtherReserve显示,BitMine目前持有约265万枚ETH,远超第二名SharpLink Gaming的约83.8万枚。Bit Digital已持有逾12万枚ETH,若其可转债募集成功并用于购买以太坊,预计可再增持约2.37万枚,跻身企业持仓榜单前列。

此外,机构与ETF合计持有的以太坊接近1180万枚,占总供应量的不到10%。这些数字表明,机构正稳步将以太坊纳入企业资产负债表与投资组合配置中。 为什么机构选择以太坊:用途广泛与平台优势 机构偏好以太坊并非偶然。以太坊不仅是一种可交易的数字资产,更是支持智能合约、去中心化金融(DeFi)、不可替代代币(NFT)、以及各类去中心化应用(dApp)的通用平台。随着人工智能应用对大规模数据交换与可信结算需求的上升,以及金融机构对链上稳定币结算与可编程资产的探索,具备广泛开发者生态与高兼容性的以太坊被视为首选。 Tom Lee关于「折扣到未来」的论点集中在两点:其一,全球金融体系与AI产业正在寻找可中立托管、可审计且可扩展的公共区块链;其二,以太坊在生态与开发者生态系统方面具有先发与网络效应。

在可预见的十年甚至更长时间里,这些结构性需求可能推动以太坊需求长期提升,从而使当下价格被视为相对未来价值的折扣。 可转债募资的策略与含义 Bit Digital选择通过发行可转换高级票据募资,这是一种常见的公司融资工具。可转债通常在一定条件下可转换为发行公司的股票,为投资者提供固定收益与潜在权益参与的双重特征。Bit Digital声明将募集款项主要用于购买以太坊及一般公司用途,包括潜在并购与数字资产相关业务拓展。这种融资安排反映出公司管理层对以太坊长期价值的信心,同时也表明机构希望以资本市场工具放大其数字资产配置能力。 机构持有对市场供需格局的影响 当大型企业以金库策略持续买入以太坊时,市场的有效流通供应将相对减少。

虽然以太坊总供应并非像比特币那样严格稀缺,但长期被锁定或存放在企业金库中的代币短期内不会进入交易市场,从而在一定条件下产生供给收缩效应。若市场需求保持稳定或上升,供给减少自然会对价格产生正向推动。此外,ETF与机构买入往往伴随更低的抛售倾向与更长的持有期,有利于降低波动性并提升对冲、结算等金融功能的可预测性。 以太坊在AI与华尔街上链两条主线中的角色 AI与区块链的结合正成为产业观察的热点。AI模型训练与推理涉及大量数据交换与价值结算,尤其在跨机构协同训练、模型所有权确权与数据激励机制中,链上原生的可审计、可验证与可组合特性有天然优势。以太坊作为最成熟的智能合约平台,提供了丰富的标准与工具链,有助于构建可信的AI合作经济。

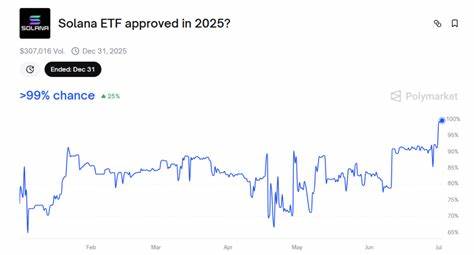

另一方面,华尔街与传统金融机构也在探索链上结算、资产代币化、以及稳定币与短期融资工具的链下互通。以太坊在开发者生态、合规与工具支持方面的积累,使其成为多家机构试点与部署的目标平台。机构对以太坊的参与不仅是对代币本身的押注,更是对其作为金融基础设施潜力的押注。 历史类比与潜在推动力:MicroStrategy对比与ETF效应 市场参与者常引用MicroStrategy对比,后者通过大规模购买比特币并公开持有策略,显著提升了市场对比特币作为公司资产的关注度,并在一定时期内影响价格与机构配置思路。类似地,若更多企业将以太坊列入金库或采用以太坊作为结算与储备工具,可能产生类似的示范效应,带动更多企业与基金关注与配置以太坊。 此外,机构化产品如以太坊ETF的推出与稳定流入,会将传统投资资金系统地引入以太坊市场,形成持续的买盘支持。

ETF的存在降低了机构配置以太坊的交易与合规成本,也使得更广泛的资产管理者能将以太坊纳入投资组合中。 潜在风险与制约因素 尽管机构买入与平台地位为以太坊提供了利好,但仍需审慎看待若干风险。 监管风险是首要不确定性。全球各国对数字资产的监管态度不一,证券属性的认定、税收政策、合规成本等都可能影响机构持仓策略与市场流动性。若关键司法辖区对以太坊或其相关衍生产品施加严格限制,可能对价格与采用速度造成明显冲击。 技术与竞争风险亦不可忽视。

以太坊虽然拥有强大生态,但其他公链在扩展性、交易成本或特殊应用场景上也在快速发展。Layer-2解决方案与跨链技术能否长期保持安全与互操作,会直接影响以太坊作为首选平台的优势。同时,以太坊自身的升级路径(如分片、扩展机制)若出现延迟或安全问题,也将对市场信心构成伤害。 集中持仓带来的系统性风险值得警惕。企业金库的集中度提高意味着个别公司决策或市场事件可能放大价格波动。若若干大型金库选择在同一时间减仓,可能造成流动性冲击。

此外,企业持有加密资产在会计处理、审计标准与市场透明度方面仍面临挑战,任何不利于市场信任的会计事件都可能带来短期卖压。 以可转债为例,也存在企业融资结构与股东稀释的考量。若可转债转为股票,可能影响企业既有股东结构;若融资未能达到预期规模或资金使用效率不佳,也会被市场解读为治理或战略风险。 市场观测点与投资者应关注的指标 对于想要跟踪以太坊机构化进程的读者与市场观察者,有若干关键指标值得关注。机构持仓榜单更新、ETF资金流向、链上大额转账与金库地址活动、交易所流入流出数据、以及staking比例与解锁时间表,均可提供供需与长期持有趋势的线索。监管动向、合规政策与司法解释的变化也应作为高优先级的观察对象。

此外,生态健康度指标如开发者活跃度、智能合约部署数量、Layer-2交易量与Gas费用水平,同样能反映以太坊作为一个技术平台的长期吸引力。 结论:结构性机遇与理性审慎并存 BitMine将以太坊金库扩展至数百万枚、Bit Digital拟通过可转债募集资金进一步参与以太坊配置,这一系列动作显示机构对以太坊长期价值的认同。Tom Lee所称的「未来的折扣」表达了对以太坊在AI与金融上链双重浪潮中长期受益的判断。机构化买入、ETF产品化、以及平台生态的持续发展,共同构成了推动以太坊价格与采用的结构性动力。 与此同时,监管、技术竞争、集中持仓与公司治理等风险不容忽视。对市场参与者而言,理解上述驱动与风险、动态跟踪链上与机构数据、保持多元信息来源,将有助于在快速演进的数字资产市场中更理性地判断与决策。

为了平衡乐观预期与潜在不确定性,关注资金流、合规进展与生态技术指标,将是洞察以太坊未来走向的关键。 免责声明:文中分析旨在提供信息与观点解读,不构成具体投资建议。读者在做出任何投资或配置决策前,应结合自身风险承受能力并咨询专业顾问。 。