周三美盘收盘,玉米期货普遍小幅下挫,主力合约及近月合约均下跌约1至2美分,国内外现货价也随之略有走低。CmdtyView公布的全国平均现金玉米价下跌2美分至每蒲式耳3.80 1/4美元。表面上看,市场当日出现了新的出口业务报告,按理应提供支撑,但价格仍然未能由此回升,这背后隐藏着多重供需和情绪层面的因素,值得生产者、贸易商与投资者进一步剖析和评估。当日主要市场信息显示,美国农业部(USDA)报告一笔私人出口销售,规模为312,956公吨,目的地为墨西哥,均为2025/26年度装运。与此同时,市场普遍关注的周度出口销售报告预期在9月18日当周的2025/26年度玉米销售将在100万至180万吨之间。出口数据本应为价格提供直接支撑,尤其是在对冲商和桥接供应的周期性需求下,但价格仍小幅回落,说明市场更关注的是更广泛的供需格局与情绪。

乙醇行业的最新能量信息也对玉米价格产生影响。美国能源信息署(EIA)数据显示,截至9月19日当周,乙醇产量为每日102.4万桶,环比下降31,000桶/日,但乙醇库存反而增加86.6万桶,至2346.8万桶。乙醇出口较上周小幅上升9000桶/日至112,000桶/日,而炼油厂对乙醇的投入下降22,000桶/日至900,000桶/日。乙醇是美国玉米重要的下游需求之一,产量下滑与库存上升并存的格局,反映出需求端存在不确定性或节奏性放缓,短期内对玉米现货的支撑有限。另外,全球供应侧的动态也值得关注。巴西全国谷物出口商协会(ANEC)将九月份巴西玉米出口预估上调至761万吨,比此前预估增加49万吨。

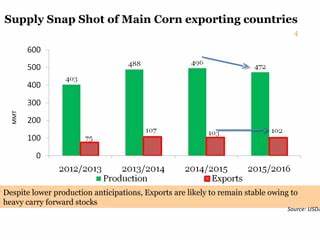

巴西作为全球重要的玉米出口国,其出口节奏和数量直接影响到国际市场的可得供给与竞争格局。若巴西供给面预期进一步增强,原本寄希望于外需拉动的美国出口空间可能被压缩,从而对价格形成下行压力。技术面与市场情绪也是导致价格收低的重要原因之一。当市场收到短期利好消息(如私人出口销售)却无法推动价格走强,往往反映出交易员已经计入了这些消息,或者多头获利了结的压力更强。期货市场对消息的"吸收"速度很快,若基本面并未显示持续性改善,任何利好消息也可能只是"点缀",无法改变整体趋势。此外,投机头寸、资金面流动以及美元走强等宏观因素,都会在短线层面影响玉米期货的表现。

从供需基本面来看,当前玉米市场呈现若干关键矛盾。一方面,美国国内库存总体仍处于相对充裕的区间,尤其在乙醇厂库存上升的背景下,短期去库存压力并不大。另一方面,全球粮食需求长期增长的基本面未变,尤其新兴市场和动物蛋白需求的稳步上升,仍为玉米中长期价格提供支撑。因此短期内价格或在消息面影响下波动,但中长期供需紧平衡或偏紧的格局仍需关注天气、播种与产量修正、以及主要出口国的节奏变化。对不同市场参与者而言,应采取差异化的应对策略。农户在收获季节面临价格波动与现金流压力,合理运用套期保值工具与分批出售策略可以降低单点风险。

若已有部分库存,关注现货升贴水变化、港口运力与装运窗口,将有助于择优出货。贸易商需要密切监测巴西出口节奏、墨西哥等主要买家采购节奏以及全球船运成本变动,灵活调整采购与销售计划。对于投机者或投机性资金,严格的风险管理、止损设置和对新闻事件的快速反应是关键,避免因市场短线震荡而遭受放大损失。展望未来几周,几类事件值得重点跟踪。首先,周度出口销售报告将检验市场对USDA私人销售的持续性预期。如果周度数据落在或高于市场预期的100万至180万吨区间,可能为价格提供支撑;反之若显著低于预期,则可能加剧下行压力。

其次,乙醇行业的运行数据若持续显示产量下降且库存累积,需警惕内需端疲软对玉米需求的负面影响。再次,巴西与阿根廷等南美出口国的港口通关与出货节奏、天气状况和作物收割进度,将在国际市场上形成实质性供给变化,直接影响到美国产能的出口机会。宏观经济与货币政策也不容忽视。美元强势通常会压制大宗商品以美元计价的价格,因为对非美元买家变得更贵,这可能抑制外需。与此同时,利率水平与资金面紧张度会影响到持仓成本与投资者风险偏好,进而影响期货市场流动性与波动性。全球宏观风险事件,例如地缘政治冲突、能源价格剧烈波动或贸易政策调整,也可能在短时间内重新塑造市场预期。

技术性因素方面,当前合约的价格波动幅度虽小,但连续性的下跌路径提示市场多头需谨慎。交易者应关注关键支撑位和阻力位的变化,以及成交量和持仓量的配合,以判断趋势的可持续性。若成交量在下跌过程中扩大且持仓减少,说明多头逐步退出并且空头主导市场,风险偏好将进一步下降。相反,若下跌伴随成交量萎缩,则可能只是短期技术性修正,后市仍有反弹的机会。对于农业政策与贸易政策的考虑也不可忽视。政府对生物燃料的激励政策、出口退税与贸易协定的调整都会影响全球玉米流向与价格形成。

特别是在主要消费国或生产国的政策出现重大调整时,市场需要时间来重新定价,因此参与者应随时关注政策面信号。综合来看,当日玉米期货"在出口业务增加的同时收盘下跌"既是市场短期消息与长期基本面的相互作用,也是情绪与技术面的共同结果。出口销售的单笔利好不足以逆转已存在的供应预期或需求不确定性。在短期内,若周度出口数据强劲、乙醇需求回暖或巴西出口出现延缓,价格有望得到支撑并出现修复性反弹。反之若出口数据平淡、乙醇库存继续增加或巴西供应持续充足,玉米价格面临进一步回调的风险。对中长期价格展望保持审慎乐观。

全球人口增长与动物蛋白消费的提升是稳定且长期的需求支撑;气候变化带来的产量波动也可能在未来几年增加市场的不确定性,从而为价格提供上行可能。但短期内价格仍受季节性供需、库存波动、交易情绪与宏观变量的影响,波动性难以避免。关键收市要点可归纳为:当日玉米期货小幅下跌,尽管有312,956公吨对墨西哥的私人出口销售报告;估计中的周度出口销售区间为100万至180万吨;乙醇产量回落但库存增加,显示需求端节奏不稳;巴西9月出口预估上调至761万吨,增加国际供应压力;短期价格受技术面与情绪主导,长期仍受供需基本面和天气的不确定性影响。参与市场的各方应以风险管理为先,结合套期保值、分批成交与关注关键数据发布来制定应对策略。 。