近期引发行业广泛关注的两件事紧密关联。ARK Invest在三支旗下ETF中合计买入101,950股BitMine Immersion Technologies(股票代码BMNR),交易金额约为440万美元;与此同时,BitMine宣布其以太坊金库总持有量已超过200万ETH,按当时价格计算市值接近89亿美元。两者叠加呈现出一种新兴而引人注目的趋势:机构通过股票和企业金库双轨方式布局以太坊资产,从而在市场、治理和风险管理层面带来深远影响。本文从多角度拆解事件背后的逻辑、可能的市场反应以及投资者应注意的关键变量。 ARK增持的细节与战略意义 ARK Invest本轮买入分散在三只ETF上,包括ARK Innovation ETF、ARK Next Generation Internet ETF和ARK Fintech Innovation ETF。单笔买入约101,950股,约合440万美元。

根据基金招募说明书显示,三只基金合计持有约670万股BitMine,市值约2.84亿美元。ARK自BitMine开始将以太坊纳入公司金库以来就是持续增持的参与者,此次买入凸显其在加密相关股票中押注以太坊生态的意图。 从投资策略角度看,ARK的举动具有两层含义。其一,作为以创新和成长为导向的基金,ARK倾向于在早期或快速增长的赛道中建立头寸,BitMine作为公开上市且以持有ETH为主营策略的公司,具备高成长与高相关性的特征。其二,ARK通过ETF持仓的方式为普通投资者提供了间接参与企业级以太坊持有的渠道,这在合规与流动性之间形成了一个便捷桥梁。 BitMine金库突破200万ETH的行业意义 BitMine在短短数月内积累了大量以太坊,宣布持有超过200万ETH,使其成为全球最大规模的以太坊企业金库之一。

按公开数据估算,企业合计持有的以太坊约为490万枚,而BitMine独占其中约42%。此外,200万ETH约占以太坊流通供应的1.7%,这一比例在有限的供应体量下具有显著的市场影响力。 公司以金库策略为核心的模式值得关注。传统上市公司通常以法币或短期理财工具管理资产,BitMine和类似公司则把加密资产作为主要储备,反映出对以太坊长线价值和网络效应的信念。这类策略在牛市中能够放大收益,但在风暴来临时也会放大下行风险,因此企业的风险控制和信息披露成为市场关注的焦点。 价格与市场反应 BitMine股票在消息发布当天小幅上涨,盘后交易报44.10美元,当年累计涨幅达到460%。

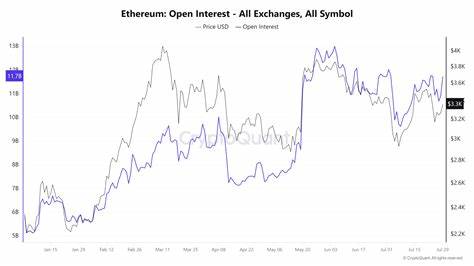

快速上涨的背后既有公司金库大幅扩张的基本面支撑,也有投机和资金抢筹的成分。股票价格对公司金库价值的敏感性意味着以太坊价格波动会直接传导到公司市值中,从而影响投资者对股票的估值预期。 与此同时,以太坊本身在该期间呈现区间震荡,价格的短期横盘并未阻止公司和机构继续累积Ether。这一现象提示一种重要认知:部分机构关注的不是短期价格波动,而是长期的供给侧和应用扩展预期。对于普通投资者而言,理解企业如何对待波动并制定对冲或再平衡策略,是评估相关股票与ETF风险收益的关键。 机构集中持有的系统性影响 当少数公司持有大量以太坊时,市场的供需结构和价格发现机制可能受到影响。

若BitMine或类似企业决定长期锁定资产用于金库目的,市场上可流通的以太坊数量将相应减少,从而在流动性紧张时增强价格上行压力。反之,如果这些公司在市场压力下大规模抛售,也可能加剧价格下跌并传导至相关股票市场。 此外,企业金库的集中也引发治理与合规问题。监管机构可能会加强对上市公司持有高波动性数字资产的披露要求,要求更透明的估值方法、风险准备金和流动性管理措施。投资者关系和信息披露质量将成为市场评估此类公司的重要指标。 与其他以太坊金库公司的比较与排位 在企业持有ETH的排行榜上,BitMine以其快速累积速度脱颖而出。

相比之下,其他公司或基金持有量较分散,策略多样,包括长期持有、质押、参与流动性挖矿或做市。BitMine明确将以太坊作为核心金库资产,并将目标设定为占供应一定比例的长期储备,这种路径决定了其风险收益特征与行业位置。 值得注意的是,企业金库并非只有一种玩法。部分主体会选择质押(staking)以获取质押收益,从而在持币的同时创造现金流;另一些可能将部分ETH用于DeFi策略,寻求更高的收益率。每种策略的回报与风险不同,而BitMine当前是否进行质押、是否参与其他链上活动,会直接影响其现金流和风险承受能力。 宏观因素与联动影响 在宏观面上,市场对美联储降息的预期也被提及作为支撑股票和加密资产的因素。

BitMine的董事长在媒体中表达了对美联储可能降息的乐观态度,认为降息有助于提升风险资产估值。利率走低通常会降低持有现金的机会成本,提高投资者对股票和加密资产的配置意愿,从而形成资金向风险资产的迁移。 不过宏观变量并非单向影响。降息预期若被市场过度定价,或在通胀、就业数据等基本面出现反转时迅速调整,将产生剧烈的资金流动,进而影响高杠杆或高波动性的加密相关资产和股票。因此,密切关注宏观数据与政策声明是理解后续行情的重要维度。 潜在风险与监管不确定性 BitMine模式的主要风险集中在资产价格波动、流动性管理与监管合规性上。

以太坊价格若出现快速下跌,公司市值及财务状况可能承受压力,进而影响债务、信用及融资条件。在极端情况下,若公司选择以股权稀释或债务融资来补强流动性,普通股东可能遭受稀释风险。 监管方面,多国对加密资产的监管态度尚不统一。上市公司大规模持有加密资产可能触发更严格的信息披露要求、资本充足率考量或投资限制。监管的不确定性会提高运营成本并增加合规风险,尤其是在跨境资金流和税务处理方面。 对以太坊生态的长期影响 企业金库的大规模持有从供给侧减少了市场上的流动供应,理论上有助于支撑价格并吸引更多机构关注以太坊作为潜在抵押和价值储备工具。

长期看,以太坊作为智能合约平台的实际价值还取决于链上应用的增长、交易费用、可扩展性改进以及不同层级解决方案的采纳度。 如果更多企业选择将以太坊纳入资产负债表,可能推动更成熟的基础设施建设,包括托管、保险、估值标准和审计服务的发展。这将使以太坊及其衍生的金融市场更趋制度化,有助于吸引保守型机构资金进入。 投资者的应对策略与关注点 对于普通投资者而言,理解企业金库股票和直接持有以太坊之间的差异非常重要。股票投资受公司治理、运营和财务策略影响,而直接持有ETH则更直接暴露于币价波动和链上风险。选择ETF或相关股票作为敞口,可以借助专业管理与合规框架,但也要承担公司层面的经营风险。

需要重点关注公司的信息披露频率和质量、是否进行风险对冲、是否有清晰的资产再平衡机制以及在极端市场条件下的应急计划。对于基金持仓者而言,了解ETF对单只股票的最大持仓比例和基金经理的风控策略同样关键。 结语与未来观察点 ARK Invest对BitMine的增持与BitMine金库突破200万ETH共同构成了一个值得持续观察的事件。这反映了机构在加密资产配置上的新探索,同时也暴露了高集中度持仓带来的系统性风险与监管挑战。未来需要关注BitMine是否继续以当前节奏扩张、其风险管理措施的完善情况、监管动态如何演进以及以太坊价格与链上活动的实际发展。 无论从投资者还是行业观察者角度,关注信息透明度与风险控制比单纯追逐收益更为重要。

随着更多机构进入数字资产领域,市场成熟度、监管框架与技术基础设施的同步发展将决定这一波机构化进程的最终走向。 。