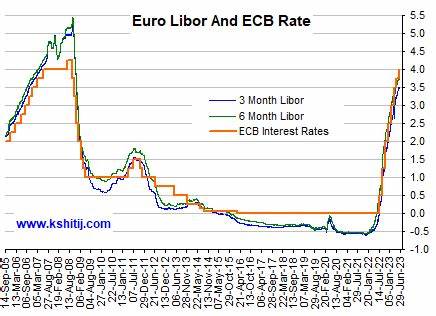

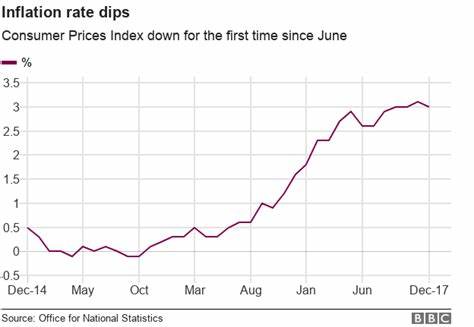

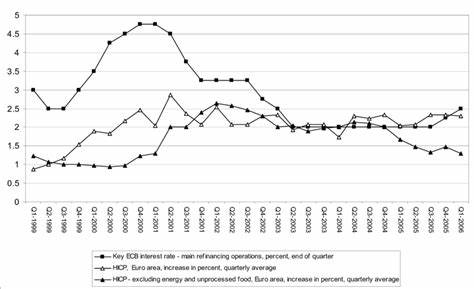

近日,关于利率何时再次下降的问题引起了广泛关注。随着通货膨胀的上升,各界对未来利率走势的猜测愈加频繁,经济学家、金融分析师以及普通民众都在密切关注着这一变化。在过去的几年里,全球经济经历了许多波动,尤其是疫情后的恢复期,利率的变化对家庭和企业的影响尤为明显。 根据最新的经济数据显示,英格兰银行在2024年11月的货币政策会议上决定将基准利率从5%下调至4.75%。这一决定的背后主要是因为通胀率首次降至2%以下,这一指标被广泛视为经济稳定的重要标志。同时,预计到2025年底,基准利率可能进一步降至4%或更低。

这意味着,居住在英国的家庭和企业将可能在未来享有更低的贷款成本。 然而,各大金融机构的预测并不一致。高盛最近的分析认为,未来利率可能降至2.75%,这需要在未来一年内每次会议上都下调25个基点。而其他较为保守的机构,例如桑坦德银行,预计利率将在2025年底降至3.75%。资本经济学的研究人员则认为,利率降至3.5%的可能性更大,预计这一变化将在2026年初发生。 尽管乐观的预测显现出利率下降的可能性,但也存在不确定性。

英国财政财政大臣瑞秋·里夫斯的预算案引发了市场对利率未来走势的种种质疑。一些经济学家认为,政府的财政政策可能会导致通胀压力上升,从而抑制进一步的降息。不过,最新的数据显示,通货膨胀率已降至1.7%,这为降息创造了条件。 对于普通消费者而言,低利率意味着抵押贷款和存款利率的减少。尤其是对于购房者来说,较低的利率将有助于降低每月的还款额。自2023年8月以来,固定利率抵押贷款的利率下降了,此外,市场上的流动性也有所增加,这些都为购房者提供了更多的选择。

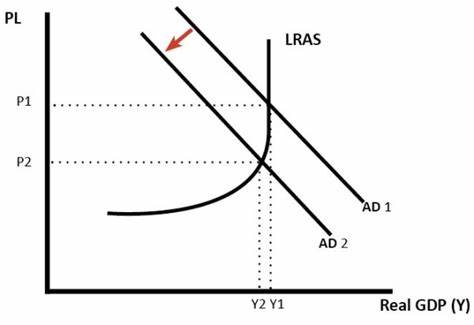

然而,利率的变化并不总是直接影响银行的存款利率。许多消费者可能会发现,尽管基准利率下降,银行提供的存款利率并不会明显上涨。这是因为银行的资金成本、贷款需求以及整体市场环境都会影响他们的利率策略。因此,消费者在选择存款产品时,应关注市场动态,以便及时调整投资策略。 不仅仅是消费市场,企业融资成本的变化同样重要。许多公司在决策时都依赖于信贷市场的变化。

低利率有助于企业扩大生产或进行新投资。尽管当前利率逐步回落,但企业仍需密切关注经济形势,以便及时应对可能的风险。 在国际上,其他中央银行的政策也将对英国的利率走势产生影响。美国联邦储备委员会(美联储)的政策变化与英国央行的决策高度相关。如果美联储降息,市场预期英国央行也会采取类似措施,从而引导全球市场的资金流动。 虽然利率的走势充满变数,但长期来看,经济复苏的基本面仍然乐观。

分析师表示,经济的复苏能力、企业盈利能力以及消费者信心等因素都会影响利率的最终走向。目前,投资者普遍预期,未来将会有三到四次的降息,预计基准利率将降至4%或稍低,这个前景无疑让许多家庭和企业备感期待。 除了政策变动,市场信心也是未来利率走势的重要因素。经济的不确定性,尤其是全球贸易局势、地缘政治风险等等,都会对利率产生直接的影响。投资者应保持警惕,不断跟踪国际动态,并灵活调整自己的投资组合,以应对可能的市场波动。 针对普通消费者的建议是,在考虑抵押贷款或其他贷款时,需详尽了解市场利率以及各银行的报价。

在利率仍处于相对较高水平的情况下,选择合适的固定利率贷款能够保护自己免受未来利率上升的影响。而对于已持有可变利率贷款的消费者,则应保持灵活性,关注市场形势的变化,以便及时进行再融资。 总体来看,利率的未来走向取决于多重因素,包括通货膨胀率、货币政策、以及国际经济形势等。而投资者和消费者的活动也将对市场的稳定与发展产生重要影响。尽管前路依旧充满不确定性,但在稳健的政策指导下,许多人对未来充满信心。尽量做好财务规划,将成为面对不确定未来的关键。

在未来几个月中,市场将密切关注英格兰银行和美联储的货币政策会议,获取关于利率趋势的最新信息。对于希望降低负担的家庭和企业而言,抓住即将到来的利率调整机会,将是他们理财的重中之重。总之,随着全球经济的逐步恢复,利率的回落无疑将是一个值得期待的信号。