近期围绕比特币的舆论再度升温,焦点集中在两条看似对立的论点上:其一是欧元资本首席执行官彼得·施夫(Peter Schiff)对迈克尔·赛勒(Michael Saylor)及其企业比特币作为储备资产策略的质疑;其二是市场分析师将低于107,000美元的比特币价格视为"极佳买入机会"。在这样的背景下,投资者既要理解双方争论的逻辑,也需要把握宏观与技术面信号,形成自己的交易与风险管理方案。本文从市场结构、流动性、资金流与技术位等角度展开,帮助读者建立更清晰的判断。 施夫与赛勒的核心分歧并非简单的情绪之争,而是围绕流动性与市场深度的根本性担忧。施夫指出,如果一个机构像赛勒名下的公司那样持有大量比特币,试图在短期内大规模抛售,可能对市场价格造成巨大冲击。相比之下,黄金作为历史悠久、交易深度大的资产,其持有者在需要变现时具有更高的灵活性与更低的市场冲击成本。

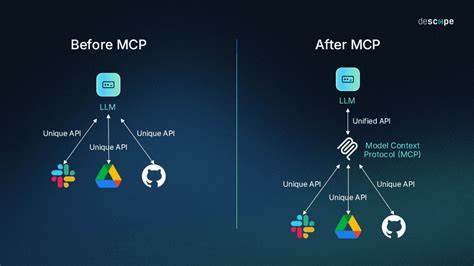

施夫的论点在于:对于巨额头寸,黄金市场的承受能力更强,这对那些以企业资产负债表为赌注的长期持仓者尤为重要。 支持比特币的观点也有回应逻辑:加密市场已发展出多样化的流动性渠道,包括场外交易(OTC)市场、分批卖出策略以及与机构做市商的协作,这些工具能有效缓解一次性大规模抛售带来的价格冲击。此外,随着比特币现货ETF的推出与扩展,机构参与度和市场深度正在有所提升,长期流动性问题正在改善。赛勒的战略更多依赖于时间分散和市场结构演变,而非短期套现。 从市场结构与技术面看,CoinDesk的分析以及多位市场观察者描绘出一种"缓慢台阶式上升"的路径。资深分析师James van Straten把比特币当前阶段比作二十世纪早期黄金的逐步重估过程,预期在ETF稳定流入的支持下,比特币将以多年为周期缓慢上升,中间伴随10%至20%的健康回调。

Michaël van de Poppe等技术派分析师则给出了更明确的操作区间:他把低于107,000美元视为重要买入区,而112,000美元被视为确认趋势向上的关键阻力位。 从短期技术结构来看,市场在109,000至112,000美元之间呈现压缩,支撑位多次出现于约109,400至109,575美元,阻力位集中在约109,750美元。若价格能在UTC收盘阶段稳住并突破109,750美元,短期目标指向110,000至111,000美元,若进一步确认站稳112,000美元,可能触发更广泛的市场风险偏好扩散,资金有望从比特币流向大型替代币(即所谓的"山寨币模式")。反之,一旦跌破约109,400美元,下一道支撑位在109,150美元,若情势继续恶化,可能测试108,500美元附近。 ETF资金流是当前决定中长期趋势的关键变量之一。就像许多分析师所言,现货ETF带来的并非瞬时的鲸鱼级别流动性注入,而是稳定而持续的资金流,这种资金结构有助于价格在较长周期内累积上涨。

ETF流入还改变了参与者构成,使得长期配置型需求增强,从而降低短期波动对核心持仓者的冲击。然而,ETF并非万能。若市场遭遇黑天鹅事件或监管突变,ETF持仓同样难以在短期内提供完全的价格支撑。 谈到监管,监管动向与政策信号对比特币价格的影响不容忽视。各国对加密资产的态度参差不齐,监管收紧会抑制投资者情绪与机构参与,监管放松或明确则可能促成资本流入与价格上行。对企业级持仓者而言,税制、会计准则与托管安全性都是影响持仓决策的重要考量。

赛勒所代表的路径是在监管逐步成熟与市场基础设施完善的背景下,以长期配置实现资产升值;施夫则担忧在不利市场条件下变现难度过大带来的实际损失。 投资策略层面,若接受分析师关于"低于107,000美元为买点"的观点,投资者必须为潜在回调与震荡准备充足的仓位管理与风险对冲。分批建仓(如金字塔式买入、定期定额投资)能在不确定性中平滑成本,同时保留充足的流动性以应对突发市况。止损与仓位上限设置也很重要,尤其对那些非机构、无法进行OTC大额交易的小型投资者而言,情绪化抛售往往在下行周期放大损失。 除此之外,跨资产比较与组合配置同样关键。若认为比特币将在完整周期中跑赢传统资产,则在资产配置中可以逐步提高比特币权重;但若担心流动性风险或监管冲击,可考虑将黄金等避险资产作为对冲,或通过衍生品市场进行限价保护。

值得注意的是,黄金与比特币并非绝对替代品,两者在投资组合中承担的角色可能互补。黄金在系统性风险与通胀保值上历史经验丰富,而比特币作为稀缺数字资产,其长期回报潜力更受投机与制度性需求驱动。 关于流动性与市场冲击的实际操作层面,大额持仓者通常会采用多种策略来降低抛售对市场的影响。包括使用场外交易平台进行私下撮合、分期分批卖出、与做市商签订流动性安排、以及利用衍生品对冲价差等手段。实际操作中,交易成本、对价折让与交易对手风险都需要考虑在内。施夫的论点提醒市场参与者:在进行企业层面的比特币配置时,评估变现能力应作为决策流程中的核心部分。

从市场情绪与宏观金融环境看,美元走势、股市表现与贵金属价格都会影响加密资产的资金流向。若美元回落或宽松预期增强,风险资产包括比特币通常受益;若经济数据强劲导致利率上行,资本可能从风险资产回流至传统市场,给比特币带来下行压力。近期有分析指出,比特币在第三季度相较于股票、金属与美元表现有所滞后,这亦是市场关注的要点之一。 技术面之外,心理面与市场叙事同样驱动价格波动。赛勒的长期持仓叙事与机构入场的故事有助于塑造信心并吸引长期资金;施夫的流动性担忧则提醒市场不能忽视极端情形下的系统性风险。对普通投资者而言,最佳路径或许在于理解两者的合理性:既要认可比特币作为新型稀缺资产的长期价值,也要承认短期内流动性、监管与系统性风险的存在。

总结来看,施夫与赛勒之间的争论并非零和,而是从不同视角揭示了比特币作为资产类别的特点:高回报潜力伴随高流动性与治理要求的挑战。分析师关于"低于107,000美元的买入机会"的观点反映了当前市场在ETF资金持续流入下的结构性乐观,但操作上必须配合严格的风险管理。关键观察点包括ETF资金流向、关键技术位(约109,400至109,750美元的短期支撑/阻力,112,000美元的更广泛动量触发)、宏观利率与美元走势以及监管环境变化。 对于关注者而言,合理的方法是将宏观与微观信号结合,设置分步建仓与明确的风险界限,并持续关注替代交易渠道与做市商提供的流动性工具。只有在理解了潜在的市场冲击机制与自身的风险承受能力之后,才能更自信地在波动市场中把握机会或规避风险。无论支持赛勒的长期配置策略,还是认同施夫对流动性风险的警示,最终的投资决策都应建立在清晰的信息、稳健的仓位管理与对于不可预见事件的合理预案之上。

。