近年来,交易所交易基金(ETF)已成为全球投资市场不可忽视的重要力量。与传统共同基金相比,ETF因其交易便利性、税收优势和成本效益等特点,吸引了大量资金流入。然而对于许多成立时间较长的传统共同基金公司而言,涉足ETF领域一直较为谨慎甚至缓慢。近期,这一现象开始出现显著变化,许多老牌基金公司开始积极探索ETF市场,并推出自身的ETF产品。究其原因,既有市场环境的推动,也有来自投资者需求的驱使,更有监管政策的支持。传统共同基金机构纷纷关注ETF,正是为了适应新时代的投资潮流和提升竞争力。

从市场角度看,ETF凭借其独特的优势正在不断扩大市场份额。首先,ETF能够实现在交易时段内买卖,这让投资者享有更高的灵活性。而传统共同基金通常只能在每日收盘时进行申购或赎回,流动性相对受限。此外,ETF具备较强的税务效率,能够通过赎回股票而非现金赎回的方式减少潜在的资本利得税,这对投资者非常有吸引力。对于基金管理公司而言,ETF的低费用结构以及透明的持仓信息也逐渐成为核心竞争利器。随着越来越多投资者对成本敏感度提升,低廉的管理费用帮助ETF获得了更广泛的认可。

面对这些优势,传统基金公司开始意识到,如果不及时进军ETF领域,其市场份额和客户基础可能被新兴ETF管理人不断蚕食。 然而,传统基金公司此前较少涉足ETF并非因为忽视这一趋势,而是出于多方面考量。一方面,ETF产品设计和运营模式与传统共同基金存在本质差异,公司内部需要积累专业知识和技术能力,建立相应的运营架构是一道不小的门槛。另一方面,历史上监管环境对ETF也存在一定限制,尤其是关于基金结构和运作方式的规定,使得老牌基金公司对ETF的开发和推广持观望态度。此外,部分公司担心ETF低价策略可能会对其现有的高收费共同基金业务带来冲击,因此采取较为保守的进入策略。 如今,随着市场的不断成熟和投资者教育的深入,监管机构尤其是美国证券交易委员会(SEC)正在积极推进ETF领域的创新和开放性。

例如,预计将批准的双份额类别结构将允许公司将ETF份额类别叠加到现有的共同基金中,反之亦然。这种制度创新将极大简化基金公司开发混合型产品的难度,使双重结构成为可能,既保留现有基金的优势,又满足ETF灵活便捷的诉求。此举不仅降低了基金转换及合规成本,还助力资产管理机构更快应对市场变化,抢占ETF增量市场。 受此影响,一些传统基金巨头近期纷纷推出首批ETF产品,甚至将现有共同基金转换为ETF形式。像Lazard、First Eagle、Parnassus、Praxis、Thornburg和Tweedy, Browne等知名公司均纷纷布局ETF领域,显示了基金行业对ETF未来发展的坚定信心。这些基金管理者普遍认识到,ETF不仅是吸引年轻投资者和技术敏感型客户的有效工具,更是优化资产配置、提升税务效率和实现投资组合透明化的重要途径。

对于这些公司而言,拥抱ETF是业务转型的关键环节,既是顺应市场趋势,也是实现可持续发展的战略选择。 与此同时,基金公司进入ETF领域所面临的挑战也不容忽视。投资ETF需要从产品研发、市场推广、合规管理到客户服务等方面做出大量调整。部分管理机构选择与经验丰富的第三方ETF服务平台合作,以加快产品上市速度和降低运营风险。例如,First Eagle选择借助RBB的系列信托结构快速推出其主动管理型股票ETF,取得了显著成效。这种借力第三方平台的方式,帮助传统资产管理企业克服了缺乏ETF运营经验的短板,加快了市场响应能力,也节省了大量前期投资成本。

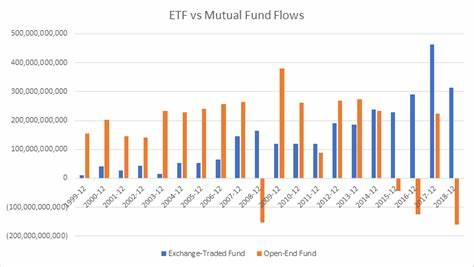

随着自身ETF平台的建立和经验积累,部分企业未来或会考虑自建ETF信托,以获得更大控制权及定制化运作优势。 投资者对ETF的需求迅速增长,对基金管理公司形成了强烈的市场压力。数据显示,过去几年ETF的资金流入规模持续上升,部分年份甚至超过主动管理共同基金。ETF的投资者不仅青睐其透明度和低费率,更推崇其实时交易和灵活配置优势。作为回应,基金公司不得不调整产品线和营销策略,以跟上投资者心理和行为的变化。投资者日益多样化的需求也迫使资产管理公司设计更多创新型ETF产品,包括主题ETF、智能贝塔ETF以及主动管理ETF,以满足不同风险偏好和投资诉求。

从未来发展趋势来看,ETF市场仍具备巨大的增长潜力。随着全球金融市场的进一步开放和资本市场制度的完善,ETF的适用范围将继续扩大,覆盖更多资产类别和投资策略。监管层对ETF结构创新的支持将激励更多传统资产管理机构积极布局,形成更丰富多元的ETF产品生态。此外,科技进步尤其是在人工智能和大数据应用方面,将推动ETF个性化定制和智能投顾服务,提升投资者体验和资产管理效率。传统基金公司如果能够成功转型并融入ETF市场,不但能提升竞争力,还能获得资产管理业务的长期可持续增长动力。 综上所述,传统共同基金公司逐渐迈入ETF市场,并非偶然之举,而是多重因素共同驱动的必然结果。

ETF独特的市场优势和投资者需求变化为其提供了强大动力,监管的政策支持和技术进步提供了坚实基础。未来,随着资金流向不断向ETF倾斜,以及传统基金机构持续优化业务模式,ETF市场将变得更加成熟和多元。对于投资者而言,这意味着更多样化、低成本且灵活的投资选择;对于资产管理机构而言,则是探索新增长点和价值创造的重要机遇。把握这一趋势,将是传统基金企业在新时代赢得市场竞争的关键所在。