作为全球最具影响力的投资大师之一,沃伦·巴菲特长期以来以其独到的眼光和稳健的投资策略引领着资本市场的风向标。近日,巴菲特旗下的伯克希尔·哈撒韦公司引发投资者广泛关注的是其大幅减持了美国银行(Bank of America)的股份,出售比例高达39%。这一举动在华尔街掀起波澜,也折射出巴菲特投资布局的调整与市场动态的深刻变化。 伯克希尔·哈撒韦在美国银行的投资可谓坚实而持久。两者的合作历史可追溯多年,美国银行曾是伯克希尔股票组合中的重要组成部分,是巴菲特金融行业投资的重要节点。此次揽售超过4亿股美银股票,显示出巴菲特对这家金融巨头未来成长态势的再评估。

尽管卖出部分持股,伯克希尔依然保有超过6亿股的银行股份,体现其对银行板块的持续信心,但减持动作引发市场对其投资策略转变的诸多猜测。 深入观察发现,巴菲特在同时戮力加注一只自其首次公开发行(IPO)以来股价飙升近48000%的公司。如此惊人的涨幅表明该公司在所处行业具有极强的竞争优势和前瞻性商业模式。伯克希尔连续三个季度大额买入该产业领先者的股票,表明巴菲特正逐步将其资金从传统金融板块向高增长潜力的行业巨头转移。 此行业领先企业采用了类似剃刀与刀片的商业模式,业务具有高度的经济周期非线性特征,能够在经济波动中实现稳健增长。这种模式通过持续的重复收入和客户粘性,保障业绩波动幅度低且增长潜力可观,深得巴菲特青睐。

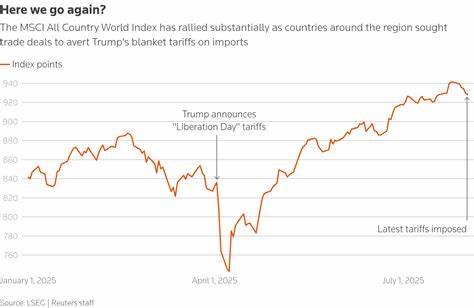

业务模式的非线性特性不仅提升了公司的利润率,同时也增强了对经济周期的抵抗力,使其成为长期价值投资的理想对象。 巴菲特作为市场规律的深谙者,始终认真研判宏观经济环境与微观企业的内在价值。自2022年10月以来,其在股票市场上的卖出额远超买入额,累计净卖出额达1744亿美元。这反映出他对部分传统板块的收益兑现,并为发掘更具成长性的投资项目腾出资金。金融行业的调整尤其显著,其中美国银行的减持是最新且最引人注目的例证之一。 然而,尽管面临减仓压力,巴菲特对优质资产的嗅觉依旧敏锐。

他选择在多个季度持续增持那家表现卓越的行业龙头企业,坚持相信其长期投资价值。分析人士指出,这种连续的增持行动传递出极强的信号,即巴菲特看好该企业未来的市场扩展空间、财务健康度和技术革新。对普通投资者而言,这或许是一条重要的买入建议。 巴菲特的投资策略历来以价值投资为核心,注重企业的内在价值和长期收益潜力。他的此次调整体现出对经济结构性变化的应对能力。银行业正面临全球利率环境变化、监管政策调整及数字化转型的压力,而新兴行业企业则凭借创新驱动和灵活的商业模式快速获得市场份额和资本青睐。

将资金从银行业部分撤离并重仓具备爆发力的企业,正体现了巴菲特对时代趋势的准确把握。 此外,这一变动也激发了投资界对资本配置效率的进一步讨论。疫情后的经济环境、通胀压力及技术革命共同推动了资产重组和资金流向的新格局。巴菲特这一标志性动作不仅体现在个股操作上,也为广大投资者诠释了如何在波动性和不确定性中寻找机会,如何通过合理的资产再平衡实现组合优化。 企业自身的发展轨迹同样令人关注。从IPO以来几乎实现近4.8万倍市值增长,从根本上说明了其业绩的强劲增长和市场需求的急剧提升。

技术创新、市场扩展以及独特的经济模型赋予该企业极高的估值合理性。其业务多元且与未来产业趋势高度契合,反映出其在全球经济转型中占据了战略制高点。 从投资风险角度看,任何企业的爆发式增长都伴随挑战。市场竞争加剧、技术变革速度、宏观政策变化等均可能影响企业持续增长能力。巴菲特作为经验丰富的投资者,其持续加仓背后是对潜在风险进行充分评估和控制的结果。他的选择为其他投资者提供了宝贵参考,表明价值投资并非止步于传统行业,创新驱动的成长股同样值得关注。

总结来看,巴菲特此次大幅减持美国银行股份反映了其战略调整的必要性,而对新兴行业领军企业的持续增持,则表现出他对未来资本市场结构的乐观态度和主动布局。这种操作不仅彰显了巴菲特敏锐的市场嗅觉和风险把控能力,也折射出在不断变化的全球经济格局下,投资者如何寻找新的增长动力和财富增值路径。未来随着巴菲特稳步退休,伯克希尔·哈撒韦的投资风格或将出现更多创新与传承的融合,值得各界持续关注。