波士顿地产公司(Boston Properties, Inc.,股票代码:BXP)作为美国最大的公开交易办公房地产投资信托基金,拥有超过53.3百万平方英尺的高端办公物业,遍布波士顿、纽约、旧金山等主要门户市场。成立超过50年,BXP凭借其优质地产组合和稳健经营,成为美国顶尖的办公场所开发、拥有与管理企业之一。随着2025财年第二季度财报即将公布,市场与投资者对其最新业绩表现充满关注。根据分析师最新预测,BXP的每股运营资金净额(FFO)预计将下降至每股1.67美元,较去年同期的1.77美元减少约5.7%。这一预测显示出该公司当前面临一定的业绩压力,也反映了整个房地产市场某些挑战。作为房地产投资信托基金,FFO是衡量BXP经营状况和盈利能力的重要指标,较去年有所下滑或将对投资者情绪产生影响。

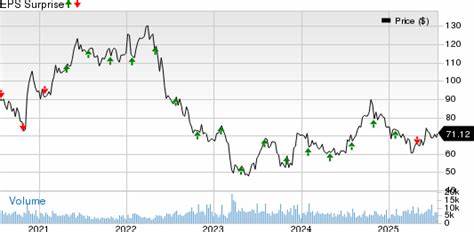

分析师普遍认为,尽管短期内收益预期有所下降,BXP依然具备长期发展的潜力。过去四个季度中,该公司有三次实现或超出华尔街预期,只有一次未达标。事实上,在2025财年初的第一季度报告中,BXP每股FFO为1.64美元,虽好于收入预期,达到了8.652亿美元,但同比下降5.2%,该季度之后公司股价下挫2.1%。在财报公布后,投资者关注点转向了营收的稳定性及资产利用率。报告显示,BXP的物业入住率从上一季度的约87.5%下降至86.9%,降幅60个基点。入住率的降低意味着租金收入存在一定压力,且在当前美国办公空间需求环境不确定的情况下,未来租赁市场可能面临更大挑战。

此外,公司净债务与调整后息税折旧摊销前利润(EBITDAre)的比率升至8.33,显示财务杠杆有所上升。较高的负债水平往往是市场关注的重点,投资者对公司偿债能力提出疑问。尽管如此,BXP在后续的全年财务指导中,将每股FFO的预期区间调整至6.80至6.92美元,显示出公司对未来业绩有着谨慎而稳健的态度。长远来看,分析师预测2025财年公司FFO将同比下滑3.2%,但预计到2026财年将实现3.4%的回升,达到每股7.10美元的水平。这种预计反映出BXP对业务调整和市场复苏的乐观预期。BXP的股票表现也反映了市场整体对其发展的信心。

在过去的52周内,公司股价累计上涨约13.3%,表现优于标普500指数同期11%的涨幅以及房地产精选行业指数(XLRE)的7.7%。这表明投资者普遍看好BXP在美国核心办公地产市场的竞争优势和长期价值。然而,关于当前估值,有20名分析师对BXP股票给出了评级,其中8位建议“强烈买入”,12位建议“持有”,均显示对未来发展持谨慎乐观态度。当前股价仍低于平均目标价76.59美元,意味着存在一定的上升空间。综合公司现有的资产组合,重点市场的经济活力以及租赁市场的恢复趋势,BXP的未来仍有机会实现增长与回报。近年美国办公地产市场经历结构性变化,远程办公与灵活办公模式对传统写字楼需求产生冲击,导致一些地区办公空间闲置率增加。

BXP所布局的大都市区因经济基础稳健,科技、金融等行业聚集,仍然保持较高的需求。从市场角度看,BXP通过提升办公空间的现代化和环保性能,增强租户黏性,积极转型为高质量的“体验型”办公环境,对抗市场波动。投资者在关注第二季度财报数据时,也需关注其资产负债表的质量和未来现金流状况。加杠杆的同时,如何保持偿债能力和灵活应对市场变化,将是管理层亟需回答的问题。此外,管理层提供的业绩指引和季度业绩的波动也将对股价产生短期影响。未来几个季度,BXP能否稳住物业入住率并改善资金结构,将直接影响投资者信心。

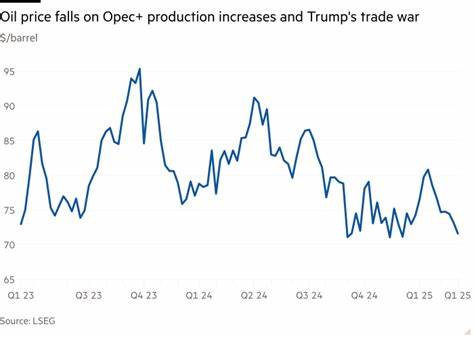

正因为房地产行业的周期性与政策敏感,BXP的表现也受到宏观经济环境和利率走势的影响。美国当前面临利率水平较高、通胀压力和经济增长放缓等多重挑战,办公市场回暖速度可能较为缓慢,增加了财务指标恢复的难度。诚然,作为美国领先的办公地产开发商和管理商,BXP在市场中的定位提供了抗风险的天然优势。其多元化且高品质的资产组合能够部分抵御周期性下行的影响。与此同时,公司持续推行资产升级改造和市场细分策略,加大对核心市场和高科技产业客户的服务力度,提升租金结构和租户满意度。投资者在分析BXP时,应综合考虑其资产质量、市场占有率、行业趋势及管理团队应对市场变化的策略。

虽然短期财务数据表现承压,但中长期回升空间仍然显著。基于当前市场信息,BXP股票适合对美国核心写字楼市场看好且风险承受能力较强的投资者。展望未来,BXP的资金管理能力,物业运营效率和租赁水平将是衡量其能否实现业绩回升的关键。整体而言,BXP2025财年第二季度的财报虽面临一定挑战,但在以创新和品质驱动的发展战略支持下,公司具备稳定的市场竞争力及增长潜力。投资者应持续关注其后续经营动向及市场环境变化,以把握潜在的投资机会。