近年来,稳定币在全球金融市场的地位不断提升,作为连接传统金融与数字资产世界的重要桥梁,稳定币的合规性与基础设施接入成为行业能否迈向主流的关键。2025 年 9 月,德意志交易所集团与 USDC 发行方 Circle 签署谅解备忘录,宣布将在其金融市场基础设施中推进 Circle 稳定币在欧洲的采用,首批目标包括欧元挂钩的 EURC 和美元挂钩的 USDC,并优先在 360T 的数字交易所 3DX 以及德意志交易所旗下的 Crypto Finance 提供交易与托管服务。该合作在欧盟《加密资产市场法》(MiCA)全面生效的大背景下展开,代表了合规稳定币与传统中央化交易、后交易环节深度整合的新进展。 理解合作的政策与市场背景对于评估其意义至关重要。MiCA 于 2024 年末全面生效,为欧盟内部加密资产,尤其是稳定币,提出了统一的监管框架。Circle 宣布成为首家符合 MiCA 要求的全球稳定币发行方,其 EURC 和 USDC 在法律与合规层面拥有较强的先发优势。

德意志交易所作为欧洲最大的证券交易市场之一,其愿意将传统交易与后交易基础设施对接合规稳定币,旨在利用受监管的数字货币降低结算风险、提高跨境支付与证券结算效率,并为银行、机构投资者与资产管理人提供新的操作选项。 在具体执行层面,此次合作包含几个关键要素。首先是交易层面,Circle 的 EURC 与 USDC 有望在 3DX 平台挂牌交易,赋予机构投资者以稳定币计价或以稳定币结算的交易选项。其次是托管与后交易处理,德意志交易所的全资子公司 Clearstream 将被纳入托管解决方案,而 Crypto Finance 则被设为次级托管方。通过将稳定币纳入既有的托管与结算网络,交易对手可以利用现有 KYC/AML、合规审计与风险监控机制,降低新技术带来的操作风险。 此次合作的宣布恰逢关于多发行稳定币(multi-issuer stablecoins)可能被限制或禁止的讨论成为欧洲监管焦点。

有消息称,欧洲系统性风险委员会(ESRB)向欧盟监管层提出了对多发行模式的警示意见,强调该模式可能引发法律、运营与流动性等风险。虽然相关建议并不具有法律强制力,但其影响力不容忽视,并可能促使各国监管机构进一步明确监管边界。Circle 在 MiCA 下的合规身份为其在监管审视中提供了较强的防护,但若未来监管方向对多发行模式采取更严格的限制,仍可能改变市场参与者的竞争格局。 同时,行业内关于稳定币治理与合规态度并不一致。Tether(USDT)公开拒绝在 MiCA 下合规,理由涉及当地储备资产与监管要求。相较之下,Circle 的选择是主动配合欧盟规则,强化透明度与合规披露。

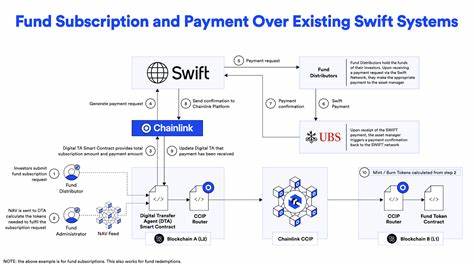

这种差异将直接影响不同稳定币在欧洲市场的可用性。对于希望在欧洲开展托管、结算与证券化业务的机构而言,合规稳定币的可接入性将成为首要考量。 技术与业务整合方面,德意志交易所与 Circle 的合作涉及链上与链下系统的对接。链上层面要求稳定币合约能够与交易所的结算引擎、清算流程以及监管报告系统实现数据互通,确保交易生命周期从撮合到结算、托管的每一步都可审计与合规。链下层面则涉及银行账户、法币储备证明、合规审查与客户尽职调查。Clearstream 作为欧洲重要的后交易基础设施,其在证券托管与跨境结算方面的经验能够为稳定币的机构级采用提供制度化支持,减少市场参与者对新型资产监管与操作复杂性的担忧。

此次合作对银行、资产管理公司以及券商的业务运作将产生多方面影响。首先,稳定币可显著降低交易后的结算周期,减少传统 T+2 或 T+1 结算带来的信用与流动性风险。对于跨境交易,尤其中欧与北美之间的资金往来,合规稳定币提供了近实时的价值传递机制,从而优化资金使用效率并可能降低对传统银行间支付系统的依赖。其次,机构可以在托管框架下开展以稳定币计价的衍生品或结构化产品,提高产品设计的灵活性。再者,在资产管理层面,稳定币的广泛接入将为短期现金管理、跨境赎回与全球流动性池管理提供新的工具。 不过,风险也并未消失。

稳定币本质上依赖发行方的储备资产与透明的审计流程,任何储备证明不充分或审计发现问题,都可能引发赎回压力与市场恐慌。监管方面,MiCA 虽然建立了规则基础,但各成员国在执行细节上的差异仍会影响跨境操作的便利性。此外,多发行禁令的潜在政策走向将直接决定市场上可用稳定币的数量与卫生规则,从而影响流动性深度与互操作性。 竞争格局方面,Circle 与德意志交易所的合作并非孤例。多家欧洲本地金融机构正在探索欧元稳定币的发行或参与,比如一些大型银行与金融集团已经启动内部或联合项目开发欧元稳定币,以便在 MiCA 框架下提供本地化的替代方案。Société Générale-Forge 推出的可转换稳定币(USDCV 与 EURCV)在 DeFi 协议上的部署表明传统银行也在积极测试稳定币技术的潜力。

与此同时,像 Paxos 等其他发行方在过去也经历了与监管机构的摩擦,市场对合规可持续性的要求日益提高。 对于交易所来说,将稳定币纳入交易与后交易生态不仅是技术升级,也是一场经营策略的改变。3DX 若成功将 EURC 与 USDC 纳入交易矩阵,则可能吸引对法币结算效率有更高要求的机构客户,从而形成新的收入来源和业务增长点。托管与清算服务带来的手续费、资产托管规模扩张,以及与银行间结算网络的协同,都将成为衡量项目成功的关键指标。 从更宏观的视角看,稳定币在金融市场基础设施中的落地,正是传统金融体系逐步吸纳数字资产创新的过程之一。若合规稳定币能在监管认可的框架下被广泛接纳,那么它们将有潜力改造跨境支付体系、降低中介成本并催生新的金融产品。

然而,要实现规模化采用,仍需解决法律可适性、跨境合规、技术互操作性、流动性支持以及市场参与者之间信任构建等问题。 展望未来,Circle 与德意志交易所的合作具有若干可观测的演化路径。短期内,重点会放在交易所内部试点、托管测试、合规对接与市场参与者教育。中期目标可能是扩展到更多交易对、支持机构间的结算网关,以及探索以稳定币为计价媒介的债券或货币市场工具。长期来看,如果监管框架进一步明确并保持稳定,合规稳定币有望成为机构资金管理与证券结算的标准工具之一,从而推动金融市场效率的长期提升。 最后,应对风险与建立护城河同等重要。

对于发行方而言,持续披露储备证明、接受第三方审计以及与监管机构保持沟通是维护市场信任的关键。对于交易所与托管机构而言,强化网络与智能合约风控、建立链上链下应急操作预案、以及与监管部门协作制定异常事件响应流程是必要举措。对于投资者与机构客户,理性评估稳定币的信用风险、清算对手风险与操作风险,并将稳定币加入多元化的流动性管理工具箱,将有助于平衡创新带来的收益和潜在的风险。 总体而言,德意志交易所与 Circle 的合作代表了合规稳定币进入欧洲主流金融市场的又一重要步骤。在 MiCA 框架的支持下,EURC 与 USDC 若能通过交易与托管基础设施实现无缝集成,将为欧洲金融市场带来结算效率与产品创新的新机遇。但监管不确定性、市场竞争与技术实施的复杂性仍是不可回避的挑战。

未来能否真正推动规模化采用,取决于监管与市场参与者能否在合规性、透明度与互操作性上形成共识,并建立起稳健的操作与风控体系。 。