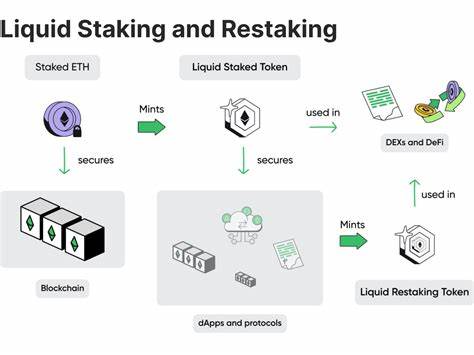

随着区块链技术和加密货币市场的迅猛发展,流动质押作为一种创新的资产管理方式逐渐受到市场关注。流动质押(Liquid Staking)允许用户在质押数字资产以获得奖励的同时,依然拥有流动性,从而更灵活地参与市场交易和其他去中心化金融(DeFi)生态系统。近期,美国证券交易委员会(SEC)公开表示流动质押活动及相关代币不属于证券范围,这一表态为行业带来积极影响,同时帮助市场参与者厘清监管边界。 流动质押的基本原理是用户将数字资产质押到验证节点,从而支持区块链网络的安全与运营,换取奖励。与传统质押不同,流动质押通过发行代表质押资产的代币,使持币者能够在获得质押收益的同时,利用代币在市场上进行交易或参与各种金融应用。这种机制极大提升了加密资产的使用效率,激发了更多资本在生态内流转。

SEC确认流动质押活动与代币并非证券,意味着这类创新举措得到了主流监管机构的认可,有助于减轻市场担忧。 监管机构对加密货币的本质属性及其是否应纳入证券监管范畴一直存在争议。证券通常包含投资合同、股权或债权权益,需受到严格的注册和披露要求。对流动质押代币认定为非证券,意味着它们更像是一种功能性代币,代表了用户对质押资产的权益和流动性保障,而非单纯的金融投资产品。这种界定清晰了项目开发者的合规边界,也为投资者提供了更透明的法律环境。 SEC的声明背后是加密市场成熟和监管思路转变的体现。

早期,监管机构多以防范欺诈和保护投资者为主,导致部分创新项目面临合规压力与法律风险。随着行业不断发展,监管部门开始更多结合技术特性和市场实际,区别看待不同类型的代币与金融产品。流动质押由于其独特的机制和实用价值,逐渐被认可为不构成证券,体现了监管机构对创新和风险平衡的积极态度。 此外,这一表态也对全球加密市场产生了示范效应。美国作为全球金融中心,其监管趋势往往影响其他国家和地区。SEC明确流动质押相关代币非证券,有望促进更多创新项目的落地,推动跨境合作和技术交流,使加密生态更加健康有序。

市场参与者因此能更安心地开发产品和服务,提升整体市场竞争力。 从投资者角度看,流动质押的非证券属性意味着参与者不必担心代币因监管法规限制而面临冻结或强制退市风险。此外,流动质押带来的资产流动性提升,能够使个人和机构投资者更加灵活地配置资产,优化投资组合。资金利用率提高的同时,也降低了因资产锁定造成的机会成本,提升整体市场活跃度和深度。 尽管流动质押获得监管认可,但市场依然存在一定的风险。技术漏洞、网络攻防、智能合约安全等问题不可忽视。

流动质押代币的价值与对应区块链网络的稳定性密切相关,任何系统性风险都可能波及代币价格。此外,流动质押生态中可能存在的流动性风险和市场波动,也需要投资者保持警惕并采取合理风险管理措施。 面对这一新兴领域的发展机遇和潜在风险,项目方需要持续加强技术创新和安全建设,提升透明度和用户教育,赢得市场信任。同时,监管机构也需保持开放沟通,推进法制完善和合理监管,形成多方协同的支持环境。只有在稳健的监管体系和自主创新的驱动下,流动质押及其相关生态才能实现可持续发展。 综合来看,SEC明确流动质押活动和代币不构成证券,传递了监管鼓励创新与保护市场稳定的积极信号。

该表态不仅有助于促进流动质押技术的普及和应用,也为整个加密资产生态注入了信心。未来,随着技术进步和监管持续优化,流动质押有望成为连接传统金融与数字资产的重要桥梁,推动全球数字经济迈上新台阶。 。