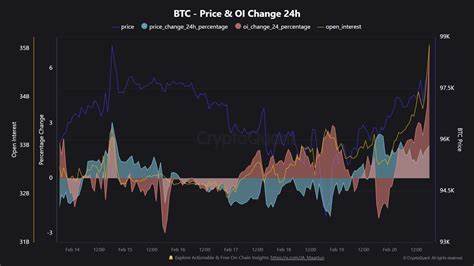

近年来,比特币在数字资产市场中的地位愈发稳固,其价格表现和交易活动吸引着大量投资者关注。特别是在2024年至2025年期间,比特币衍生品市场的未平仓合约(Open Interest,简称OI)规模急剧攀升,现已达到约960亿美元。这一数字不仅显著高于2022年的水平,更反映出杠杆交易在带动市场行情中的关键作用。然而,伴随高杠杆的同时,市场的潜在风险也日益突出,尤其是爆仓潮可能引发的剧烈波动。比特币市场的未来走势,正处于杠杆驱动的兴奋与风险警示之间的微妙平衡中。 未平仓合约指的是交易者尚未平仓的期货和期权合约总量。

比特币相关的衍生品未平仓合约规模的暴涨,揭示了投资者对后市看涨态度的增强,同时也体现了市场活跃度的提高。2024年1月份,美国首批现货比特币ETF的推出极大地推动了这种走势。起初,2023年期间未平仓合约的波动相对温和,但随着现货ETF的出现,市场整体杠杆力度明显增强,导致交易波动幅度加大。 在当前的市场环境中,投资者利用杠杆放大收益的意愿高涨。杠杆的存在能够放大比特币价格的上涨动力,使其在突破关键阻力位如11.18万美元时展现出更强的爆发力。例如,币安交易所2025年5月创下了1.7万亿美元的期货交易量新高,这一现象充分反映了市场参与度的集中和投机性交易的激增。

币安作为全球最大的加密货币期货交易平台,其数据成为判定市场情绪和资金流向的重要指标。然而,激烈的杠杆交易也令市场更加脆弱,价格容易在短时间内发生大幅波动,特别是在出现爆仓事件时,可能引发连锁反应,导致价格骤跌。 市场的风险并非空穴来风。2021年,类似的杠杆爆炸性增长就曾引发过剧烈的市场崩盘,尤其是当时很多未平仓合约以加密货币本身作为保证金,导致保障金价值大幅缩水,加剧了清算压力。相比之下,自2022年FTX崩溃事件之后,市场结构有所调整。如今,稳定币作为保证金的使用已超过传统加密货币,这种趋势显著降低了市场的波动性风险。

稳定币明确的美元锚定机制为交易者提供了更稳定的保证金支持,帮助市场更有效地应对突发冲击,提升整体健康度。 从数据角度看,Glassnode的研究显示,尽管比特币目前的未平仓合约值比峰值略有下降,但较过去几年依然处于高位,表明市场交易活跃度依然强劲。同时,实时资本杠杆比率(Realized Cap Leverage Ratio)达到10.2%,处于自2018年以来交易活跃度的前10.8%,反映出市场存在高强度的投机性活动。此类高杠杆状态强化了价格在关键技术位的表现力,推动价格在支撑和阻力之间形成激烈的博弈。 投资者行为方面,市场中多空力量较为均衡。根据专业分析师Boris Vest的观察,尽管在10万美元至11万美元的区间内,空头仓位有所增加,但整体多空比率保持相对平衡,资金流动显示有部分大资金悄然布局多头仓位。

这种局面预示着市场可能具备较强的变盘潜力,短线方向尚不明朗,但一旦突破当前区间波动,行情将有较大爆发性。投资者需要密切关注资金流动和期货资金费率等指标,提前判断市场方向。 结合币安、CryptoQuant等权威数据平台显示,BTC-USDT合约的杠杆比例正在接近2025年初的高位。这一现象验证了市场杠杆风险正在上升,同时也预示着交易情绪的极度活跃。比特币横盘整理超过一个月,投资者等待方向信号,这使得市场一旦出现利好或利空消息,极易触发大幅行情变动。需要指出的是,尽管市场展现出极强的投机性,但比特币的整体市场结构和成交模式呈现出逐步成熟的趋势,特别是在衍生品保证金管理和风险控制层面有明显改善。

从宏观层面看,数字资产市场正在经历由野蛮生长期向理性投资阶段转变的过程。比特币未平仓合约规模的膨胀不仅反映了投资者对资产的热情,同时也揭示了过度投机可能带来的系统性风险。市场参与者须对杠杆交易的本质和潜在风险保持清醒认识。杠杆虽然有助于增强收益,但同时放大了价格波动,导致投资者的爆仓事件频发,进而影响市场整体稳定性。特别是在波动性较大、监管环境尚不明确的背景下,风险管理显得尤为重要。 此外,技术层面的突破和阻力点也成为比特币价格走势的关键参考。

11.18万美元作为显著的阻力位,一旦被有效突破,将有助于激发更多买入动力,推动价格迈向更高水平。反之,如果市场未能持续吸纳多头力量,可能会面临回调压力。基于当前杠杆水平和未平仓合约体量,价格剧烈波动的概率明显提升,这为投资者的风险控制敲响警钟。 展望未来,市场的杠杆机制和保证金结构将继续影响比特币的投资风格和价格表现。稳定币保证金的普及减少了爆仓时的“多米诺效应”,但整体杠杆依然处于较高状态。投资者应优先关注交易所的风险控制能力和杠杆使用情况,合理分配仓位,避免因短期波动引发重大损失。

同时,市场监管措施的逐步完善也有望限制极端杠杆交易行为,为整个生态带来更为稳定的发展环境。 综上所述,比特币当前接近历史高位的背后,隐藏着960亿美元规模的衍生品未平仓合约,而杠杆交易在其中发挥了双刃剑的作用。一方面,杠杆推升了市场活跃度和价格弹性;另一方面,也使得市场更易爆发剧烈的调整或崩盘。随着市场趋向成熟,稳定币保证金成为主流,为市场注入一定缓冲层,但高杠杆环境仍然不可忽视。投资者既应抓住杠杆带来的机会,也要警惕潜在的风险,做到理性投资,科学管理风险,才能在比特币市场中实现可持续的发展和收益。