九月的加密货币市场呈现出一种微妙的矛盾:价格波动并不激烈,但结构性变化依然显著。以Strategy(一家由迈克尔·塞勒领导、原名MicroStrategy的公司)为代表的机构继续长期累积比特币,同时稳定币规模持续扩张,九月底总市值已超过2950亿美元。与此同时,比特币和以太坊ETF的资金流向、不断增长的加密富豪数量及各地监管进程,共同勾勒出当前市场的深层走向与潜在风险。下面从多维角度解读这些数据对投资者与行业的意义。 Strategy九月再购7378枚比特币:规模之下的节奏变化 九月Strategy以平均每枚约113,520美元的价格,买入7378枚比特币,金额约为8.375亿美元。读懂这个数字,不能只看绝对值,而要关注节奏与背景。

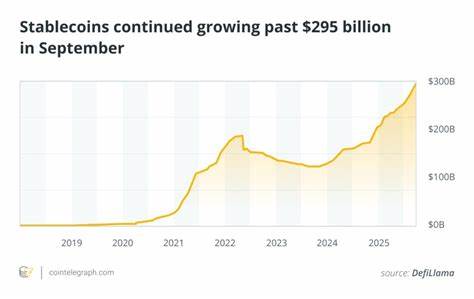

过去几个月公司购买行为呈现波动:七月一次性买入超过3.1万枚,比八月和九月的连月买入都明显高。九月的购买仍属大手笔,但相较高峰期显得更为平稳。 这一节奏变化反映了机构策略的调整。一方面,像Strategy这样的长期持仓机构,倾向于在价格相对平稳或出现回调时分批建仓,以降低整体成本并规避短期波动。另一方面,市场对比特币更广泛的机构入场仍在继续,ETF上架后资金通道的常态化,使得大型机构可以更灵活地布局而不必一次性暴露过多资金。 稳定币市值突破2950亿美元:流动性与金融基础设施的扩张 稳定币总市值在九月突破2950亿美元,且在截至9月26日的一周内净增近50亿美元。

稳定币规模扩张的驱动因素来自多个层面:加密交易所与去中心化金融(DeFi)对稳定币的需求、跨境支付和结算场景的尝试、以及机构用于衍生品和做市的资金需求。 稳定币在市场中的角色正从"交易媒介"逐步向"金融基础设施"演化。监管层面对稳定币的态度逐渐分化。在美国,监管机构开始探索将代币化资产包括稳定币纳入衍生品市场的抵押品使用范围,而澳大利亚则通过豁免措施,释放部分稳定币在中介发行和分发层面的部署空间。相反,部分监管者对跨境、多机构发行的稳定币表达出系统性风险担忧,欧洲央行及部分国家监管官员指出,跨境、多发行主体的稳定币可能对金融稳定构成风险。 ETF资金流向:比特币小额流入,以太坊出现净流出 九月比特币ETF录得约2.41亿美元净流入,以太坊ETF则出现约7300万美元净流出,使整个九月加密ETF净流入约1.678亿美元。

值得注意的是,ETF的资金流向不仅反映了投资者对两大主流资产短期偏好的差异,也体现了资产管理机构对市场產品化与收入结构的影响。以黑岩(BlackRock)为例,其在过去近两年内通过加密ETF实现了约2.6亿美元的收入,其中比特币ETF贡献约2.18亿美元,以太坊相关产品贡献约4200万美元。对大型资管公司而言,ETF成了既能吸引客户资金又能带来稳定管理费收入的长期产品。 机构采用ETF作为入场工具的趋势,会使得市场流动性更稳定,但也可能带来资产价格对宏观与传统市场联动性的增强。当资金巨大且可以快速流入或流出ETF时,短期波动可能被放大,但从中长期看,ETF通道有助于降低机构参与的门槛,促进比特币和以太坊的机构化持仓。 加密富豪数量创新高:241,700名百万美元持有者 九月全球持有加密资产达到百万美元的个人数量约为241,700人,同比增长约40%。

百万元级别以上富豪("百萬美元富豪")与超千万美元甚至十亿美元等级的加密富豪数量也在稳步上升。财富与公认度的增长反映了两方面:第一,过去两年机构与零售资金进入市场带来了估值抬升;第二,成熟的市场基建与金融產品(如ETF、托管服务、合规服务)降低了高净值人群入场的制度性门槛。 然而,财富聚集也带来结构性问题,包括税收合规、资产安全与洗钱风险等。各国监管部门可能因此加强对高价值加密账户的监测与信息披露需求,税务与合规成本的上升对长期持有者和财富管理服务商都会产生重要影响。 监管进展与地方法规:分化与节奏放缓并存 九月美国联邦层面立法进展放慢,部分原因是国会和州议会的休会安排,但各州在加密法规上仍有动作。九月有五个州的加密相关立法取得进展,威斯康星州提出一项针对数据中心税收豁免的法案,其草案明确排除用于加密货币挖矿的数据中心,从而引发公众对能源消耗与资源使用的担忧。

这类地方法规显示出地方政府在平衡产业发展与公共资源保护上的微妙态度。 在欧盟层面,所谓"Chat Control"条例引发的争议也与加密产业有间接关联。在欧盟成员国对加密与隐私的政策协调下,对端到端加密的限制将影响加密通信工具的用户隐私与合规边界。九月已有七个成员国明确反对该法案,支持国数量也由月初的15国下降到12国,表明立法路径并不平坦。 投资者如何理解当前格局:机遇与风险并存 当前市场的几个特征值得长期关注并据以制定投资策略。第一,机构化进程带来的是更大的长期资金,但伴随而来的是市场对宏观事件与传统金融市场波动的敏感度提高。

ETF等产品的蓬勃发展,使得加密资产价格更可能与股票、债券等传统市场的资金流向同步。 第二,稳定币规模的扩大既是流动性改善的体现,也可能成为系统性风险的潜在来源。若稳定币的储备资产、审计透明度或发行机构合规出现问题,短期内有可能引发市场信心波动。因此,投资者需关注稳定币的种类、发行机制与储备证明质量,而非仅看总体市值增长。 第三,监管分化意味着不同司法辖区会提供不同的业务友好度和合规成本。对于想布局加密托管、交易或矿业的机构而言,选择合规清晰、基础设施完备且监管友好的司法辖区将显著降低运营风险。

第四,私人与机构财富的增长带来更多对高质量托管与合规财富管理服务的需求。对高净值投资者与家族办公室来说,如何在合规前提下实现加密资产的多样化与风险管理,将成为未来几年服务行业的核心竞争点之一。 对普通投资者的建议 在当前市场环境下,保持分散、重视风险管理比简单追求短期收益更重要。对于希望参与比特币或以太坊的投资者而言,考虑通过受监管的ETF、合规的托管服务或主流交易平台入场,能在一定程度上减少运营与保管风险。对稳定币的使用要有明确目的性,例如交易结算、DeFi参与或跨境汇兑,同时选择透明度高、合规良好的稳定币项目。 长期投资者应关注成本均摊策略,避免在短期情绪高涨时大量买入。

对冲工具和仓位控制也是风险管理的重要组成部分。对于对合规与税务敏感的投资者,提前咨询专业税务和法律顾问能避免未来的合规风险。 结语:从数字资产的累积到制度化化解风险是关键 九月的数据传递出一个清晰信号:数字资产正在从边缘金融走向更高程度的制度化。无论是Strategy的大规模分批买入,还是稳定币市值的持续增长,亦或ETF带来的稳定资金流动,都是市场成熟的重要标志。但成熟并非意味着无风险。监管分化、稳定币体系的脆弱点、以及与传统金融市场联动性的增强,都要求参与者以更严谨的策略应对未来的不确定性。

对行业而言,建设透明、合规且可审计的基础设施,是继续吸引机构与高净值个人长期入场的前提。对监管者而言,如何在保护金融稳定与支持创新之间取得平衡,是一场持续的政策试炼。对投资者而言,理解市场结构、保持风险意识、并选择合适的进入工具,将决定能否在这一轮加密资产的制度化过程中稳健获利。 。