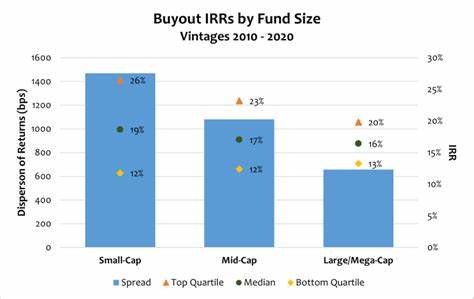

自2008年全球金融危机以来,美国私募股权市场经历了显著的扩张,资金规模从不到十亿的低端中小市场基金(LMM)到数十亿美元的巨型基金(Mega-funds)层出不穷。这种资金规模的多样化使得投资者开始重新思考基金大小与投资回报之间的关系。数据和研究表明,较小规模的私募股权基金往往在投资回报率(IRR)上优于其大型基金同行,这一趋势引发了广泛关注。 较小基金优于大型基金的一个核心原因是它们能够投资于规模较小且成长潜力更大的企业。小型基金经常布局于处于成长早期阶段的企业,这些企业的收入和盈利可通过有机增长和运营改进迅速扩张。据剑桥联合投资管理(Cambridge Associates)的研究显示,高达75%的高增长私募投资项目年收入增长超过20%,多数来自小型基金投资领域。

相比之下,大型基金多投资于成熟的企业,这些企业运营规模较大,增长空间相对有限,更多依赖财务杠杆和收购扩张来推动回报。 除了成长性优势,较小基金还因所处的市场环境更加分散和竞争较少而受益。美国私募股权可投资市场中超过90%的目标公司处于低端中小市场,而80%以上的资本主要集中在规模超过10亿美元的基金中。这导致小型基金面对的资本竞争更小,投资价格相对合理。相较于大型基金需要参与高度拍卖式的交易以获取少数大额标的,小型基金能够通过非拍卖或专属渠道获取具吸引力的低估值机会。2013年至2023年间,中小型基金参与的买断交易平均估值倍数明显低于大型基金,具备更广阔的价格安全边际。

小型基金在投资组合运营上也更为集中,通常持有的公司名单较少,使得管理团队能够投入更多时间和资源进行深度价值创造。相较之下,巨型基金投资组合多,因而通常采取标准化且依赖财务工程的策略。小型基金的运营方式包括完善管理层、升级系统、优化供应链、拓展销售渠道等,通常效果显著,能带来卓越的多倍数增值。 流动性层面上,小型私募基金凭借其较早释放现金回报的特点,在分配比率(DPI)数据上也展现出优势。较快的资本回收不但提升了投资者实现的实际回报率,还缩短了典型的“J曲线”效应期,为投资者带来更可观且及时的现金流入,这一点在近年的多项研究中得到验证。 然而,值得注意的是,小型基金也存在明显的回报分散性。

高回报的可能性与高失败概率并存,绩效差异较大。相较之下,大型基金的业绩表现趋于稳定,回报在中位数附近聚合,但缺乏爆发力。部分研究显示,小型基金的部分交易能实现超过5倍的回报,但同样存在大量低于0.5倍的失败案例。这种高风险高回报的特性要求投资者具备优秀的经理选择能力和风险管理能力。 此外,因小型基金资金规模较小,单个投资失败对整体基金业绩的影响较大,表现出较高的投资集中度和波动性。大型基金虽然规模庞大,分散投资,但也面临着“规模诅咒”问题,资金量大迫使其集中在少数大型项目,资金过剩导致投资回报率下降。

从基金经理激励结构来看,较小基金的管理费用较低,更多依赖承诺收益分成(carry)作为主要盈利动力,促进管理团队提升业绩、加强风险控制。而大型基金管理费用相对丰厚,可能在一定程度上削弱了经理人的积极性和业绩驱动力。 在退出机制方面,小型基金投资的企业具有多样化的退出路径,既可以通过出售给战略买家、大型私募买家,甚至借助公开市场进行上市。而大型基金由于项目规模巨大,退出渠道受限,多依赖定向出售给同类大型基金或行业巨头,受市场窗口影响明显,流动性相对受限。 值得一提的是,尽管小型基金面对较高的不确定性和执行风险,但在经济下行周期中其下行风险存在一定缓冲。小型企业通常负债较低,杠杆效应不高,金融危机期间的估值跌幅远低于大型基金投资组合,显示出更强的抗跌能力。

这在某种程度上降低了投资的整体系统性风险。 然而,投资小型基金也有不可忽视的挑战。首先是流动性限制,基金期限一般长达十年以上,且在二级市场转让时流通性较差。其次,小型基金选拔合格管理团队难度大,部分基金缺乏成熟的运营经验和完善的资源支持,执行风险突出。机构投资者若希望配置较大比例资金于小型基金,则需分散投资于多个基金以降低单一风险,这增加了投资管理复杂度和成本。 因此,基金规模并非简单的优劣之分,而是投资组合建设的关键参数。

精明的投资者通常采用“杠铃”策略,结合小型基金的高alpha潜力和大型基金的稳定规模优势,从而在风险收益之间达到平衡。通过对经理团队进行严格筛选,深挖价值创造潜力,并合理配置资源,能够最大化不同规模基金带来的综合回报。 总体来看,私募股权市场的发展证明了基金规模对投资表现具有深远影响。小型和中等规模基金因其灵活的操作方式、较低的竞争环境及更强的成长型投资标的,让投资者有机会获得高于市场平均水平的收益。与此同时,大型基金以其规模经济和稳定的现金流为追求长期稳定回报的投资者提供了重要价值。未来私募市场的多元化发展,将使不同规模基金相辅相成,共同推动整个行业的繁荣与创新。

随着投资环境日趋复杂,理解并正确运用基金规模对投资表现的影响,将成为私募股权投资成功的关键所在。谨慎的风险管理、精准的经理选择与科学的资产配比,是实现跨越基金规模鸿沟、捕获最大化回报的必备条件。无论是选择灵活多变的小型基金,还是稳健规模化的大型基金,基金规模的战略考量依然是塑造私募投资顶级表现的核心驱动力。