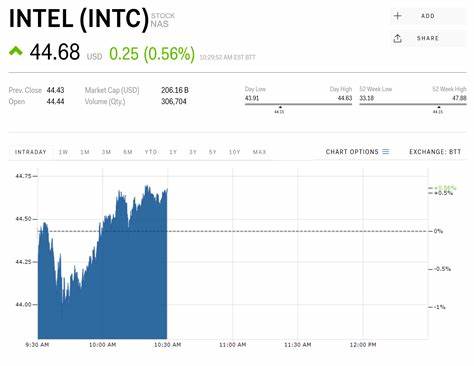

近期英特尔股价在市场传闻关于与苹果或相关合作的猜测推动下再度走高,引发投资者对公司复苏前景的乐观情绪。这类题材性消息往往能在短期内刺激交易量和股价,但将短期市场反应等同于公司已完成根本性转型,是一种常见误判。要判断英特尔能否真正摆脱"错误路径",需要把目光拉回到其业务基本面、技术路线、资本开支压力与竞争格局的长期演化上。 首先必须厘清目前市场上关于苹果的传闻到底意味着什么。投资者之所以对"苹果"二字高度敏感,并非没有理由。苹果长期以来对供应链掌控和高度集成设计能力有着极高要求,其选择合作伙伴通常意味着稳定而大量的订单、技术背书与长期生态捆绑。

因此,任何与苹果的潜在商业往来传闻都会被视为改变行业格局的催化剂。然而,苹果当前的芯片路线高度依赖内部设计与台积电领先的制程,短期内大概率不会大幅回归其他供应商。这意味传闻若不伴随明确的合同或技术兼容性证据,更多可能属于投机情绪而非基本面改善的确证。 从技术与制造能力来看,英特尔近年来致力于通过IDM 2.0战略重振芯片制造和代工业务,这包括自研制程节点的追赶、封装技术的推广以及对外代工服务的扩张。理论上,自研与代工双轨并行能带来更多可控性和收益来源,但现实执行难度极高。英特尔在制程节点上曾多次遇到延迟,这不仅影响自身产品发布时间表,也削弱了外部客户对其代工能力的信心。

高端制程的追赶需要持续且巨额的资本投入,而这些投入在短期内难以带来回报,反而会压缩公司的自由现金流与盈利能力。 在产品竞争格局方面,英特尔在传统PC和服务器市场面临来自AMD与ARM阵营的强烈挑战。AMD凭借与台积电合作的先进制程在CPU领域抢夺市场份额,尤其在数据中心市场的势头不可小觑。与此同时,ARM生态在能效比方面的优势推动越来越多厂商与苹果等公司采用自研Arm架构或与台积电合作的方案,进一步蚕食英特尔的长期护城河。虽然英特尔在加速器、网络芯片以及可编程逻辑等细分领域有布局,但要在多条战线同时取得突破,对管理执行力与资源配置提出极高要求。 另一个不可忽视的变量是人工智能与加速计算市场。

AI算力需求爆发给那些能提供高性能处理器与专用加速器的厂商带来了巨大机会。英特尔通过收购与自研尝试进入AI加速器市场,但在市场认知与性能对比上仍面临英伟达、AMD以及专用AI芯片公司的强势竞争。英伟达在GPU+软件生态上的领先、以及庞大的数据中心客户基础,使得后来者难以短时间撼动其地位。英特尔若要在AI领域取得实质性突破,既要证明其芯片在性能和能效上的竞争力,也要建立相应的软件生态与客户支持体系,这同样需要时间和持续投入。 财务层面,英特尔为实现长期愿景在资本支出上投入巨大。高额的资本开支在行业转型期虽然必要,但也会带来短期内盈利与现金流压力。

若技术路线或市场获得速度低于预期,投资回报将被拉长,股东耐心会面临考验。此外,若市场对英特尔代工能力的信心不足,潜在客户可能倾向于选择台积电或三星等更可靠的代工伙伴,从而削弱英特尔代工业务未来收入的可见性。 管理层执行与战略连贯性也是评判英特尔是否走在正确道路的重要维度。公司在过去几年中多次调整战略方向和组织架构,试图在设计和制造之间找到最佳平衡点。这样的调整在短期内可能扰动员工士气与客户信心,但若管理团队能以明确的里程碑和透明的沟通建立信任,仍有可能恢复市场信心。投资者需要观察的是公司是否能够按季度交付可量化的进展,例如工艺节点的稳定性、客户合约的公布以及毛利率的持续改善。

鉴于上述多重挑战,短期内由苹果或其他大客户传闻推动的股价上升更像是市场情绪的反弹,而非公司已经解决根本问题的证据。市场往往会因"题材"而高估未来预期,尤其是在科技股中,这种短期驱动常常与长期基本面脱节。理性的投资判断应当基于公司能否在实际数据上证明自己的转型路径是可行的,而非单凭传闻或潜在合作的想象空间来定价。 投资者在评估英特尔时应关注若干关键观察点。首先是制程技术的实际进展,包括新节点的良率、功耗与性能指标是否达到行业竞争水平。其次是代工客户的签约与产能利用率,真正的商业化订单比单纯的谈判更能说明问题。

再者是毛利率与自由现金流的改善速度,只有在盈利能力回升时,公司才能持续支持高额研发与资本开支。最后是管理层披露的路线图透明度与执行节奏,稳定而可预期的沟通会降低市场对执行风险的溢价。 对于普通投资者而言,判断是否参与英特尔这样的个股,关键在于时间视角与风险承受能力。若偏好短期交易且能承受较高波动,题材驱动下的反弹或提供短线机会。但若以长期持有为目标,必须看到公司在技术与市场上有可验证的进展迹象,并且愿意等待数季度甚至数年的时间来评估转型成效。盲目追高基于传闻的涨幅,往往会在实际利空出现时遭遇快速回调。

展望未来,英特尔的出路不是单一的"苹果合作"或某一个大客户的签约,而是要在多个维度形成合力:稳定且具有竞争力的制程技术、能吸引与留住代工客户的商业条款、在AI等新兴计算需求上拿出具备差异化优势的产品,以及在资本投入与股东回报之间找到可持续的平衡。任何一项出现重大短板,都会让"错误路径"的担忧重新浮现。 总之,英特尔股价受苹果传闻推动短暂走高,但这并未改变公司面临的深层次挑战。对于市场参与者而言,识别传闻带来的短期机会与企业基本面之间的差异,是理性决策的关键。观察技术进展、客户落地与财务健康状况,将比一时的题材炒作更能揭示英特尔是否真的已经走出"错误路径"。只有当这些基础要素得到持续验证后,市场才有理由为英特尔的长期复苏给予稳固的估值重估。

。