比特币ETF期权的批准:提升流动性,吸引机构投资者的新机遇 近期,美国证券交易委员会(SEC)批准了比特币ETF期权的消息,令整个加密货币市场倍感振奋。这一新兴的金融工具,特别是以贝莱德(BlackRock)的IBIT ETF为中心的期权,可能会对比特币市场产生深远的影响。据知名加密货币分析公司Crypto Quant分析,这些期权有望提升市场流动性,并吸引更多的机构投资者,这是比特币融入主流金融的关键一步。 比特币ETF期权:机构采用的转折点 SEC批准比特币ETF期权的决定,市场人士对此早已望眼欲穿。此举预计将徹底改变机构投资者对比特币的看法。这些期权为金融机构提供了一个全新的交易渠道,使其能够采用更复杂的交易策略,从而促进更深层次的市场流动性。

Crypto Quant在其分析中指出,SEC的这一决定标志着对比特币相关金融产品日益增长的监管接受度。报告强调,这一发展可能会增加比特币市场的流动性和机构参与度,推动整个行业迈向更广泛的采用。 批准的重要结果之一是机构投资者的潜在涌入。通过交易比特币ETF的期权,许多较大的金融机构将能够以更熟悉且受监管的方式参与比特币市场。之前,市场主要由零售交易者和加密货币爱好者主导,而如今,机构参与的增加可能会为这个波动性较大的资产带来更大的稳定性。 长期关注: ETF期权与期货交易 比特币ETF期权的引入代表了市场参与者对交易策略的一个重要转变。

相比于期货合约,期权通常被视作更加稳定的长期投资工具,期货合约则往往针对更短期且波动性更大的市场。Crypto Quant的分析显示,目前比特币期权市场中,几乎一半的期权合约的到期时间在五个月以上。而期货交易者通常更关注短期价格波动,大多数期货合约的到期时间在三个月或更短时间内。 这种长期关注能够帮助平滑比特币历年来所表现出的剧烈价格波动。随着机构投资者逐渐进入期权交易,其对长线投资的偏好可能会促进一个更加稳定和可预测的市场环境。这一变化对于比特币而言尤为重要,因为自其问世以来,该资产的价格波动性一直为人诟病。

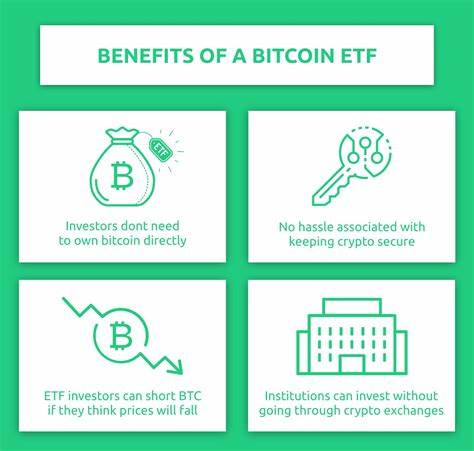

金融工具多样化:提升流动性与灵活性 ETF期权的批准还增加了比特币交易者可用金融工具的多样性,这一发展可能显著提升市场流动性。新金融工具,如卖出覆盖性看涨期权(covered calls)的能力,为投资者提供了更多的灵活性。这种策略允许持有比特币的投资者在不放弃资产的情况下,通过出售看涨期权来收取权利金。这一方式尤其吸引寻求通过受监管途径为其比特币资产创造收益的机构玩家。 资深ETF分析师埃里克·巴尔丘纳斯(Eric Balchunas)表示,比特币ETF期权的到来可能为市场带来急需的流动性。他指出:“通过引入ETF期权,我们可能会看到大型机构交易者的交易量和兴趣显著增加。

期权为风险管理和利润生成提供了新的途径,对于进入这一市场的重大玩家而言至关重要。” 流动性的提升是预期ETF期权引入的关键好处之一。一个更为流动的市场通常能更高效地运作,允许更为顺畅的交易,从而潜在地减少比特币历史上所表现出的极端价格波动。这种工具的扩展也使得对于曾因加密货币历史波动性而犹豫不决的投资者更加具备吸引力。 短期风险:纸面比特币数量增加 尽管比特币ETF期权确实带来了明显的优势,但这一新金融产品也伴随一定的风险。其中一个问题是“纸面比特币”数量的潜在增加,纸面比特币指的是那些不涉及实际比特币转移的相关金融工具。

随着越来越多的技术化手段用于获取比特币的敞口,纸面比特币的总量可能会显著上升。 纸面比特币的增加可能导致更为激进的做空行为。在做空时,交易者押注比特币价格下跌,这可能对整体市场产生看跌效应。Crypto Quant指出,过去纸面供应的增加有时确实导致比特币价值的急剧下跌。 然而,Crypto Quant的报告认为,尽管做空带来了风险,但ETF期权的好处远超这一担忧。由于提供了更多的金融工具,期权交易有可能创造一个更具活力的市场,吸引更广泛的参与者,增加流动性。

此外,机构投资者往往倾向于采取长期战略,有助于缓解一些潜在的激进做空行为。 结论:比特币ETF期权标志着新篇章的开启 比特币ETF期权的批准标志着加密货币市场发展的重要时刻。通过提供新的交易和对冲风险的方式,这些期权预计将增强市场流动性并吸引机构投资者。尽管存在包括短期做空在内的风险,但总体影响有望向好。 随着比特币不断成熟为一种金融资产,更为复杂的交易工具如ETF期权的引入有望帮助弥合加密货币与传统金融之间的差距。随着流动性的增强、价格波动的平稳以及机构参与度的提升,比特币市场可能正在迈向一个全新增长和合法化的时代。

。