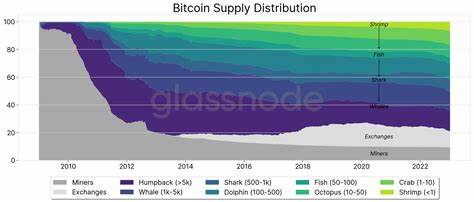

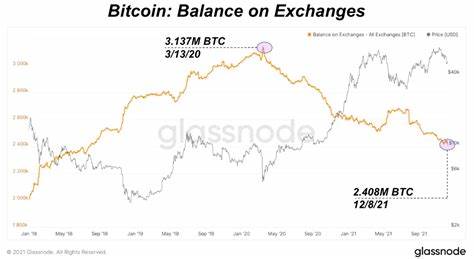

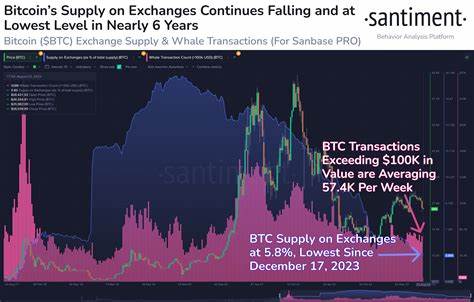

比特币作为全球领先的加密数字资产,始终是投资者关注的焦点。然而,近期数据显示,存放在加密交易所中的比特币比例降到了自2018年以来的最低点,创下近七年新低。这一趋势引发了市场广泛讨论,投资者和分析师纷纷探寻背后的深层次原因以及其对市场未来的潜在影响。本文将从多个维度详细剖析为何比特币在交易所上的供应比例出现大幅下滑,并探讨此现象可能带来的供应震荡和行情波动。首先,通过权威链上数据提供者Glassnode的报告可以看出,比特币在交易所中的相对供应比例已经降至11%以下,这是自2018年以来首次出现这样的低点。作为对比,2020年3月交易所中BTC供应一度超过17.2%,这表明过去几年中,投资者正逐渐将加密资产从中心化交易所转移至个人钱包和机构托管账户。

这部分BTC的流失约为总体供应的6%,近1.26百万枚比特币被从交易所撤出。推动这一变化的重要因素之一是机构投资者对于托管服务的偏好。随着比特币市场日益成熟,越来越多大型金融机构如贝莱德(BlackRock)、富达投资(Fidelity)和富兰克林邓普顿(Franklin Templeton)等开始介入数字资产领域。他们倾向于使用可信赖的第三方托管解决方案,而非直接将资产保存在公开交易所,这样不仅安全性更高,也符合合规和风险管理的要求。例如,Coinbase Prime在2025年第一季度管理的资产规模已超过2120亿美元,这些资产主要来自ETF发行人、企业以及高净值个人客户。与此同时,Coinbase交易所本身却在同一季度经历了超过5亿美元的比特币净流出,反映出大型投资者正逐步减少在交易所的直接持币比例。

此外,比特币投资者整体持有热情提升,出现了显著的“HODL”现象。根据加密数据分析公司CryptoQuant发布的交易所流向与链上活动比例图,流向交易所的比特币数量相较于链上总活动量明显减少,表明投资者更倾向于将比特币长时间持有,而非频繁交易。该指标的30天移动平均值降至1.2,远低于过去一年的平均水平,甚至逼近负一标准差历史极值区间。在加密市场,类似低水平通常代表投资者信心稳固,倾向于采用冷存储方式保存资产,而非将资金置放于易受波动影响的热钱包或交易所账户中。交易所持币减少还与安全风险意识增强密不可分。2022年底FTX交易所破产事件重创市场信任,导致大量投资者加速将资产撤离中心化平台。

Glassnode数据显示,2022年11月到2023年5月间,交易所净转移BTC流出量超过20万枚,周度流出量频繁超1万枚。FTX事件暴露了中心化交易所潜藏的运营风险及监管不足问题,令用户更加警觉,纷纷转向自我托管或信赖度更高的机构托管服务,避开潜在的交易所倒闭风险。目前,多个比特币现货ETF的快速增长也是推动供应结构转变的重要力量。自2024年1月以来,管理的现货ETF资产净值从约10亿美元增长至485亿美元,成为新资金流入比特币的重要渠道。众多机构投资者通过ETF形式持有比特币,既满足监管要求,又提升操作便捷性,进一步减少了直接在交易所持有的比特币需求。2025年最新调查显示,超过八成机构投资者计划增加数字资产配置,其中六成计划持仓比例超过5%。

公开数据显示,已有超过60家上市公司合计持有约3%以上的总比特币供应,显示机构端挖掘比特币价值的信心与需求持续攀升。从宏观视角来看,交易所比特币供应的持续下滑可能引发市场供应冲击。由于可用于交易的流动性资产相对减少,即使比特币价格逼近历史高位,潜在卖盘供应仍然有限。这种供需不平衡有望带动行情出现较大波动,尤其是在市场牛市或重大消息推动时,流动性紧缺可能触发剧烈价格波动。此外,当长期持有者占据主导地位时,市场通常更稳定且抗风险能力增强,但在市场突发情绪变化时,也可能加剧供给侧紧张,促成价格快速调整。另一方面,随着去中心化金融(DeFi)与多样化交易平台的发展,部分比特币投资者已开始利用跨链桥、多链钱包以及非托管交易工具实现资产流动,减少了对传统交易所的依赖。

这进一步拆解了中心化交易所的集中持币量,生态系统正在向更分散、用户自主掌控的方向发展。这种趋势有助于提升用户资产安全及自主权,但也给监管带来更大挑战,未来市场治理与风险控制手段亟需与时俱进。总结来看,比特币在交易所供给比例降至七年低点是多因素共同作用的结果。机构托管服务的兴起、投资者持币偏好转变、对中心化平台信任的削弱以及ETF产品的快速扩张,均推动了这一结构变化。虽然这可能引致流动性紧缩并引发供应冲击,但也彰显了比特币市场逐渐成熟和生态多元化的进程。投资者在面对这样的市场格局时,应审慎评估资产配置与风险,把握好长期持有与交易的平衡,关注机构动态和链上数据变化,才能在新一轮数字资产浪潮中占得先机。

未来,比特币交易所供应量的走向将继续成为市场观察的重要窗口,值得各方持续关注与深入研究。