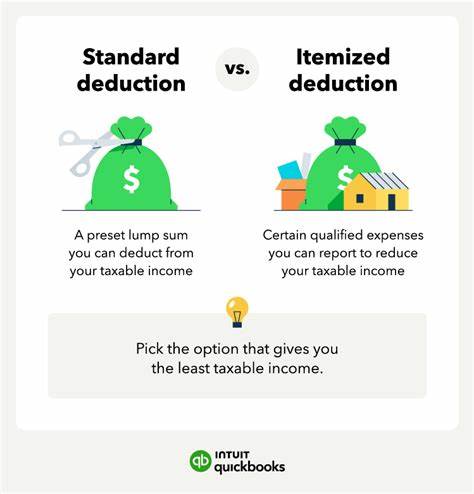

每年报税季节临近,纳税人都会遇到一个常见但关键的问题:在报税时应该选择标准扣除还是逐项扣除?正确的选择不仅关系到报税的便捷性,更直接影响最终的税负金额。本文将深入探讨这两种扣除方式的定义、适用场景、优缺点以及具体的计算方法,帮助您科学决策,降低税务压力,合理规划财务。首先,我们需要理解什么是标准扣除。标准扣除是美国国税局(IRS)根据不同报税身份设定的固定扣除金额,用以从您的应税收入中直接减去这部分金额。其设计初衷是简化报税流程,避免纳税人需要逐项记录各类可扣除的开支。每年,该扣除金额会根据通货膨胀进行调整,从而保持相对稳定的扣税力度。

同时,某些纳税人还可以享有额外的标准扣除额度,比如65岁以上的老人或视力障碍者。标准扣除的最大优势在于其简便性,无需提供繁琐的支出凭证或明细。这对于大多数纳税人来说,尤其是支出项较少或分散的个人,提供了省时省力的报税途径。然而,若您的可扣除费用总额超过了标准扣除额,选择逐项扣除往往能带来更大的税收减免。逐项扣除则允许纳税人将符合条件的具体开支逐一列出,并从应税收入中扣除总和。通常,逐项扣除涵盖了医疗费用、房屋贷款利息、慈善捐赠、财产税等多个类别。

相比标准扣除,逐项扣除更为灵活,能够更真实地反映纳税人的实际支出情况,从而最大化税收优惠。不过,逐项扣除的报税流程相对复杂,要求纳税人保持完整的花费记录与相应证明文件,这无疑增加了时间和精力成本。此外,税法对各类扣除都有严格规定和限额,纳税人需要仔细核对资格和金额,避免因误报而引发税务纠纷。两者之间的抉择,关键在于哪种扣除方式能够让您的应税收入最低,从而减少应缴税款。通常来说,如果个人或家庭的累计可扣除支出显著高于标准扣除额,逐项扣除更具吸引力。举例而言,拥有房屋且支付较大额度的按揭利息的纳税人,通常会发现逐项扣除更为划算。

房屋贷款利息是逐项扣除中最常见且金额较大的一个项目。根据税法规定,房屋贷款利息扣除适用于本金最高750,000美元的贷款(或按分开申报的限额降低),这对于许多房主来说是实实在在的税收减免。此外,医疗费用也是一个不可忽视的扣除项目。如果您的医疗开支超过调整后总收入的7.5%,超出部分可以申请扣除。对于遭遇重大疾病或长期治疗的家庭来说,这部分扣除能带来显著的税务优势。慈善捐赠同样是许多纳税人采用逐项扣除的重要因素。

只要捐赠给符合IRS认可的机构,并保存好相关证明,您的善举不仅帮助了公益,还能在税务上带来减免。需要注意的是,通常慈善扣除金额有一定的上限,且金额须合理证明。地方税和财产税的扣除也是逐项扣除中的重要组成部分。许多州和地方政府征收的财产税、州收入税以及部分销售税都可以抵扣,但总额通常限制在一个上限额度内。对于居住在税负较重地区的人来说,合理利用此项扣除能有效降低整体税费负担。值得一提的是,自2017年通过的《减税和就业法案》大幅提升了标准扣除金额,这使得更多纳税人选择标准扣除而放弃了复杂的逐项扣除。

新的法案还明确将高额标准扣除额度作为永久政策,预计未来标准扣除的使用率将持续上升。但这并不意味着逐项扣除已失去价值。对于特定情况如高医疗支出、大额房贷利息或大额慈善捐赠的纳税人,逐项扣除依然能带来明显的经济利益。了解具体规定和计算细节对于做出最佳选择至关重要。决定采取哪种扣除方式,您可以首先计算出所有符合条件的逐项扣除总额,并与对应的标准扣除金额进行比较。通常税务软件或财务顾问能帮助完成这一计算,避免计算错误。

同时,需要注意一些特殊情况,如夫妻分开报税,而另一方已经选择了逐项扣除,那么根据IRS规定,另一方也必须采取逐项扣除,否则无法申报。此外,所谓“线上扣除”也值得了解,这类扣除是在计算调整后总收入前进行的,不论选择哪种扣除方式都可以享受。例如学生贷款利息扣除、退休账户缴费、医疗储蓄账户等。这些扣除能在降低税基的同时,结合标准或逐项扣除,实现更优税收结果。选择标准扣除的优点除了简单快捷,不需要保存和整理大量发票、收据外,还免去了因扣除不当引起的审核风险。许多纳税人尤其是收入较为稳定、支出偏低的个人或家庭会倾向选择标准扣除,以节省时间和精力。

但缺点则是当您的可扣除项目超过标准扣除时,无法享受更大的税收优惠。逐项扣除虽然复杂繁琐,但在特定情形下能最大化税务利益。这种选择适合于有大量可扣除费用的纳税人,如房贷利息高昂、慈善捐赠慷慨,或因灾害导致财产损失较大的个体。通过仔细记录支出、保存证据,不仅能够减少税负,还能更好地掌握个人财务状况。总结来说,选用标准扣除还是逐项扣除应根据个人或家庭的具体财务情况而定。理想的做法是定期评估所有可能的扣除项目,计算两种方式的税负差异,选取对自己最有利的方案。

结合税务软件、专业咨询与自身支出明细,可以在六月报税前充分做好准备。关注最新税收政策变化,及时调整报税策略,也是每位纳税人应有的责任。通过科学选择扣除方式,合理利用各类税收优惠,您不仅能减轻当年税务压力,更能为长期财富积累和财务自由铺路。扶助专业人士建议,灵活应对个人状况,积极准备报税材料,确保税收合规的同时,实现最大的税收节约,为未来的财务健康保驾护航。