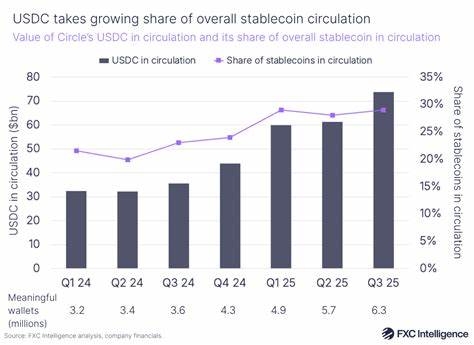

近年稳定币生态持续演化,作为市值第二大的美元稳定币发行方,Circle Internet Group 通过 USDC 在数字资产交易、去中心化金融(DeFi)、代币化应用与企业级支付领域获得广泛关注。最近券商奥本海默对 Circle 给出了 Perform(中性)评级,并上调了公司未来两年的营收与调整后 EBITDA 预测,原因在于 USDC 需求显著上升以及监管框架开始向有序发展倾斜。然而,估值已被推高与业务对利率敏感的特性,使得投资者在热情与审慎之间权衡。本文将从业务、本质、监管与投资视角全面梳理 Circle 的机遇与风险,帮助读者形成系统判断。 USDC 的增长动力来自多个相互叠加的使用场景。首先,在加密资产交易生态中,USDC 被用作稳定结算媒介,交易者与做市商利用其进行快速、低成本的美元计价交易,降低了对传统银行体系清算时滞的依赖。

其次,DeFi 与代币化金融应用对美元计价稳定资产的需求持续上升,USDC 在借贷、做市与合成资产中扮演重要角色。再次,Circle 积极推动的企业级支付与跨境结算服务,使得 USDC 在商业收付款、国际贸易结算与跨境薪资等场景中展现替代性价值,尤其是在当地货币不稳或跨境银行服务受限的市场。最后,随着资产代币化的兴起,发行方和机构投资者也将 USDC 视为链上现金头寸与资金效率管理工具。多重应用场景形成了 USDC 的天然增长基座。监管转向透明化是推动市场信心的关键因素。美国在稳定币监管方面的立法动作成为行业分水岭。

GENIUS Act 要求稳定币实现完全储备金支持并定期审计,这一规定与 Circle 长期强调的合规与透明度理念高度契合,有助于强化 USDC 的信誉。若 CLARITY Act 或类似法案进一步明确监管职责划分,有望解决监管重叠导致的法律不确定性,降低合规成本并吸引更多机构入场。监管清晰化不仅提升合规发行方的竞争优势,也可能提高机构对链上美元资产配置的意愿,从而推动交易与结算规模扩展。然而,奥本海默对 Circle 维持中性评级并非没有根据。公司股价自上市以来上涨显著,市场已对其成长预期给予溢价,使得估值水平偏高。奥本海默指出 Circle 的市盈或 EV/EBITDA 估值在未来年度显得昂贵,公司对 2025 年和 2026 年的营收进行了上调,但大部分经营利润来自于对短期美国国债的利息收入,这使得公司的盈利对联邦基金利率路径高度敏感。

若美联储在未来转向降息,短期国债收益下降,Circle 的净利息收入将承压,从而影响整体盈利能力。这一利率敏感性的结构特征是分析 Circle 商业模式时不能忽视的内生风险。另一个需要关注的维度是竞争与替代风险。虽然 USDC 在合规和透明度上有相对优势,但市场上存在其他大规模稳定币如 USDT,以及潜在的银行系或科技巨头推动的合规稳定币或数字美元解决方案。若未来央行数字货币(CBDC)在交易与结算中占据主导地位,或银行系统推出低成本链上美元通道,USDC 的市场份额可能面临挑战。Circle 必须在产品深度、企业服务与生态合作上持续投入,巩固其在链上美元流动性提供者的地位。

从财务与业务多样化角度观察,Circle 的收入结构已经从单一的铸币赎回手续费逐步扩展到更广泛的企业服务、存量利息收入与币种流动性相关收益。奥本海默将 2025 年营收预测上调至 9.54 亿美元,并预计 2026 年达到约 11 亿美元,调整后 EBITDA 同步向好。营收增长的驱动既来自交易与 DeFi 应用对 USDC 的直接需求,也源于企业支付业务与跨境结算解决方案的商业化推进。Circle 若能将更多企业级场景实现规模化落地,尤其是在跨境中小企业支付与金融基础设施服务方面,将为营收增长提供更稳定的底盘,减少单纯依赖利率收益的脆弱性。监管合规方面,GENIUS Act 的实施对稳定币发行方提出了严格要求,包括完全储备支持、周期性审计与透明披露。这类规定对市场有双重影响。

一方面,合规发行方如 Circle 将从中获益,其宣称的储备透明度与银行级资金管理能力会被放大,进而赢得机构信任并吸引更多对合规敏感的资金进入链上。另一方面,更高的合规门槛将抬升运营成本,尤其是在审计、合规人员配置与合规流程构建上。Circle 的规模效应和早期合规投资可能使其在成本与合规效率上领先,但新制度初期的监管解释与执行落地仍需时间,法律与监管的不确定性短期内仍然存在。地缘与国际市场方面,USDC 在海外市场表现出强劲吸引力,尤其是在货币波动剧烈或跨境金融服务不便的国家。当地企业与个人通过 USDC 进行价值保存、跨境结算与对接全球流动性,可以绕过部分本地金融体系的摩擦,从而提高支付效率。然而,这类跨境使用也引发合规与资本管制方面的监管审查风险。

各国对稳定币流入与资本流动监控的态度不一,Circle 在全球扩展过程中需要与当地监管机构展开沟通并提供合规保证,避免被纳入资本外流或洗钱风险的管控对象。技术层面,USDC 的可扩展性与跨链互操作性越来越受到关注。Circle 已经在多条公链上发行 USDC,并通过桥接与跨链协议实现流动性迁移。随着多链生态的繁荣,跨链结算效率、桥接安全性与交易成本成为决定 USDC 在不同链上活跃程度的关键因素。任何重大的安全事件或桥接漏洞都可能对用户信任造成冲击。因此,Circle 在技术投入、第三方安全审计与保险机制建设方面的表现直接关系到其作为稳定资产发行方的市场地位。

投资者在评估 Circle 时应兼顾机遇与风险。另一方面,USDC 在交易、结算与 DeFi 场景中的普适性与合规优势构成长期增长逻辑;另一方面,高估值与利率敏感性意味着短期内股价可能对市场利率预期、监管进展与业绩兑现高度敏感。投资者可关注数个关键指标作为判断依据:USDC 发行与流通规模的增长速度、企业级支付业务的营收占比及毛利率表现、储备资产组合与收益率变化、以及公司在主要司法辖区的合规审批进展。若 USDC 持续扩大在交易所与机构钱包中的占比,并且企业产品实现规模化商业化,Circle 的收入质量将进一步提高,从而有望支持更高的估值。市场催化因素包括监管法规的进一步明确、跨境支付合作伙伴的落地与美联储利率路径的走向。若 CLARITY Act 或类似法案通过并明确监管责任边界,法律风险将显著下降,机构资金可能更积极配置链上美元资产。

若全球市场出现对美元稳定资产的避险需求提升(例如新兴市场货币波动),USDC 的使用场景将被进一步放大。相反,若美联储在短期内降息幅度超预期,或出现对稳定币实施限制性监管,Circle 的盈利与估值都可能承压。在企业战略上,Circle 需要在两条主线上发力:一是扩大 USDC 在企业支付与跨境结算中的渗透,通过合规、清算合作伙伴与 API 化服务降低企业上链门槛,形成稳定的 B2B 收入流;二是强化风险管理与储备资产多元化,减少对短期国债利息的单一依赖,探索与银行或其他收益型资产的合规配置路径以平衡收益与流动性需求。同时,继续投资技术安全与桥接健壮性,确保在多链生态中维持高水平的资产安全与流动性支持。总体来看,Circle 与 USDC 在市场上的地位具有明显竞争力,监管利好为其长期发展提供了制度性背书。奥本海默的中性评级反映出市场对短期估值过高与利率敏感性的担忧,同时认可公司在收入增长与合规方面的积极信号。

对于希望参与这一赛道的投资者与企业,建议基于对监管进展、利率走势与产品商业化节奏的持续观察进行动态配置。关注 USDC 的实际流通规模、企业客户合同与储备资产披露,将有助于在波动中捕捉长期价值。未来几年,随着法规逐步落地与链上支付功能的成熟,稳定币在全球金融基础设施中的角色或将更加重要,而 Circle 的执行力与合规表现将决定其能否将增长潜力转化为可持续的商业价值。 。