近年来,加密货币市场经历了快速的发展与波动,尤其是在借贷和杠杆交易领域,投资者的风险敞口不断扩大,监管机构的关注也日益提升。作为亚洲金融科技发展的重要国家,韩国在加密资产领域的监管动态备受全球关注。2025年8月,韩国金融服务委员会(FSC)正式发布行政指导,要求国内加密货币交易所暂停推出新的加密借贷产品,直至相关监管细则出台。此举标志着韩国对于加密借贷市场风险控制的强化,也反映出全球监管层面对虚拟资产金融产品的严控趋势。此次措施的出台,主要原因是韩国金融监管机构发现加密借贷带来的杠杆风险已经开始对用户资产安全和整体市场稳定产生负面影响。具体案例包括韩国大型交易所Bithumb在2025年6月出现超过27000名用户使用加密借贷服务,其中13%的用户因抵押资产价格波动导致强制清算,损失惨重。

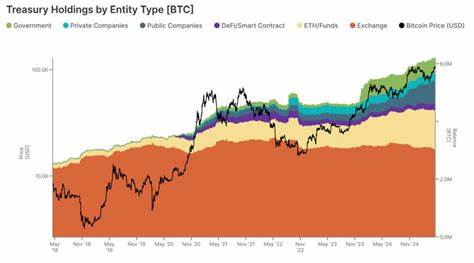

这一数据突出显示了当前加密借贷模式中潜藏的高风险属性,尤其是在市场价格剧烈波动的环境下,杠杆交易可能导致投资者亏损迅速放大,甚至引发系统性风险。韩国的这一监管动作与国际加密市场趋势相契合。根据Galaxy Digital发布的报告,全球加密抵押贷款总额在2025年第二季度攀升至531亿美元,创下自2022年以来的新高,表明市场杠杆水平已经恢复到牛市时期的高度。这种快速增长的杠杆现象反映了投资者对高风险收益的追逐,但也加剧了市场的不稳定性。日前,市场经历了约10亿美元的清算潮,主要因为比特币价格从124000美元回落至118000美元,迅速造成过度杠杆投资者的爆仓事件,推动市场恐慌加剧。除传统交易所外,去中心化金融领域(DeFi)也出现了流动性紧缩和抵押资产赎回排队等风险信号,表明整个加密生态系统正面临较大压力。

对此,韩国金融服务委员会采取了暂停新加密借贷产品的行政指导,允许现有借贷合约按原有条款正常运转,同时严厉警告市场参与主体若无视规定,将面临现场检查和其他监管措施。韩国当局预计将在未来几个月内公布详细的监管框架,明确借贷产品的合规标准、风险管理要求及信息披露义务。虽然监管动作显得坚决和迅速,但市场和业内专家对这一政策效果存在不同看法。DNTV Research的分析师Bradley Park认为,完全暂停新借贷产品上线可能并非最佳方法,而是应当通过提升用户界面设计(UI/UX)、完善风险披露机制以及加强贷款价值比率(LTV)控制,从而在保障风险的同时保持市场活力。Park指出,许多交易所的借贷产品多以稳定币形式存在,常被用于建立做空仓位,这一操作背后复杂的市场结构扭曲,尤其是"韩式溢价"(Kimchi Premium)的消退,可能才是监管关注的重点。与此同时,信息透明度不足是韩国加密借贷市场监管难题之一。

Bithumb能够较为公开地披露其借贷规模,但韩国最大交易所Upbit则缺乏此类透明度,这使得监管者难以全面评估系统性风险,也加剧了采取"一刀切"限制措施的可能性。Park强调,除非解决结构性问题,实现数据驱动的监管设计,否则借贷服务的恢复将面临较长时间的不确定性。此次韩国监管新政对全球加密市场同样产生示范效应。随着各国监管部门纷纷加强对加密借贷和杠杆交易的管控,投资者应更加关注行业规则的变化,合理评估自身风险承受能力。对于交易平台而言,合规透明、完善风险控制体系将成为未来发展关键。韩国的做法显示,监管机构除了关注金融安全,也在努力平衡创新推动和风险防控之间的关系。

整体来看,韩国对加密借贷产品的暂停发布提醒了全球市场对杠杆风险的高度警醒,表明未来加密资产金融服务的监管环境将更加严格。短期内,市场可能面临一定的不确定性和波动,但从长远角度看,有助于塑造更加健康和可持续的加密生态系统。投资者需密切关注相关政策动向,合理布局资产配置,避免盲目追逐高杠杆收益而遭受重大损失。展望未来,韩国金融服务委员会预计将出台更加细致的加密借贷监管规则,明确市场参与者的权责边界,促进信息透明度和风险管理水平的提升。此举不仅为韩国本土加密市场的稳定发展提供保障,也将为全球加密资产监管提供宝贵经验和借鉴。有鉴于此,市场各方应积极推动合规建设,共同维护良性竞争与稳健发展环境,共同抵御潜在风险带来的冲击。

随着监管框架逐步完善,加密借贷市场有望实现更为安全和可控的发展,为广大投资者创造更加公平和透明的交易环境。 。