在以收益为目标的投资者群体中,房地产投资信托(REIT)由于其稳定分红和税收结构,一直是资产配置的重要组成部分。AGNC Investment(纳斯达克代码:AGNC)与Federal Realty(纽交所代码:FRT)是两只在市场上经常被拿来比较的REIT代表,但它们代表了两类完全不同的商业模式与风险收益特征。理解它们的差异,有助于根据个人投资目标和风险承受能力做出更合适的选择。 先看最显著的差异:股息水平与分配方式。AGNC以极高的月度股息闻名,其股息率曾达到两位数(样本文献显示约14.7%),且采取按月派息,适合追求稳定现金流的投资者。相对而言,Federal Realty的股息率较低(样本文献显示约4.5%),但其最大的卖点是长期持续增长的分红历史,已连续数十年提高每股分红,被视为REIT中的"股息王"级别。

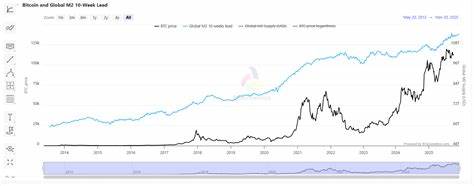

两家公司背后的业务模式决定了它们截然不同的风险来源。AGNC是一家抵押贷款REIT(mREIT),主要投资于由房利美、房地美及政府支持机构担保的抵押贷款支持证券(MBS)。这种业务高度依赖利差收益:AGNC通过杠杆(通常采用回购协议)放大净利差,从而为股东提供高股息。其收益对利率曲线、抵押贷款预付款风险、信用风险(虽由机构担保但仍有利率相关风险)和融资成本高度敏感。AGNC的杠杆使其在利率上升或融资条件收紧时,净资产波动显著,从而导致股价和分红不稳定。 Federal Realty则是一家传统的股权型REIT,专注于开放式购物中心与多用途社区地产,通常位于高收入人群密集的郊区或城市优质位置。

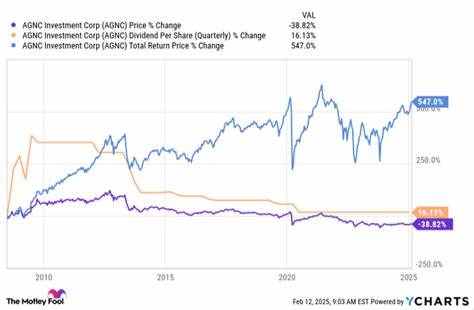

其收入来源以租金为主,受益于高端租户、稳定的入住率和租金上涨。Federal Realty相对较低的财务杠杆和高质量资产组合使其在经济波动中更具韧性,也能通过提租和物业再开发获得租金增长,从而支持长期的股息增长。 从分红可持续性角度评估,两者的逻辑不同。AGNC的高股息主要依赖净利差的持续存在和可接受的融资成本。如果其投资收益率低于融资成本或面临大量证券提前偿付(prepayment)影响到收益率曲线,可能被迫缩减派息。历史上,抵押贷款REIT在利率周期转折时曾多次调整分红。

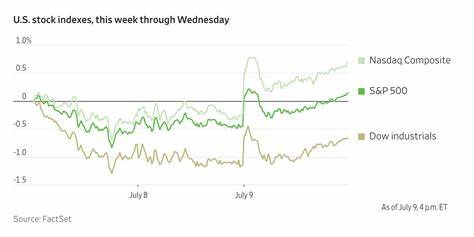

相比之下,Federal Realty依靠稳定的租金收入、适度的租金增长和较为保守的资本开支策略,其股息增长历史表明经营模式能够在长期内持续产生现金流并回馈股东。不过,零售行业的结构性变化(如电子商务发展)对部分零售REIT构成压力,但像Federal Realty这类以高品质位置为核心的REIT通常具有更强的抗风险能力和议价能力。 利率环境是影响两家公司投资价值的重要宏观变量。抵押贷款REIT对短期利率和收益率曲线尤为敏感。若短端利率上升或收益率曲线陡峭化,AGNC可能面临融资成本上升或证券价值波动;而若利率下降或收益率曲线平坦化,其通过杠杆放大的收益将显著提升。Federal Realty的租金合同多为多年的租赁安排,相较于短期利差,其对利率的直接敏感度较低,但长期利率水平会影响再融资成本和资本化率,从而对估值产生影响。

整体而言,利率上升期对AGNC更具挑战,而Federal Realty的影响相对缓和但不可忽视。 估值方法和重要指标也不同。评估AGNC时,投资者需要关注净利差(portfolio yield减去融资成本)、每股净资產值(NAV)、每股收益的利差扩张或收窄、以及回购协议的期限结构和杠杆水平。AGNC的股价往往围绕其每股净资产波动,因为其资产本质上是金融资产,市场对估值的反应较快。投资者常用的估值工具包括市净率、股息覆盖率和基于利差的收益情景分析。 评估Federal Realty时,传统的不動產指标更为重要,包括资金化率(cap rate)、租赁到期结构、租户组合和信贷质量、同店租金增长(same-store NOI growth)、资产处置与再开发潜力以及资本支出计划。

Federal Realty作为优质的商业地产运营者,其估值常以FFO(Funds From Operations)或AFFO(Adjusted FFO)为基础,结合历史增长率和未来可持续增长预期来判断是否溢价或折价交易。 税务处理也是投资者需要注意的差异。大多数REIT的股息在税收上被视为普通收入而非符合优惠税率的合格股息,这意味着个人投资者需按边际所得税率纳税。抵押贷款REIT如AGNC有时会出现较大比例为利息收入性质的分配,这在税务上可能与股权型REIT有所不同。投资者应结合自身税务状况和持仓帐户类型(应税账户、税递延账户或免税账户)来安排持股位置,许多保守型或税敏感的投资者会选择在税收优惠账户中持有高分配的mREIT。 风险管理与组合配置方面,两家公司适合不同角色。

AGNC可被视为"高收益、高波动"的收益增强工具,适合风险承受能力较强、寻求短期现金流的投资者,或作为固定收益组合中提高当前收益率的补充。由于其月度派息特点,AGNC在现金流匹配策略中也具有吸引力,但需定期监控杠杆水平与利率敏感指标。Federal Realty更适合寻求资本增值与股息增长的长期投资者,尤其适合作为股权型REIT配置的核心持仓,提供稳定的股息增长与潜在的资本增值。 从流动性和市场行为角度看,AGNC作为金融属性更强的REIT,受到市场情绪和利率预期的频繁影响,股价可能出现较大波动而产生交易机会或风险。Federal Realty的波动通常与商业地产基本面、租金趋势和宏观经济周期相关,其价格波动可能较温和但在经济衰退或零售环境恶化时也会承压。 投资者在做出选择前,应进行多维度的尽职调查。

对AGNC而言,重点关注其资产组合的利差来源、杠杆倍数、回购协议的期限配置、管理层的利率对冲策略和历史分红政策的应对机制。对Federal Realty而言,应研究其资产地理分布、租户结构、租约到期集中度、开发与再定位项目的盈利预测以及资本支出与股东回报的平衡。阅读公司季度报告、管理层电话会议纪要及资本市场公告,有助于了解公司对市场波动的应对策略和未来收益预期。 投资策略上,保守型投资者可以考虑以Federal Realty为REIT核心配置,因为其长期稳定的股息增长更符合以资本保全与稳健现金流为目标的策略。寻求高当前收益的投资者可以把AGNC纳入小比例仓位,但要严控止损和仓位规模,并密切关注宏观利率走势与公司关键财务指标。另一个折衷方法是通过定期再平衡,将AGNC作为战术性收益增强工具,而将Federal Realty作为战略性持仓,二者共同承担不同的风险暴露以实现组合层面的优化。

对于希望进一步降低单一公司风险的投资者,基于ETF或多只REIT组合的投资同样值得考虑。许多REIT ETF或分散型房地产基金可以在维持收益的同时,通过行业、地域及策略的分散来降低个别公司事件对组合造成的冲击。无论采用何种方式,持续审视股息覆盖率、FFO增长和资产负债表健康状况都是长期持有REIT的核心工作。 最后需要提醒的是,任何投资均有风险。高股息不等同于高质量,高增长也不等于低风险。AGNC与Federal Realty代表了两种典型的收益投资思路:一种通过金融杠杆放大收益以换取更高的波动和宏观敏感度,另一种通过高质量实物资产与稳健运营换取可持续增长。

因此,选择哪一只股票应基于个人的投资目标、时间跨度、税务状况与风险偏好,而非仅仅以当前股息率作为唯一决策依据。定期复盘、保持信息更新并在需要时寻求专业税务或理财顾问的意见,将有助于在变动的市场中实现更稳健的长期回报。 。