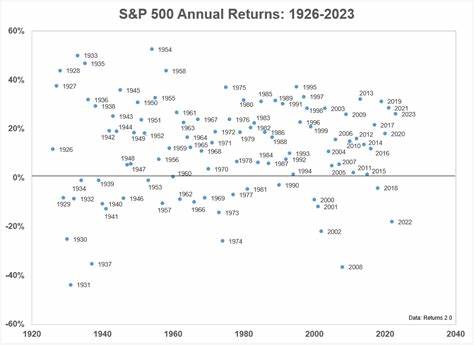

在股市历史上,投资者们经历了无数起伏,然而一些年份由于突发事件、经济危机或政策变化的影响,成为了市场动荡的代名词。虽然股市通常被视为财富增值的工具,但在某些年份,却令人失望得让人难以想象。这些年份不仅改变了无数投资者的命运,也让我们重新思考投资的风险和回报。在这篇文章中,我们将回顾历史上那些最糟糕的股市年份,探讨其原因以及我们从中可以获得的教训。 首先,最为人熟知的年份之一是1929年。这一年是美国股市崩盘的开端,导致了随后的大萧条。

股市在1929年9月达到巅峰,随后在10月崩盘。投资者在这个过程中经历了巨大的损失,许多人倾家荡产。此后的十年,经济萎缩,失业率飙升,许多公司倒闭。这一事件提醒我们,过度的投机行为和缺乏对市场基本面的重视,可能导致灾难性的后果。此后,政府开始对股市进行更为严格的监管,以保障投资者的权益。 接着,1973年和1974年也是股市的惨淡年份。

由于石油危机的影响,全球经济受到严重打击。股市在这两年内经历了大幅下跌,投资者们对此感到深深的恐慌。许多人对股市的未来失去了信心,纷纷选择撤资。这个历史事件告诉我们,政治与经济之间的联系是密切的,一个国家的外交政策、经济政策和市场预期都可以在短时间内对股市产生巨大的影响。 再来看2000年,这一年则见证了互联网泡沫的破裂。在1990年代末期,随着科技公司的迅速崛起,股市经历了前所未有的繁荣。

然而,这种繁荣是建立在不切实际的预期和估值基础上的。2000年,随着多个互联网公司的股价暴跌,投资者们意识到许多公司的盈利模式并不稳健,导致市场剧烈波动。这个事件警示我们,对于新兴行业的投资,应该保持理智和谨慎,不应盲目跟风,以避免在泡沫破裂时受到重创。 进入21世纪后,2008年的金融危机无疑是最为严峻的一次市场冲击。由次贷危机引发的金融危机将全球经济推入衰退,股市在短短几个月内蒸发了数万亿美元的市值。许多曾经的金融巨头纷纷倒闭或者被迫接受救助,失业率飙升,社会动荡加剧。

这一轮危机不仅影响了金融市场的稳定,也对普通民众的生活产生了深远的影响。我们在这次危机中看到,金融体系的复杂性和相互联系使得局部风险很容易演变成全球性危机,因此对金融体系的监管显得尤为重要。 近年来,市场还经历了一些波动,例如2020年的新冠疫情导致的股市崩盘。疫情的爆发让全球经济活动几乎停滞,消费者信心遭到重创,许多企业面临经营困难,股市瞬间下跌。这次事件再次体现了外部冲击对市场的强烈影响,同时也体现了在危机发生时,政府和中央银行的快速反应可以为市场提供流动性支持,减缓经济下滑的速度。 通过回顾这些历史事件,我们可以发现,股市的波动往往是由多方面的因素引发的。

经济基本面、政策变化、市场情绪、外部事件等都可以在瞬间影响投资者的决策和市场的走势。尽管我们无法预测未来的市场变化,但我们可以从历史中学习,增强风险意识和应对能力。 此外,这些惨淡的年份也强调了长期投资的重要性。尽管短期内市场可能遭遇剧烈波动,但随着时间的推移,市场通常会恢复。许多投资者在股市崩盘时选择抛售资产,结果错失了市场反弹的机会。尽管在艰难的时刻坚持持有股票很难,但对长期投资持乐观态度,以及坚持分散投资,可以帮助我们抵御市场的波动。

最后,面对股市的不确定性,我们需要树立理性投资的理念。知识就是我们的武器,通过学习市场的运作机制,了解经济周期,及时获取信息,我们能够更好地保护和增值自己的财富。在股市的世界里,智慧与耐心是最为重要的品质,每个投资者都应以此为指南,在历史的教训中不断壮大自己的投资策略。 希望通过这篇文章,读者能够对股市历史上的恶劣年份有更深入的理解,从而在今后的投资中做出更加明智的决策。股市的波动是常态,不可避免,但我们可以通过理性的思考和科学的投资方法,最大限度地减少风险,实现财富的稳步增长。