近期,加密货币矿业公司Cipher Mining(股票代码CIFR)成为行业焦点。该公司宣布与Google背书的Fluidstack签署Barber Lake设施的AI托管协议,同时完成了一笔规模达11亿美元的可转债发行,票面利率为0.00%。在Canaccord Genuity的研究报告中,券商维持对Cipher的"买入"评级,并将目标价由12美元上调至16美元。这一系列举措不仅对Cipher自身产生深远影响,也被视为比特币矿工向人工智能算力服务转型的最新标志,具有重要的行业示范意义。本文从交易细节、战略动因、资金结构、市场需求、竞争格局及潜在风险等多方面进行深入解析,帮助读者全面理解Cipher此次转型的机会与挑战。 交易与资金结构的要点解读 Cipher此次公布的两项重大举措互为支撑。

首先,与Fluidstack达成的Barber Lake AI托管协议意味着Cipher把部分原本用于比特币挖矿的场地与电力资源,转而用于部署AI服务器和GPU集群。Fluidstack作为一家专注于边缘与云AI托管的供应商,并获得Google的支持,其参与对Barber Lake项目的市场信誉具有显著提升作用。其次,Cipher完成的11亿美元可转债发行以0.00%票面利率定价,这在当前资本市场环境下属于异常便宜的融资成本。可转债的引入一方面为公司未来保持对Barber Lake的全部所有权提供了资金保障,避免了通过出售股权来稀释现有股东权益;另一方面也为公司保留了在AI与比特币业务之间灵活配置资源的空间。 可转债定价为零利率意味着投资者更看重未来转股带来的股本升值潜力而非当前现金流回报。这也反映出市场对Cipher在AI托管与矿业混合运营模式下的成长预期。

对于Cipher管理层而言,低成本融资降低了资金压力,使其在不放弃资产控制权的前提下加速业务转型与设施建设。 战略动因:为什么矿工选择转向AI? 比特币矿工转向AI托管并非偶然。近年来,随着加密货币市场波动性与挖矿难度的变化,单一依赖加密挖矿带来的收益波动性较大。与此同时,人工智能模型训练与推理对GPU等高性能算力的持续刚性需求迅速增长,尤其是在大型模型与云化服务扩展的推动下,GPU资源的定价与利用率出现抬升趋势。对于拥有大量电力与机房基础设施的矿工而言,将闲置或可调配的电力和空间用于AI算力部署,可以带来更加稳定和长期的收入来源,改善资产回报率与现金流稳定性。 此外,矿工在电力合同、冷热流通动线与运维自动化等方面具备成熟经验,这些能力对AI数据中心运营也具有较高的迁移价值。

通过与懂得AI市场的合作伙伴联合,矿工可以在保持资产控制权的同时,借助合作方的客户资源与技术能力快速切入AI托管市场。 Barber Lake的意义与商业潜力 Barber Lake作为Cipher的重要设施,其成功转型具有里程碑意义。Canaccord指出,市场此前普遍预期Cipher会在年内为Barber Lake寻找AI数据中心合作伙伴,而此次与Fluidstack的合作超出预期,进一步验证了大型AI算力需求的市场规模。值得注意的是,Barber Lake协议并未覆盖整个场地,表明仍有可供未来签约的空间,为Cipher留出继续拓展AI托管客户的机会。 从商业角度看,Barber Lake若能实现AI托管与比特币挖矿的动态调度,将最大化电力资源利用率。在电价动态、负荷管理与优先级调度方面,灵活切换有利于优化营收结构。

例如,在电价较低或碳排放约束放宽时优先用于挖矿,而在高价或算力需求旺盛期将资源用于AI训练和GPU云服务,从而实现收益平衡。 市场验证与行业连锁反应 Fluidstack的加盟具有示范效应。作为一家获得Google支持的AI托管服务提供商,其选择Barber Lake意味着对该设施的技术与商业可行性做出背书。近期多家超大规模云厂商与GPU云提供商纷纷签约矿工设施,显示出AI算力需求正在向多样化的算力供应端渗透。对于Cipher而言,早一步与具有品牌与客户资源的合作伙伴形成锁定关系,有助于在竞争中占据先机。 同时,这一趋势也可能引发行业内更多类似交易。

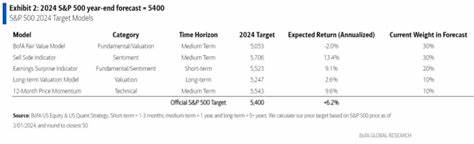

拥有廉价电力与扩展空间的矿工成为AI算力供给的重要补充,而AI云服务商也在寻求分散化、成本可控且靠近数据源的算力节点。两者的结合将进一步推动基础设施跨界融合,带来新的商业模式和价值链重构。 估值影响与Canaccord的目标价上调逻辑 Canaccord将Cipher目标价从12美元上调至16美元,并维持买入评级,反映了券商对公司未来增长路径的重新评估。一方面,AI托管业务的签约提升了长期稳定营收的可见度,另一方面,11亿美元的低成本融资缓解了短期资金压力,降低了项目融资的不确定性,使公司能够在不稀释股权的前提下推进Barber Lake与其他项目的建设。 估值上升的关键逻辑在于未来现金流的稳定性与多元化收入构成。若Cipher能够在Barber Lake实现高负载率的AI托管并继续将类似模式复制到其2.6吉瓦的开发管线(包括Odessa与Black Pearl等站点),其单位资产回报率将显著提升,从而带动公司整体估值溢价。

潜在风险与需要密切关注的变量 尽管前景可观,但该转型也并非没有风险。首先是执行风险,AI数据中心的运营涉及GPU采购、冷却方案、机房改造与高速网络连接等复杂工程,任何延误或成本超支都可能侵蚀项目利润。其次是市场风险,AI算力价格受供需关系影响,短期内若大批量GPU产能释放或云端算力价格下滑,将影响托管业务的盈利能力。 第三是监管与合规风险,各国对加密矿业和大型数据中心的能源使用与环境影响越来越关注。Cipher在不同站点的能源契约与地方政府政策存在不确定性,可能对运营模式产生影响。第四是资本结构风险,可转债虽可缓解股权稀释,但未来转股条款、股票价格波动与潜在稀释仍需谨慎评估。

此外,行业竞争日益激烈。除传统云巨头外,越来越多矿工与第三方托管商进入这一赛道,未来定价与客户获取成本可能上升。Cipher需要依靠规模效应、成本优势与服务差异化来维持竞争力。 对投资者的启示与行动要点 对潜在投资者而言,评估Cipher的机会应从多维角度出发。首先要关注公司能否按计划将更多设施转向AI托管,并实现与Fluidstack等合作伙伴的稳固长期合约。合同条款中关于长期租期、电价、运维责任与扩容优先权的细节将直接影响未来现金流稳定性。

其次要关注可转债的转股期限与触发条件,以及其对未来股本的潜在稀释影响。尽管当前发行利率低至0%,但未来若股价未能达到转股条件或市场波动导致融资成本上升,公司可能面临更多资本运作压力。 再者,应留意宏观与行业层面的GPU供需变化、云服务价格走向以及地方能源政策的变化。若GPU供不应求、AI推理与训练需求持续增长,托管业务的盈利前景将更为光明;反之,供给端放量可能压低托管价格,影响回报率。 最后,观察Cipher在其2.6吉瓦开发管线上的执行能力也很重要。Odessa与Black Pearl等项目若能成功复制Barber Lake的合作模式,将成为公司规模化扩张的关键推动力。

行业展望:矿业基础设施与AI算力融合的长期潜力 从更广泛的行业视角看,比特币矿工向AI算力转型代表了能源密集型基础设施与高性能计算需求融合的趋势。矿工拥有的电力接入、场地规模与冷却经验构成了向AI托管领域扩展的天然优势。随着AI算力需求的长期增长,分布式、靠近数据源且成本可控的算力节点将成为云计算生态的重要补充。 这种融合也可能带来新的生态合作模式,包括与云厂商、芯片厂商和本地电力提供商建立战略联盟,共同优化能源使用、采购GPU与提供差异化服务。与此同时,绿色能源与碳中和目标也将推动矿工与AI托管服务在可再生能源采购与能效提升方面的创新,从而在合规与社会责任方面取得双赢。 结语与关注点汇总 Cipher与Fluidstack在Barber Lake的合作以及11亿美元零息可转债的发行,是矿业向AI算力转型过程中的重要里程碑。

该交易提升了Cipher未来收入的可见性,优化了资本结构,并为公司在AI托管市场中争取先发优势创造条件。Canaccord将目标价上调至16美元,反映出券商对公司成长路径的积极评估。 然而,转型之路并非没有挑战。执行复杂度、GPU市场波动、监管不确定性与竞争加剧均可能影响结果。投资者应重点关注合同细节、可转债条款、GPU供需动态、以及公司在2.6吉瓦开发管线上的推进速度。若Cipher能够稳步推进既有项目并复制成功经验,其在AI与挖矿双重业务下将拥有更为稳健的盈利与估值基础;反之,任何在执行或市场端的失误都可能限制收益兑现。

总体来看,Cipher的举动不仅为自身带来新的成长机会,也为整个矿业与数据中心行业提供了可参考的联合发展路径。在AI算力需求持续上升的背景下,谁能在成本、规模与运维效率上形成竞争优势,谁就更可能在未来的算力市场中占据有利位置。对关注加密与AI交汇机会的投资者与产业观察者而言,Cipher的后续进展值得持续跟踪。 。