第三季度,稳定币市场迎来显著拐点:据链上数据追踪平台RWA.xyz与市场统计机构DefiLlama显示,过去90天内稳定币净流入接近456亿美元(约45.6亿美元的千万级别单位),其中以Tether的USDT与Circle的USDC为首,分别以196亿美元与123亿美元的净增量位列榜首。更引人注目的是合成和算法类稳定币新势力的崛起,Ethena发行的USDe在本季度录得约90亿美元的净流入,快速占据了市场显著份额。这样的资金流向不仅反映了市场参与者对美元锚定资产的持续需求,也暴露出行业结构在供给端与链上分布方面的深刻变化。 背景与数据概览 过去六个月稳定币总净流入约为565亿美元,第二季度仅录得108亿美元,因此第三季度的流入量占据了新增供应的主要部分。按网络分布,Ethereum仍为稳定币的核心承载链,链上稳定币流通量约1710亿美元;Tron以760亿美元位居第二;Solana、Arbitrum与BNB Chain合计承载近297亿美元。按代币份额统计,USDT占稳币市值近59%,USDC约25%,而USDe约占5%。

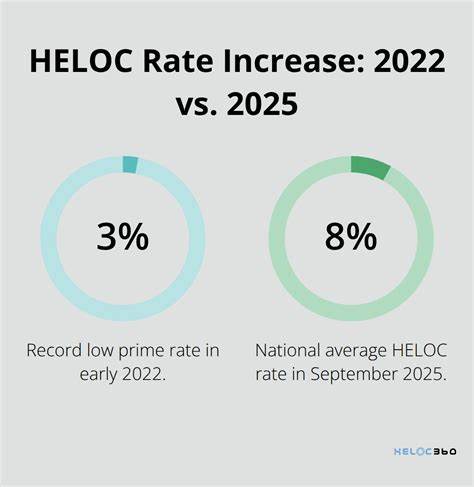

总体稳定币市值在过去30天增长至约2900亿美元规模。与此同时,有迹象显示一些链上活跃度指标出现回落:月度活跃地址降至2600万,同比或环比幅度均呈下降,转账量也较上月回落约11%,至3.17万亿美元。 驱动因素解析 美元计价稳定币需求激增并非偶然,其背后有多重因素共同发力。首先,宏观与市场波动往往增加对美元避险资产的需求,尤其在加密市场波动或宏观不确定性放大时,交易对手倾向将资产短期转换为美元锚定代币以规避波动。其次,交易所、做市商与场外交易(OTC)机构对稳定币的需求扩大,用于结算、跨平台流动性调配与对冲头寸。第三,DeFi生态与衍生品市场对高流动性美元代币的依赖仍在增强,尤其是在借贷、合成资产与去中心化交易(DEX)中,USDT与USDC提供了深度的流动性池,吸引了大量资金进入链上。

第四,支付与企业级用例开始落地,像PayPal的PYUSD开始显示出可观的净流入,表明传统支付巨头与加密支付场景逐步联动。 USDT与USDC为何占优 USDT与USDC之所以在净流入中占据主导地位,源于其长期积累的市场生态与流动性壁垒。Tether凭借广泛的交易对接入和在多链部署的策略,长期为交易所提供充足的法币替代流通工具。USDC以合规与透明度为其差异化优势,Circle近年来通过加强储备披露与合规沟通,提升了机构投资者与托管方的信任度。两者在市场上形成双寡头格局:USDT提供几乎无处不在的可兑换通道,USDC则在合规敏感场景中获得优先采用。 新兴稳定币的快速扩张与分化 值得注意的是,Ethena的USDe作为合成稳定币在本季度爆发式增长,显示出市场对创新设计与高收益套利机会的热衷。

USDe及类似产品通常通过衍生品或合成头寸来维持锚定,其扩张速度反映出投资者对更高回报率的追求,以及对传统储备型稳定币集中化风险的规避意愿。然而,算法或合成机制伴随更高的技术与对手方风险,一旦市场流动性紧缩或对冲机制失效,赎回压力将放大系统性风险。与此同时,像PayPal USD(PYUSD)与MakerDAO的USDS等也展现稳步增长,说明传统金融与DeFi混合创新正在扩展稳定币的供给结构。 链上分布的结构性变化 以太坊继续扮演稳定币的主要承载层,但多链部署趋势愈发明显。Tron的高吞吐与低交易成本吸引了大量交易活动,成为某些交易对与支付场景的首选。Solana、Arbitrum与BNB Chain虽然总体规模尚不及领先两链,但它们在特定生态(如高频交易、NFT结算或L2结算)中对稳定币的需求增长迅速。

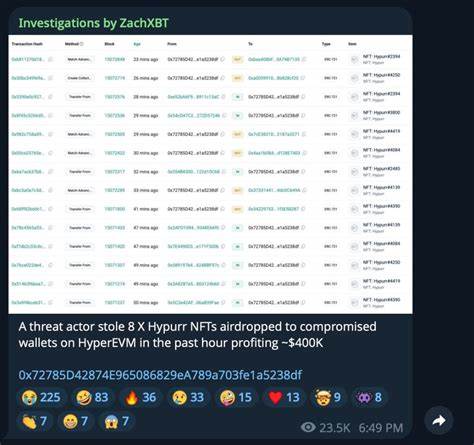

跨链桥与闪兑工具的普及,使得稳定币在不同链之间高效流动,这既提升了资金使用效率,也带来了新的安全挑战,如桥接漏洞与跨链中介的信用问题。 市场健康度的矛盾信号 尽管净流入数字耀眼,但部分链上指标走低引发警示。月度活跃地址减少与转账量下滑可能表明资金流向更集中于交易与机构用途,而非广泛的零售增长。稳定币市场的扩张若主要由少数大型交易方或机构推动,则流动性在关键时点可能面临集中化风险。此外,快速增发也对托管与储备的透明度提出更高要求。Tether历来因储备构成受到质疑,Circle虽以合规为卖点但仍需面对监管审查与银行对账关系的稳定性。

合成与算法稳定币的迅速扩张则进一步放大了市场复杂性与对冲需求。 监管与合规的双重压力 稳定币规模的快速上升已引起监管当局的高度关注。对稳定币的监管议题涵盖储备资产的合规性、赎回保障、反洗钱检查与系统性金融稳定性评估。多个司法辖区在推进对稳定币发行主体的牌照要求、储备审计与透明披露的标准。对于USDC发行方Circle而言,合规性是其市场竞争力所在,但也意味着更严格的监管检查与合规成本。Tether则需持续回应关于储备构成与流动性担保的质疑。

监管趋严可能导致稳定币发行与结算成本上升,但同时也能提升整体市场的信任度与长期稳定性。 对交易所、DeFi与支付生态的影响 稳定币作为加密市场的"美元",其供给与流向直接影响交易流动性、价格发现与借贷市场的深度。大量净流入可能带来短期流动性改善,推动交易费用下降与滑点减小,有利于衍生品与套利交易的发展。在DeFi领域,充足的稳定币流动性利好借贷协议、做市池与合成资产,但也要求协议方加强风险参数管理与清算机制。对于支付与跨境汇款场景而言,稳定币的大规模采用可显著降低结算成本与时间延迟,推动金融普惠与企业级跨境结算创新。 风险提示与防范建议 在可持续扩张的前提下,稳定币市场也伴随若干结构性风险。

首先,储备资产的透明度与高质量资产匹配至关重要,发行方应定期公开第三方审计与即时赎回能力的证明。其次,跨链桥与中介机构的安全性需要加强,项目方应采用多重签名、时间锁与经济激励措施降低黑客风险。再者,算法与合成稳定币需建立更为稳健的对冲与清算机制,以应对极端市场波动。最后,监管合规性不可忽视,发行方应与监管机构积极沟通,探索监管沙盒与可证明的合规路径,以减少政策突变带来的冲击。 市场参与者的策略建议 对于机构投资者,应关注稳定币与储备银行存款之间的收益差异、赎回链路与合规透明度,选择多样化的稳定币组合以分散集中化风险。对交易所与做市商而言,优化跨链流动性路由与构建更为稳健的风控策略是关键。

对于协议开发者,应在设计中优先考虑流动性紧缩情景与清算压力测试,同时与托管与审计机构建立长期合作。对于监管者,鼓励透明披露、强化跨境监管协调并支持创新试点,能够在保护金融稳定与促进技术创新之间找到平衡。 展望未来:整合、竞争与规范化并行 稳定币市场在短期内可能继续保持高增速,尤其在机构入场、支付场景落地与DeFi需求持续扩大的背景下。然而,长期竞争格局将由合规化程度、储备透明度与跨链互操作性决定。USDT与USDC短期仍将占据主导,但新型合成稳定币与传统金融机构背景的发行方也有机会通过差异化策略抢占细分市场。监管的趋严可能压缩某些发行模式,但也将促使行业向更高质量的基础设施与治理模式演进。

结语 第三季度的巨大净流入揭示了市场对美元锚定资产的强烈需求,同时也暴露出行业在合规、风险管理与跨链安全方面的短板。如何在保持创新活力的同时建立起透明可靠的托管与风险对冲框架,将决定稳定币能否成为数字经济中真正稳健的结算层。对投资者与监管者而言,现在是既要把握机遇也要严密防范系统性风险的关键窗口期。随着技术和监管的成熟,稳定币有望在全球支付、资产token化与数字金融基础设施中发挥更加核心的作用,但前提是整个生态实现更高的透明度、更稳健的储备机制与更完善的跨链安全保障。 。