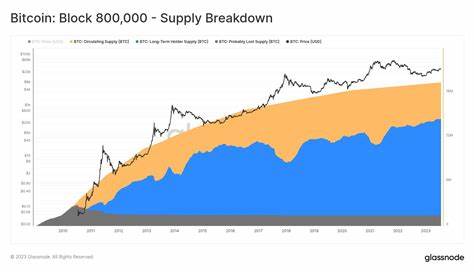

近年来,比特币市场发生了显著的结构性变化,其中最令人瞩目的趋势之一便是所谓“古董”比特币持有者数量的快速增长。这一群体指的是那些持有比特币时间超过十年以上的投资者。他们的币量增长速度已经超过了每日新挖出的比特币数量,这引发了市场对比特币供应紧缩的热议。根据Fidelity Digital Assets发布的最新报告,当前每日进入“古董”供应类别的比特币数量约为550枚,而每日新发行的比特币数量仅为450枚。这种趋势在未来几年内预计将持续下去,有望在2026年使“古董”供应占总供应量达到30%。这一现象的出现不仅反映了长期持有者对比特币的坚定信念,也意味着市场上可流通的比特币数量将日益减少,进而对价格形成强有力的支撑。

供需关系是影响任何资产价格的核心因素。比特币作为一种固定总量的数字资产,其最终供应上限被限定为2100万枚。当前,已挖矿的比特币数量约为1988万枚,占总供应的94.66%。随着“古董”币的不断累积,意味着相当一部分比特币变得“流动性不足”,即这部分币不会在短期内被交易或出售。这种减少流通量的趋势,加之机构投资者日益加大的购入力度,为比特币价格未来的上涨奠定了坚实基础。机构资本的涌入无疑是推动比特币价格上涨的另一个重要推手。

据Bitwise估计,2025年比特币的机构资金流入预计将达到1200亿美元,到2026年甚至有望达到3000亿美元。在其最乐观的情景下,机构投资者可吸纳超过4260万枚比特币,约占总供应的19%。这一庞大资金规模背后,涵盖了多种多样的市场参与主体。部分国家有望重新配置其黄金储备的5%用于比特币投资,对应资金约1617亿美元,一些美国州预计将采用30%的黄金储备进行数字资产配置。此外,财富管理平台、公共公司亦不断增加资产配置比例,形成强劲的买入需求。这些资本流入与“古董”供应的增长相辅相成,共同强调比特币的稀缺性在逐渐放大。

市场流通供应的不断紧缩将直接影响供需均衡。比特币的需求持续增长,而供应因长期持有者锁仓而趋紧,这无疑为价格的上涨创造了条件。以历史数据为镜鉴,每一次比特币“减半”事件都伴随着供应增速的明显放缓,进而推动价格迎来周期性的爆发。2013年、2017年以及2021年的减半后价格上涨走势为当前市场态势提供了经验支持。那么,这一系列的供应变化是否能够成就比特币达到百万美元的目标呢?实现这一价格水平意味着比特币市值将实现约21万亿美元的跃升,约是当前市值的十倍以上。尽管挑战严峻,但“古董”供应日益增加和机构资金大规模入场的背景下,流通市场的比特币供应量将显著减少,为这一价格突破带来可能。

此外,值得注意的是,尽管长期持有者表现出强烈的锁仓意愿,但市场波动仍可能影响部分“古董”币的流动性。2024年美国大选后,“古董”供应曾在10%的交易日出现下降,这是历史平均水平的近四倍,显示出即使是超长期持有者在特定市场环境下也可能选择出售资产。另一方面,五年以上持有者的供应在同一时期内下降了39%的交易日,反映出短期价格的盘整阶段对持币情绪的影响。这意味着比特币市场虽然整体趋于稀缺,但依然受到宏观经济因素和市场情绪波动的影响,价格走势可能会出现阶段性的反复。当前市场中,部分机构因风险偏好较低而选择暂缓投资,例如摩根士丹利和高盛等管理资产总额高达60万亿美元的机构,其保守策略导致2024年有超过350亿美元的潜在资金搁置。即便如此,市场仍对未来资金流入抱有极高期待。

基于这些因素,基线预测中预计到2026年Bitcoin资金流入可达到1500亿美元,而牛市情景则超过4260亿美元,表明强劲的买入需求有望持续。这种环境下,供给侧的紧缩与需求侧的扩大共同推动比特币的价值走向新的高度。综合来看,比特币“古董”供应的持续增长与机构资本的大量涌入,传递出市场越发稀缺的信号。大量永久锁仓的比特币减少了市场可流通的余额,而持续流入的机构资金则提升了对有限供应的争夺力。尽管比特币达到百万美元的目标看似遥不可及,但当前的供需动态确实营造了一个更为现实的场景。投资者在面对这一趋势时,应关注市场情绪、宏观经济环境以及政策变化对未来价格波动的可能影响。

同时,了解长期持有者行为模式和机构资金动向,有助于更好地把握市场脉搏。未来数年,随着区块链技术及数字资产生态的成熟,比特币的市场地位有望迎来新的突破。在全球范围内,数字黄金的共识逐步建立,比特币稀缺性优势和作为价值存储工具的吸引力持续增强,可能将其推向更加光明的未来。鉴于这一切,深入研究并把握比特币供应动态,将对投资策略的制定与风险管理产生积极作用,为投资者提供更为科学的决策依据。