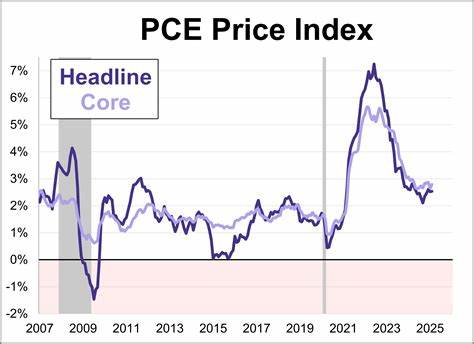

周五早盘,美联储偏好的通胀指标个人消费支出价格指数(PCE)公布后,股指期货普遍走高。总体PCE以2.7%的年增长率公布,核心PCE(剔除食品与能源)同比上涨2.9%,均与市场预期相符。数据发布前,纳斯达克期货、标普500期货与道琼斯期货均微幅上涨,数据公布后涨幅扩大至约0.5%。这一短期反应既反映出投资者对通胀"可控"的松一口气,也体现出对美联储何时转向宽松政策的重新定价。 要理解本次市场反应,首先需要厘清PCE与核心PCE在货币政策框架中的地位。与消费者物价指数CPI相比,PCE涵盖了更广泛的支出权重调整,且美联储长期以来更关注核心PCE作为通胀目标的衡量基准。

核心PCE持续接近或回归到美联储2%的长期目标,是决策者判断是否启动降息周期的重要参照。当该指标与预期一致时,意味着通胀并未出现意外的回升或回落,从而降低了市场对美联储短期激进调整的担忧。 本次数据公布后股指期货走高,背后有几个逻辑。其一,数据未出现意外上行,降低了加息再度收紧的风险,投资者对未来流动性改善抱有希望。其二,市场已开始消化美联储可能在10月或年内适时降息的预期,尽管降息并非板上钉钉,但核心PCE的温和表现为政策转向创造了空间。其三,连续三日的股指下跌后,数据成为触发短线反弹的催化剂,程序化交易和期货合约推动了快速回升。

需要注意的是,期货反弹并不等同于长期趋势确立,而更像是对短期信息的敏感反应。 除股指期货外,债市与外汇市场也对PCE数据作出反应。通常情况下,通胀数据回稳有助于降低名义利率的上行压力,10年期美国国债收益率可能出现回落或止涨。收益率曲线的变化将影响金融条件,进而反馈到股票估值和经济活动预期。美元走势方面,若市场普遍预期美联储政策立场将放松,美元可能承压走弱,进而利好以美元计价的大宗商品与新兴市场资产。然而,市场对未来利率路径的分歧仍存,任何后续数据若显示通胀回升或就业强劲,都可能迅速逆转目前的风险偏好。

从行业角度看,周期性行业与利率敏感板块可能表现较为活跃。科技类成长股在低利率预期下通常受益,因为未来现金流的折现率下降;金融板块的表现则更为复杂,既受利差预期影响也受经济前景影响。能源与原材料板块对通胀预期极为敏感,若核心PCE保持温和但市场预期宽松,部分商品价格可能上涨,带动相关板块回暖。投资者应关注市况转折是否由基本面改善推动,还是由流动性或情绪驱动,从而决定是否参与反弹或保持谨慎观望。 短期交易者与长期投资者的策略将有所不同。短期交易者可利用期货与衍生品灵活调整仓位,利用波动性实现快速收益,同时关注成交量与资金流向来判断反弹是否具可持续性。

长期投资者则需回到资产配置与风险管理的基本面,检查持仓是否已考虑到通胀回归与利率下行的情景,是否在组合中配置了防御性资产(如优质债券、抗周期消费品股票)和增长性资产的平衡。价值与成长的轮动、收益率曲线的变化以及全球宏观环境都是决定配置调整的关键因素。 市场也面临若干潜在风险与不确定性。首先,PCE数据尽管与预期一致,但数据具有滞后性,未来通胀走向仍受能源价格、劳动力成本、供应链扭曲等多重因素影响。其次,核心PCE接近3%仍高于美联储2%的长期目标,政策制定者可能更为谨慎,即便市场预期降息,联储也可能仅在明确放缓迹象出现后才采取行动。第三, geopolitical events或金融市场内部失衡可能突发,加剧波动。

最后,经济增长强弱的不确定性意味着企业盈利前景可能承压,股市估值在宽松预期推动下可能存在回调风险。投资者需警惕"坏消息为好消息"的短期错觉,即经济数据疲软可能被市场解读为降息催化剂,从而短期推高风险资产,但长期看经济基本面恶化并非有利信号。 对于普通投资者而言,接下来需要关注的经济数据与事件包括非农就业报告、消费者信心指数、ISM制造业与服务业数据、以及美联储官员讲话和会议纪要。就业市场的强弱直接影响通胀路径与消费,从而决定PCE的延续性。美联储官员的表态和会议纪要则能提供政策立场的细节,帮助市场判断降息窗口的实际可行性。国际层面,欧洲央行与其他主要央行的货币政策步调、全球贸易局势与地缘政治动态也会影响资本流动与风险偏好。

在构建投资策略时,建议关注几个核心原则。风险管理优先,明确止损与仓位限制,避免因短期波动造成情绪化决策。多元化组合以降低系统性风险,适度配置现金或短期高质量债券以把握潜在机会。关注高质量、现金流稳健的企业,特别是在估值合理且具备竞争优势的行业。必要时利用期权或对冲工具保护下行风险。对短期交易者而言,关注波动率指标与成交量确认,避免追高。

对长期投资者,关注企业基本面与盈利预测是否支持当前估值水平,优选具备护城河与定价权的公司。 总结当下情形,核心PCE与市场预期一致为短期风险资产提供了喘息之机,股指期货由此走高反映了市场对政策宽松预期的重新定价。然而,通胀尚未回到美联储的理想区间,未来货币政策仍取决于一系列后续经济数据。投资者应在享受短期市场机会的同时,保持对潜在风险的警觉,制定以数据为导向的交易与配置策略。关注即将发布的重要宏观数据和美联储相关表态,理解市场情绪与基本面的差异,将有助于在波动的市场环境中稳健前行。 。