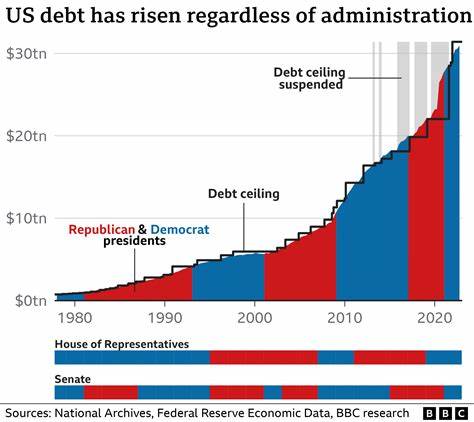

债务上限问题长期以来一直是美国财政政策中的一大焦点,引发政治领域的广泛争议和市场的高度关注。尽管每次债务上限接近被触及时都会引发市场的短期波动,但令人意外的是,债券市场在这些事件中表现得异常淡定,几乎没有出现大规模的抛售或恐慌。为什么债务上限这样一个重大政策问题并未对债券市场造成实质性冲击?从多个角度探讨这一现象,有助于理解债券市场的基本面和投资者的心理预期。首先,债券市场一般具有高度的前瞻性,它不仅反应当前的经济状况,更重要的是对未来的利率趋势、政府财政行为以及宏观经济政策进行预期和定价。面对债务上限争议,市场参与者往往基于对历史经验的总结,预期美国政府不会轻易触发债务违约。过去的多次债务上限危机表明,尽管政治上的僵局令人焦虑,但最终均通过立法程序获得解决,避免了对债券市场的负面冲击。

因此投资者的心理构成一种对政府偿债能力和政策应对的信任,这种信任成为债券市场稳定的支柱。其次,债券市场的深厚流动性和庞大规模也大大降低了临时风险的影响。美国国债作为全球最安全的资产之一,拥有广泛的投资者基础,包括各国央行、基金管理公司以及个人投资者。即使面临短期的不确定性,市场资金通常快速寻找机会重新定价资产,维护了整体的流动性和价格稳定。加之美国债券市场的庞大交易量和成熟的金融工具体系,为风险管理和资产配置提供了强有力的支持。此外,技术层面的进步也增强了市场应对风险的能力。

现代交易系统、信息披露机制以及风险预测模型使投资者能够更快速、准确地捕捉市场变化,调整投资组合策略,从而减少波动性。这些机制共同促进了债券市场的韧性,使其更能从容面对政策的不确定性。更重要的是,债务上限只是联邦政府债务管理的一个技术性约束,本质上并不改变美国政府的信用状况。美国政府依然拥有强大的税收体系和宏观经济调控工具,以保证其债务的可持续性和偿还能力。债务上限的调整更多是政治程序上的必要环节,而不是经济实质上的变动。因此,从基本面考虑,债券投资者把焦点放在美国经济的增长潜力、财政收支的长期趋势以及货币政策的走向上,而不是政策噪音。

债券市场的不担忧也反映出投资者在全球资本流动中的避险需求。尽管全球经济存在诸多不确定性,美国国债依然是“避风港”资产,其稳定收益和信用优势使得大量资金持续流入。在地缘政治紧张或其他风险加剧时,资金往往转向美国债券,这为债市提供了坚实的买盘力量和价格底部支撑。信用评级机构的评价也是债券市场冷静的重要因素。虽然债务上限问题会被关注,但国际信用评级机构一般不会基于临时的政治僵局降低美国信用评级,除非其发生持久的财政能力恶化。评级的稳定性为债券市场投资者提供了信心,减少了因评级下调带来的恐慌性抛售风险。

此外,市场的结构性因素也助力缓解短期冲击。例如,许多债券投资者是长期持有者,包括养老金和保险公司,他们对短期波动的敏感度较低,更多关注长期收益和风险匹配。基金管理人也会根据风险和收益预期调整策略,而不会在一时的政策不确定性下盲目操作。因此,债券市场呈现出较强的稳定性。联合来看,债券市场不担心债务上限问题,是市场成熟、预期理性以及美国经济基本面稳健的综合体现。虽然政治博弈带来的不确定性短期内会提高市场波动,但在债券市场深厚的流动性、投资者信心和风险管理机制的共同作用下,这种不确定性很难演变为实际违约或市场崩溃。

投资者应关注更为根本的经济数据和财政政策趋势,避免被债务上限的噪音所干扰。展望未来,债务上限仍会是美国政治生活中的常见话题,但只要美国政府保持偿债优先及财政责任,债市将继续发挥其稳定器的角色,维护全球金融体系的稳固运行。总而言之,债券市场对债务上限的冷静反映了其内在理性和对美国经济信用的坚定信念。投资者应着眼基本面,合理规划资产配置,应对政策波动带来的短期影响,从而实现稳健的长期投资回报。