在当今数字化时代,金融科技(Fintech)正在以前所未有的速度改变全球银行业的格局。从在线支付到区块链技术,金融科技不仅提高了服务的效率和便捷性,还正在重新定义传统银行的商业模式。本文将深入探讨金融科技如何颠覆银行业,并分析其影响、机遇与挑战,以及未来的发展趋势。 首先,金融科技的发展始于互联网和移动技术的迅猛进步。如今,越来越多的消费者和企业依赖数字平台进行金融交易。根据统计数据显示,2022年,中国的移动支付交易规模突破400万亿元,同比增长超过30%。

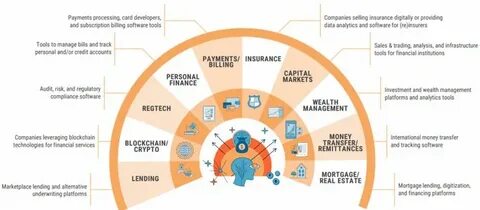

这一现象反映出传统银行逐渐失去了部分市场份额,尤其是在支付、借贷和投资等领域。 其次,金融科技公司凭借其灵活的市场策略和创新的产品设计,迅速占领了消费者的心智。从支付宝、微信支付到各类P2P借贷平台和智能投资顾问,这些金融科技产品在用户体验上远超传统银行,成功吸引了大量用户。相比之下,传统银行在技术迭代和服务创新上显得疲软,难以跟上时代的步伐。 再者,金融科技还通过降低运营成本和提高资金周转效率来推动金融服务的普及。使用大数据和人工智能技术,金融科技公司能够分析用户行为、评估信用风险,从而为用户提供更为灵活和个性化的金融产品。

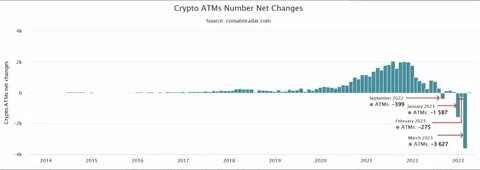

例如,某些金融科技平台能够在几分钟内完成贷款申请和审批,而传统银行通常需要数天甚至数周的时间。 然而,金融科技的迅猛发展同样面临诸多挑战。首先是监管风险。由于金融科技涉及的领域较为广泛,相关监管政策尚未完善,导致市场上出现了不少不合规的操作和风险。各国政府日益关注金融科技的发展,很多地区开始加强对金融科技公司的监管,以维护金融市场的稳定和保护消费者的权益。 此外,数据隐私和安全问题也是亟待解决的难题。

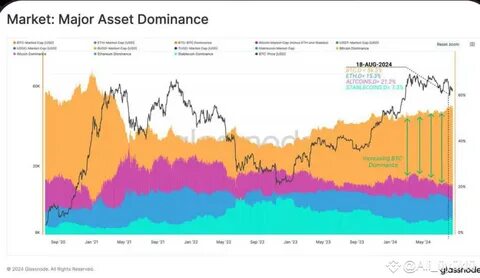

随着越来越多的用户将个人和财务信息交给金融科技公司,数据泄露和网络欺诈的风险也在逐步上升。消费者对金融科技公司的信任度可能受到影响,进而影响其市场表现。因此,如何加强数据保护工作、建立用户信任将是金融科技公司亟需面对的挑战。 展望未来,金融科技和传统银行将继续相互融合,形成一个动态、充满活力的金融生态系统。许多传统银行开始通过与金融科技公司合作,实现技术的升级和服务的创新。例如,许多银行已经开始与科技公司进行合作开发智能合约、数字货币以及区块链技术,以提升自身的竞争力。

另外,随着全球经济的不断变化,金融科技也将更加关注普惠金融的发展。未来,针对低收入人群、小微企业等未被充分服务的市场,金融科技将发挥其优势,提供更低成本的金融服务,从而推动社会的整体经济发展。 总之,金融科技正在深刻改变银行业的生态环境。虽然面临许多挑战,但不可否认的是,金融科技为传统银行带来了前所未有的发展机遇。只有通过不断创新、提升用户体验和建立合规监管,金融科技公司和传统银行才能在这一变革中立于不败之地。