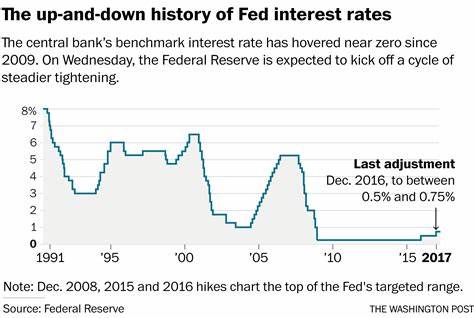

随着美国联邦储备委员会(Fed)在2024年继续进行加息,许多投资者和储户开始关注如何将这项政策变化转化为自身的经济利益。在提高利率的背景下,定期存款(CD)产品成为了一个极具吸引力的投资选择,特别是五年期CD。本文将探讨如何利用美联储的加息政策来实现长期收益,并介绍2024年4月最佳五年期CD利率的最新信息。 首先,我们需要了解,利率上升通常意味着储蓄账户和定期存款的利率也会随之提高。这对依靠传统储蓄方式积累财富的个人而言,意味着一个绝佳的机会。在许多金融机构中,五年期CD因其相对较长的期限和较高的利率而受到青睐。

2024年4月,随着市场对加息的预期愈发强烈,许多银行和信用合作社纷纷调整了他们的CD利率。 根据最新的数据显示,目前市面上五年期CD的利率普遍在3.50%到4.25%之间,这在过去几年中是相对较高的水平。这样的利率对于那些希望确保资金安全并获得稳定收益的投资者来说,极具吸引力。与股市的不稳定性相比,CD提供了一种低风险的投资方式,尤其是在当前经济环境下,规避风险显得更加重要。 然而,选择适合的CD产品并不仅仅是关注利率那么简单。投资者在选择时应考虑几个关键因素,包括银行的信誉、存款保险、以及提早取款的可能罚款。

确保选择一个受到联邦存款保险公司(FDIC)或国家信用联合会(NCUA)保障的金融机构,可以降低风险,确保资金的安全性。 对于那些希望采取更有策略的财务规划的人,五年期CD可以作为多样化投资组合的一部分。例如,投资者可以将一部分资金投入高利率的五年期CD,同时将其他资金投资于股市或房地产市场等高风险资产。通过这种方式,投资者不仅能够享受到定期存款带来的稳定收益,还可以在市场表现良好时获取更高的回报。 此外,许多银行提供的CD产品还附带一些额外的功能,例如追加存款的灵活性或利率保证。如果市场利率在您投资CD期间再次上升,某些银行会允许您在不受罚款的情况下将资金转移到更高利率的产品中。

这种灵活性对于任何希望最大化投资收益的个人来说,都显得至关重要。 不过,尽管五年期CD带来了许多好处,投资者仍需注意通货膨胀的影响。目前的利率虽然高于历史平均水平,但如果通货膨胀持续上升,实际利率可能会被侵蚀。因此,投资者应在制定财务规划时,将通胀因素纳入考量,并适时调整投资策略。 结合以上信息,如何选择适合个人需求的五年期CD产品至关重要。在众多金融机构中,最好对比各个银行的CD利率。

2024年4月,一些银行和信用合作社的CD利率表现突出,它们包括: 1. **第一公民银行**:提供4.25%的五年期CD利率,且无最低存款要求。 2. **安联信用合作社**:提供4.10%的利率,允许逐年增加存款。 3. **富国银行**:稳定的4.00%利率,提前取款时罚款相对较低。 4. **美国运通银行**:推出3.75%利率,且提供灵活的追加存款选项。 5. **美国银行**:为长期客户提供3.50%利率,并附带信贷保护服务。 在选择五年期CD时,除了利率外,也应重视这些附加服务和条款。

它们不仅能影响短期的投资回报,更关系到长期的财务健康。 总结来说,随着美联储加息的持续,五年期CD为希望通过稳定收益来实现长期财务目标的投资者提供了一个极具吸引力的选择。尽管市场变化无常,选择适合的金融产品、关注利率变化和通货膨胀风险,都将为个人财务安全打下坚实的基础。在投资之前,深入研究各大银行和金融机构提供的CD利率,做出明智的选择,将有助于您在未来几年内最大化收益,让美联储的加息政策为您服务。