随着区块链技术的快速发展,去中心化金融(DeFi)已经成为一种备受关注的投资方式。DeFi通过消除传统金融体系中的中介,比如银行和金融机构,为用户提供了一种新的获取被动收入的途径。对于许多初学者来说,这个生态系统虽然诱人,但也充满了未知的风险与复杂性。本文将为您提供一份初学者的指南,帮助您在DeFi中获得被动收入。 什么是DeFi? 去中心化金融(DeFi)是指在区块链上进行的金融活动,利用智能合约来实现借贷、交易和投资等服务。与传统金融体系相比,DeFi没有中介的介入,用户可以直接在区块链上进行交易。

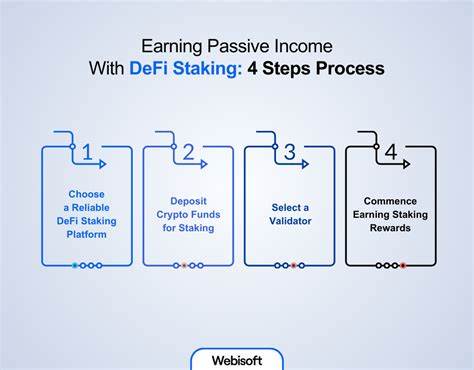

这种新兴的金融模式不仅提高了交易的效率,还降低了成本,吸引了越来越多的用户参与其中。 DeFi的优势在于其开放性和透明性。任何人只要拥有加密货币,就能参与DeFi活动,无需提供身份证明或信用评分。此外,所有的操作均在区块链上进行,用户可以随时查看交易记录和协议状态。 获得被动收入的策略 在DeFi中,有多种方式可以获得被动收入。以下是几种主流的策略: 1. 委托质押 委托质押是一种相对简单的被动收入方式。

用户可以将自己的加密资产锁定在某个区块链网络中,通过将资产委托给验证者来获得奖励。验证者负责维护网络的运行,用户则能获得相当于银行存款利息的收益。 例如,在以太坊的共识机制更新之后,用户可以通过在以太坊2.0上进行质押来获取收益。用户只需选择一个可信的验证者,将自己的资产委托给他们,然后定期收取奖励。 2. 跨链流动性挖掘 流动性挖掘,又称为收益种植或流动性提供,是DeFi中一种更为灵活的策略。用户将自己的资产存入去中心化交易所(DEX)的流动性池中,以换取交易手续费和额外的代币奖励。

参与流动性挖掘的步骤大致如下:选择一个合适的平台(如Uniswap或SushiSwap),选择一个奖励丰厚的流动性池,存入相应的资产,便可开始获得收益。流动性挖掘的潜在收益往往高于质押,但风险也相对较高,用户需要谨慎选择参与的池。 3. DeFi借贷 DeFi借贷是一种简单明了的获取被动收入的方法。用户可以将自己的加密资产借出,通过去中心化借贷平台自动化地获得利息收入。借款人需要提供足够的抵押品,降低违约的风险。 在Aave、Compound等平台上进行借贷非常方便。

用户只需将自己的资产存入借贷池,随着借款人贷款的数量增加,用户便能获得相应的利息收入。这样的借贷过程不仅快速便捷,而且由于有抵押措施,大大降低了违约风险。 如何选择DeFi平台 对于想要在DeFi中获得被动收入的用户,选择合适的平台尤为重要。以下是一些比较知名的DeFi平台: - Uniswap:作为领先的去中心化交易所,Uniswap允许用户通过提供流动性来赚取交易手续费。 - Aave:Aave是一家创新的借贷平台,支持多种加密资产,并提供灵活的利率选择。 - Compound:Compound是一个老牌的借贷平台,用户可以通过提供资产来获得利息收益,其透明度和用户友好性吸引了不少用户。

- SushiSwap:SushiSwap除了提供流动性池外,还增设了流动性挖掘等功能,使用户能通过多种途径获取收益。 风险与挑战 尽管DeFi提供了很多获利机会,但也伴随着许多风险。主要风险包括: - 市场波动:加密市场的波动性是不容忽视的。在市场下行期,您所抵押或提供的资产可能会贬值,降低您的收益。 - 技术风险:DeFi平台基于智能合约,一旦出现代码漏洞,将可能导致资金损失。例如,历史上已经发生过多起DeFi平台被黑事件。

- 合规风险:随着DeFi行业的发展,各国的监管政策也逐渐收紧。新的规章制度可能会影响您的收益和参与方式。 如何降低风险 要在DeFi中最大程度地降低风险,投资者可以采取以下策略: - 分散投资:在多个DeFi平台上进行投资,分散风险。 - 选择信誉良好的平台:选择经过审计和验证的平台,确保其安全性和可靠性。 - 保持信息灵通:熟悉市场动态和监管变化,有助于您做出更明智的投资决策。 税务问题 DeFi中的被动收入往往还涉及税务问题。

在大多数法域中,DeFi收入被视为应纳税收入,例如质押收益和借贷利息等。建议用户详细记录每笔交易,以确保在报税时能准确无误。 未来展望 随着DeFi的逐步普及,未来的被动收入机会将会更加丰富。预计将会出现更多用户友好的平台和创新的协议,逐步完善当前的不足之处。同时,随着监管环境的改善,DeFi的参与门槛将降低,更多人将有机会通过这一新兴领域获得被动收入。 总结而言,DeFi为投资者提供了一个无需中介、直接参与的金融生态系统。

尽管面临市场波动、技术风险和合规挑战,选择正确的策略和平台,初学者同样能在这一领域找到属于自己的机会。通过委托质押、流动性挖掘以及DeFi借贷等方式,用户可以在这一前景广阔的领域中追求被动收入,开启财富增值的新篇章。